Rendelkezés az adóról önkéntes nyugdíjpénztári tagság esetében

Jelen cikkemben az önkéntes nyugdíjpénztárak tevékenységének, működésének alapvető relevanciáit, létjogosultságuk megkérdőjelezhetetlen szükségszerűségét szeretném bemutatni, aminek során kitérek a személyi jövedelemadó feletti rendelkezésre vonatkozó szabályokra, valamint a 2023. január 1-jével hatályos, pénztárakat érintő jogszabály-módosításokra is.

Az önkéntes kölcsönös biztosító pénztárakról általában

Az önkéntes kölcsönös biztosító pénztárakra vonatkozó rendelkezéseket az 1993. évi XCVI. törvény (a továbbiakban: Öpt.), valamint az önkéntes kölcsönös nyugdíjpénztárak befektetési és gazdálkodási szabályairól szóló 281/2001. (XII. 26.) kormányrendelet (a továbbiakban: Öbr.) deklarálja. Ma már határozottan állíthatjuk, hogy a pénztárak nélkülözhetetlenek a szociális piacgazdaság kiépítéséhez. A folyamatosan változó gazdasági környezet pedig arra ösztönöz bennünket, hogy tevőlegesen, anyagi értelemben is hozzájáruljunk saját szociális biztonságunk megteremtéséhez.

Az önkéntes kölcsönös biztosító pénztárak olyan intézményes formát adnak az öngondoskodásnak, ami a tartósan befektethető források bővítésével elősegíti a hazai tőkepiac fejlődését, és a társadalombiztosítás reformjának szerves részét képezik ma Magyarországon.

Önkéntes kölcsönös biztosító pénztárak a nyugdíjpénztárak, az önsegélyező pénztárak és az egészségpénztárak, amelyek a fent megjelölt törvénynek megfelelően alapított és működtetett szervezetek, és amelyek működésének alappillérei a kölcsönösség, az önkéntesség, a függetlenség, a szolidaritás, a társulási elv és a nonprofit működés elve.

Fontos kiemelni, hogy a nyugdíjpénztár nem végezhet más tevékenységet, csak nyugdíjszolgáltatást nyújthat, az önsegélyező pénztár pedig kizárólag önsegélyező feladatokat láthat el. Az egészségpénztár végezheti egyrészt a gyógyszerek és gyógyászati segédeszközök árának támogatását, másrészt a pénztártag betegség miatti keresőképtelensége esetén kieső jövedelmének teljes vagy részbeni pótlását, valamint a pénztártag halála esetén a hozzátartozók támogatását is. Az egészség- és önsegélyező pénztár elláthat önsegélyező és egészségpénztári feladatokat is, azonban a feladatok ellátása során a kiegészítő önsegélyező pénztárakra, valamint a kiegészítő egészségpénztárakra vonatkozó speciális rendelkezések alapjaiban határozzák meg a tevékenységét.[1]

Így működik az önkéntes nyugdíjpénztár

Ma Magyarországon a nyugdíj-előtakarékosságnak három államilag elismert nyugdíjcélú megtakarítási formája létezik: a nyugdíjbiztosítás, a nyugdíj-előtakarékossági számla (a továbbiakban: NYESZ) és az önkéntes nyugdíjpénztár (a továbbiakban: ÖNYP).

A felsoroltak közül az önkéntes nyugdíjpénztárak az öngondoskodás zászlóshajói, hiszen az 1990-es évek közepe óta fellelhetők a hazai piacon. Az önkéntes nyugdíjpénztárnak vitathatatlan előnyei vannak más megtakarítási formákkal szemben, így például az, hogy bárki tagja lehet, aki elmúlt 16 éves, elfogadja a rá vonatkozó szabályokat és megfizeti az egységes havi tagdíjat. A tagsághoz belépési nyilatkozatot kell tenni. Ha ez megtörtént, akkor kezdődik a rendszeres megtakarítás, vagyis pénzt helyezünk el az egyéni számlánkon a nyugdíjpénztárnál, amelyet a pénztár hozam elérése érdekében – jellemzően részvényekbe és állampapírokba – fektet be.

A felhalmozási idő a belépéstől a nyugdíjszolgáltatás igénybevételéig tartó időszak, amelynek során rendszeres vagy eseti befizetéseinkkel növelhetjük megtakarításunk nagyságát.

Előnye továbbá, hogy nem igényel szakértelmet, olcsó, így akár már pár ezer forinttól (általában legalább 4000 forint/hó) is megtakaríthatunk, nem kell nagyobb összegű rendszeres befizetést vállalnunk. A díj mértékét szabadon változtathatjuk, és fizetését akár szüneteltethetjük is.

Fontos szabály azonban, hogy a belépéstől számított 10 évig nem vehetjük ki a megtakarításunkat, ugyanakkor a rendszer rugalmas, így bármikor válthatunk a pénztárak között, ha nem vagyunk elégedettek a pénztár teljesítményével.

Jogszabály-módosítás 2023. január 1-jei hatállyal

Az ÖNYP-nek – mint a legrégebbi államilag támogatott nyugdíjcélú megtakarítási formának –a szabályozási környezete régóta állandó, ugyanakkor a pénztártagi jogok rugalmasabb és hatékonyabb érvényre juttatása érdekében a pénzügyi szektort érintő törvények módosításáról szóló 2022. évi LXIX. törvény 2023. január 1-jei hatállyal módosította az Öpt. 2. § (3) bekezdés i) pontját, a 11. § (2) bekezdését, a 21. § (2) bekezdését, továbbá a jogszabály kiegészült egy új, 18. § (4) bekezdéssel.

A módosító javaslatok célja az volt, hogy a technikai fejlődés által biztosított lehetőségek a pénztárak és a tagok számára is minél szélesebb körben elérhetők legyenek. A jövőben az internetes honlappal rendelkező pénztárak az alapszabályukat kötelesek a honlapjukon hozzáférhetővé tenni. Korábban csak a módosítások megjelenítése volt kötelező. A jogszabály-módosítás biztosítja az internetes honlappal rendelkező pénztárak számára a lehetőséget, hogy alapszabályukat nem kell minden esetben papíralapon megküldeniük a tagoknak, ha azt közzéteszik a honlapjukon. A rendelkezés költséghatékonysági és környezetvédelmi szempontból is megalapozott. Ha azonban a tag kéri a pénztárat, hogy az alapszabályt papíralapon küldje el neki, akkor a pénztár ezért további díjat nem számíthat fel.

Az Öpt. 18. § (4) bekezdése egy új rendelkezés, amely lehetővé teszi a közgyűlés online lebonyolítását. A pénztár által kidolgozott eljárási szabályrendszernek a jövőben biztosítania kell a közgyűlés üléseinek elektronikus hírközlő eszköz útján történő megvalósítását. Valamennyi fent megjelölt jogszabály-módosítás, illetve -kiegészítés célja az, hogy a tagok minél hatékonyabban és rugalmasabb módon élhessenek a jogaikkal.

Az önkéntes nyugdíjpénztári befizetések

Az önkéntes nyugdíjpénztári tagok saját tagdíj- és más egyéni befizetései mellett a pénztárak más forrásból származó befizetéseket is jóváírnak a tagok egyéni számláin. Ezeket tekintjük át a következőkben.

Munkáltatói hozzájárulás

Munkáltató is lehet önkéntes nyugdíjpénztári tag, ha a pénztárral kötött szerződés alapján a munkavállalójának a tagdíjfizetési kötelezettségét részben vagy egészben átvállalja. A munkáltatói hozzájárulás nem más, mint az önkéntes nyugdíjpénztár tagja által fizetendő tagdíj munkáltató általi átvállalása.

A munkáltatói hozzájárulás munkaviszonyból származó jövedelemként adóköteles, amely után a magánszemélyt 15 százalék személyi jövedelemadó és 18,5 százalék társadalombiztosítási járulék, a munkáltatót pedig 13 százalék szociális hozzájárulási adó megfizetése terheli.

Támogatói adomány

A munkáltató, illetve más természetes vagy jogi személy is juttathat a nyugdíjpénztár tagja részére ún. támogatói adományt.

A pénztár támogatójának minősül az a természetes vagy jogi személy, aki (amely) eseti vagy rendszeres pénzbeli vagy nem pénzbeli szolgáltatást teljesít (a továbbiakban: adomány) a pénztár javára ellenszolgáltatás kikötése nélkül. A támogató jogosult meghatározni, hogy az adományt a pénztár milyen célra és milyen módon használhatja fel, de a támogatás csak a pénztártagság egészének vagy az alapszabályban meghatározott tagsági körnek nyújtható. Tehát e támogatást a munkáltató nem közvetlenül adja a tagnak, illetve dolgozójának, hanem a pénztárnak juttatja az erre vonatkozó támogatási szerződés alapján.[2]

Az adományt nyújtónak lehetősége van arra, hogy a kereteket meghatározza és nyilatkozzon a pénztárnak arról, hogy a pénztártagok mely körét kívánja támogatni és az adományt milyen célra kell fordítani.

A munkáltató által juttatott támogatói adomány adózására ugyanazok a szabályok vonatkoznak, mint a munkáltatói hozzájárulás adókötelezettségére.

Ha a támogatói adományt nem a munkáltató, hanem más kifizető juttatja a pénztártag részére, az a pénztártag olyan egyéb jövedelmének minősül,[3] amelynek tekintetében az önkéntes nyugdíjpénztár nem minősül kifizetőnek,[4] így a magánszemély pénztártagnak adóelőleg-fizetési kötelezettsége ugyan nem keletkezik,[5] de 15 százalékos mértékű személyi jövedelemadót, valamint 13 százalékos mértékű szociális hozzájárulási adót kell fizetnie. Tekintettel arra, hogy a jövedelem után a magánszemély kötelezett a szociális hozzájárulási adó megfizetésére, a megállapított jövedelem 89 százalékát kell jövedelemként figyelembe venni,[6] és az így kiszámított összeg után kell a közterheket megfizetni.

Célzott önkéntes pénztári szolgáltatás finanszírozása

Lehetőség van a pénztári szolgáltatások közösségi jellegű finanszírozására is, amelynek során a pénztár az alapszabályában szereplő, a munkáltatói tag, illetve a támogató által kiválasztott szolgáltatásokat, ún. célzott szolgáltatásokat nyújthat a tagok részére.[7] Ha a munkáltató célzott szolgáltatás igénybevételét kívánja finanszírozni, akkor szerződést kell kötnie a pénztárral, amelyben meg kell határozni többek között a célzott szolgáltatások körét, a munkáltató által a pénztár részére fizetendő összeget (ezen belül a közvetlenül a célzott szolgáltatásra felhasználható részt), a célzott szolgáltatás nyújtásának módját, rendjét, határidejét és az elszámolás rendjét is.

A célzott támogatásra befizetett összeg egy elkülönítetten létrehozott támogatási alapba/számlára kerül a pénztáron belül (vagyis azt a pénztár nem írja jóvá a tagok egyéni számláján), innen vehető igénybe az a szolgáltatás, amelyet a befizetéssel a munkáltató finanszírozni kíván.

Az Szja tv. 70. § (2) bekezdése alapján a célzott szolgáltatásra befizetett összeg egyes meghatározott juttatásnak minősül, kivéve a kiegészítő önsegélyező szolgáltatásra teljesített befizetést. A munkáltató a juttatás értékének 1,18-szorosa után 15 százalékos mértékű személyi jövedelemadót és 13 százalék szociális hozzájárulási adót köteles fizetni.

A pénztár által nyújtható kiegészítő önsegélyező szolgáltatások közé tartoznak például a gyermek születéséhez kapcsolódó ellátások, a munkanélküliségi ellátások, a tűz- és elemi károkhoz kapcsolódó segélyek, a betegséghez, egészségi állapothoz kapcsolódó segélyek, a hátramaradottak segélyezése halál esetén, a nevelésiév-kezdési, tanévkezdési (beiskolázási) támogatás, a gyógyszer és gyógyászati segédeszköz árának támogatása, a közüzemi díjak, a lakáscélú jelzáloghitel törlesztésének támogatása, az otthoni gondozás, valamint az idősgondozás támogatása.[8]

Ha a munkáltató célzott szolgáltatást finanszíroz és a magánszemély ilyen célzott szolgáltatást vesz igénybe, akkor erre tekintettel nem keletkezik adóköteles jövedelme, kivéve a kiegészítő önsegélyező szolgáltatást.[9]

Ha a magánszemély kiegészítő önsegélyező szolgáltatást vesz igénybe célzott szolgáltatásként, akkor az az Szja tv. 28. §-a szerinti egyéb jövedelemként adóköteles.

Mivel az egyéb jövedelemnek minősülő célzott szolgáltatást az Szja tv. 46. § (2) bekezdés d) pont db) alpontja értelmében nem terheli adóelőleg, ezért ezen jövedelem után a személyi jövedelemadót a magánszemélynek kell megfizetnie az éves személyijövedelemadó-bevallás benyújtására nyitva álló határidőig. Ezen túlmenően a magánszemélynek ezen egyéb jövedelem után 13 százalékos mértékű szociális hozzájárulási adót is fizetnie kell, mert a pénztár a célzott szolgáltatásként nyújtott kiegészítő önsegélyező szolgáltatás esetén nem minősül kifizetőnek.[10]

Tekintettel arra, hogy a munkáltatói hozzájárulás és a támogatói adomány címén megszerzett jövedelem után a pénztártagnak szja-kötelezettsége keletkezik, e pénztári jóváírások tekintetében rendelkező nyilatkozatot tehet.

Az önkéntes nyugdíjpénztári rendelkezés feltételei

A rendelkezés feltétele, hogy a magánszemély a nyilatkozattétel időpontjában, azaz az adóbevallás benyújtásának időpontjában az önkéntes nyugdíjpénztár tagja legyen.[11] E rendelkezés alól kivételt képez az az eset, amikor a magánszemély a nyilatkozat megtételének időpontjában azért nem tagja az önkéntes nyugdíjpénztárnak, mert nyugdíjszolgáltatást igényelt, ebben az esetben ugyanis a rendelkezésre van lehetőség az egyéb törvényi feltételek fennállása esetén.[12]

A pénztárak igazoláskiállítási és adatszolgáltatási kötelezettsége

A magánszemély adóról történő rendelkezéséhez az önkéntes nyugdíjpénztár által kiadott igazolás szükséges.[13] A pénztárak az adóévet követő február 15-ig megküldik a pénztártagnak a nyugdíjpénztári befizetésekre vonatkozó igazolásokat, amelyek alapján megteheti a rendelkező nyilatkozatot. A magánszemély részére kiállított igazolás tartalmazza az adóévre vonatkozó befizetéseket, valamint a rendelkezési jogosultság alapját képező összeget. Előfordulhat, hogy a magánszemély év közben pénztárt vált, vagy egyidejűleg több pénztár tagja, ilyen esetben minden pénztár külön-külön állítja ki számára az adó feletti rendelkezésre jogosító igazolást.

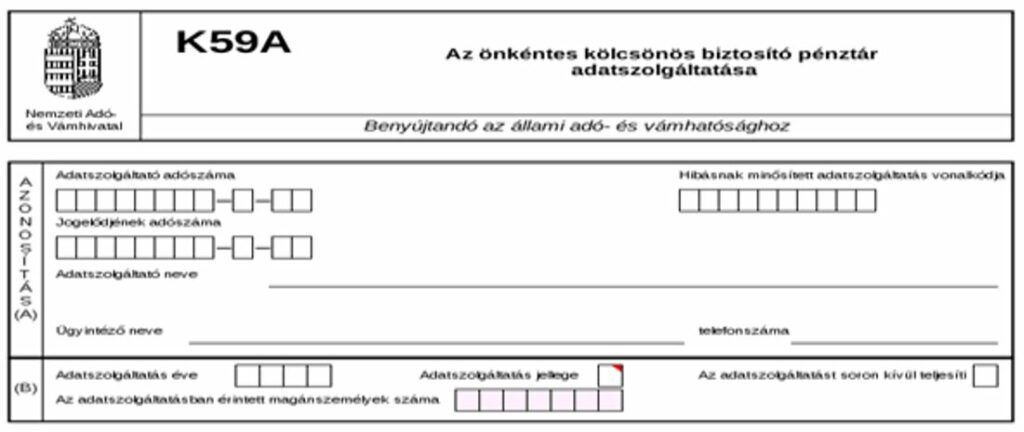

A pénztárak kötelesek az adóhatóság felé elektronikus úton, az adóévet követő január 31. napjáig a K59 jelzésű nyomtatványon adatszolgáltatást teljesíteni, amely a magánszemély részére jóváírt befizetésekről kiadott igazolás adataival egyező adattartalmú. A NAV a magánszemély adóbevallási tervezetének elkészítése során ezeket az adatszolgáltatásokat figyelembe veszi.

A személyi jövedelemadó feletti rendelkezés alapja a magánszemély pénztártag által befizetett tagdíj, eseti befizetés, valamint a tag javára más személy – például munkáltató, támogató – által átutalt vagy más módon befizetett összeg.

Fontos azonban kiemelni, hogy csak azokat a pénztári egyéni számlára történt befizetéseket lehet figyelembe venni az adóról történő rendelkezés során, amelyek az adóév december 31. napjáig nemcsak befizetésre, hanem jóváírásra is kerülnek a számlán.

Ahhoz, hogy a nyugdíjpénztári befizetések után járó kedvezmény teljes összegét megkaphassuk, évi 750 000 forint, vagyis havi 62 500 forint összegű befizetés szükséges.

Az önkéntes nyugdíjpénztári megtakarítás állami támogatása – rendelkezés az adóról

Az állam felismerve az öngondoskodás jelentőségét, az önkéntes nyugdíjpénztári megtakarítást a személyi jövedelemadóból visszaigényelhető támogatással ösztönzi.

A befizetések utáni rendelkezés szabályait a személyi jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja tv.) 44/A–E. §-ainak rendelkezései rögzítik.

Az önkéntes kölcsönös pénztár magánszemély tagja az adóbevallásában tett nyilatkozat alapján rendelkezhet az összevont adóalapja adójának az adókedvezmények levonása után fennmaradó részéből az önkéntes kölcsönös pénztár(ak)ba az adóévben az általa a tagi jogviszonyára tekintettel befizetett összeg, továbbá a tag javára más személy által átutalt vagy más módon befizetett összeg, valamint a tag egyéni számláján jóváírt, az adóévben megszerzett egyéb jövedelmének minősülő összeg együttes értékének 20 százalékáról.

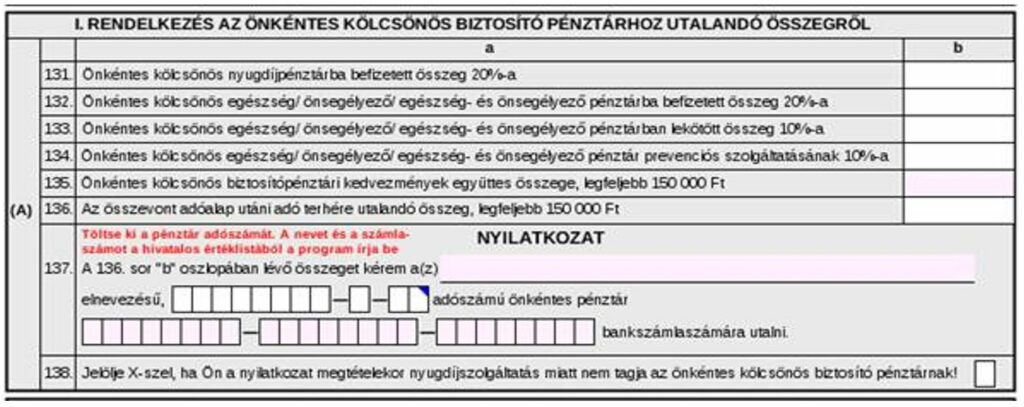

Az önkéntes nyugdíjpénztári befizetések állami támogatásának mértéke 20 százalék, maximum 150 000 forint évente, amely összeget a személyijövedelemadó-bevallásban tett rendelkező nyilatkozat alapján a NAV a megjelölt önkéntes nyugdíjpénztári egyéni számlára utal, így az átutalt összeg a magánszemély pénztári megtakarításait gyarapítja. Ha a magánszemély többféle önkéntes pénztárnak – például önkéntes nyugdíjpénztárnak és egészségpénztárnak – is tagja, és több jogcímen is jogosult rendelkező nyilatkozatot tenni, az igénybe vehető kedvezmények együttes összege akkor sem lehet több 150 000 forintnál.

Ha a magánszemélynek többféle nyugdíjcélú megtakarítása is van, és mindegyik megtakarításra teljesít az adóévben befizetést, az adója meghatározott részének átutalásáról önkéntes kölcsönös pénztári nyilatkozatban, nyugdíj-előtakarékossági nyilatkozatban és nyugdíjbiztosítási nyilatkozatban is rendelkezhet, azonban ilyen esetben az átutalt összeg együttesen nem haladhatja meg a 280 000 forintot. Amennyiben a rendelkező nyilatkozatban megjelölt összeg ezt a felső határt meghaladja, vagy a magánszemély adóalapja után számított adónak az adókedvezmények levonása után fennmaradó részére tekintettel nem lehetséges a nyilatkozatban megjelölt teljes összeg kiutalása, akkor az adóhatóság a jogszerűen megjelölt összegek arányát veszi figyelembe, azonban a kiutalásra kerülő összeg ebben az esetben sem haladhatja meg az adott rendelkezési jogcímre irányadó összeghatárt.

A pénztári befizetés után járó kedvezmény összegét évente, az adóbevallásban a már befizetett személyi jövedelemadóból igényelhetjük vissza, vagyis nem automatikusan jár, hanem minden évben rendelkező nyilatkozatot kell tennünk az adóbevallásunkban a 22SZJA-03 számú lapon az önkéntes nyugdíjpénztárba utalandó összegről.

Az önkéntes nyugdíjpénztári rendelkező nyilatkozatban csak olyan nyugdíjpénztár jelölhető meg, amelynél a rendelkezési jogosultságot megalapozó befizetés, jóváírás történt. Ha a magánszemély több önkéntes nyugdíjpénztár tagja, és minden pénztárba teljesített adó feletti rendelkezésre jogosító befizetést, a nyilatkozatában akkor is csak egy nyugdíjpénztárat jelölhet meg.

Az adóbevallási tervezettel összefüggő eljárásban a magánszemély adó feletti rendelkezésének minősül a NAV által elkészített és az adóbevallási tervezetben feltüntetett önkéntes kölcsönös pénztári nyilatkozat is, ha a magánszemély az adóbevallási tervezetet 2023. május 22-ig nem egészíti ki, nem javítja, bevallási kötelezettségét más módon nem teljesíti.[14]

Abban az esetben azonban, ha például több önkéntes pénztári tagsággal rendelkezik az adózó, a rendelkező nyilatkozathoz az ő közreműködése is szükséges, így az adóbevallási tervezetet módosítania kell, meg kell jelölnie azt az önkéntes nyugdíjpénztárat, ahová a visszajáró összeg kiutalását kéri.

Ha a magánszemély a halála miatt nem tehette meg a rendelkező nyilatkozatot, az adóhatóság a rendelkezésére álló adatszolgáltatások alapján az adózás rendjéről szóló törvény szerinti soron kívüli adómegállapítási eljárásban a nyilatkozattételt egyébként megalapozó befizetéseket figyelembe veszi, és a befizetett adó terhére történő visszatérítés összegét határozattal állapítja meg.[15]

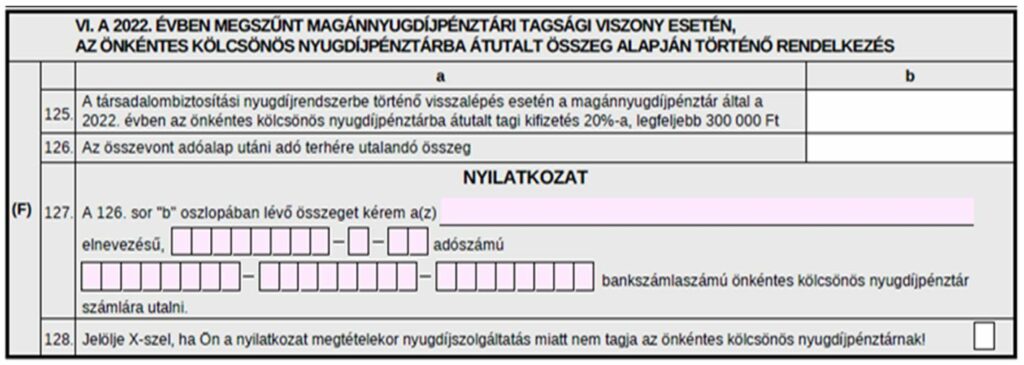

Rendelkezés a magánnyugdíjpénztári tagság megszűnése esetén az önkéntes pénztárba átutalt kifizetés után

A társadalombiztosítási nyugdíjrendszerbe történő visszalépés esetén az adóbevallásában tett nyilatkozattal, a pénztár igazolása alapján a magánszemély rendelkezhet az összevont adóalapja adójának az adókedvezmények, valamint a 44/A–D. § rendelkezései szerinti átutalási összeg levonása után fennmaradó részéből a magánnyugdíjpénztár által önkéntes kölcsönös nyugdíjpénztárba az adóévben átutalt visszalépő tagi kifizetések 20 százalékának megfelelő, de legfeljebb 300 000 forint adó visszatérítéséről. A NAV ebben az esetben az adó-visszatérítés kiutalását annak az önkéntes kölcsönös nyugdíjpénztárnak a pénzforgalmi számlájára teljesíti, amelyhez átutalták az összeget.[16]

Mindezekből következően az állam támogatja a társadalombiztosítási rendszerbe visszalépőket is, tehát ők is élhetnek az adó-visszatérítés kapcsán rendelkezési jogukkal.

Ezt a rendelkező nyilatkozatot a 22SZJA-02-es lap (F) blokkjában teheti meg a magánszemély.

A társadalombiztosítási rendszerbe történő visszalépés esetén hangsúlyozni kell, hogy a jövedelem kiszámításánál nem kell figyelembe venni azt az összeget, amelyet a magánnyugdíjpénztár tagja a társadalombiztosítási nyugdíjrendszerbe történő visszalépése esetén a magánnyugdíjpénztártól visszalépő tagi kifizetésként kap.

A nyugdíjpénztári rendelkezés alapján visszajáró összeg kiutalásának szabályai

Az önkéntes nyugdíjpénztári nyilatkozatban a magánszemély által meghatározott összeg átutalását a NAV az adózás rendjéről szóló törvénynek a visszatérítendő jövedelemadóra vonatkozó rendelkezései szerint teljesíti abban az esetben, ha a magánszemélynek nincs az állami adó- és vámhatóságnál ezer forintot meghaladó, nyilvántartott adótartozása, és az adóbevallása alapján fizetendő adóját megfizette. Az adóhatóság az átutalást a hibátlan bevallás beérkezésétől számított 30 napon belül teljesíti.[17]

Egyéb esetben a kiutalás az adótartozás vagy az adóbevallás szerinti adó megfizetését követő 30 napon belül teljesíthető.

A NAV a kiutalást a magánszemély által megjelölt, azon önkéntes nyugdíjpénztárnak a pénzforgalmi számlájára teljesíti, amelynél (vagy jogelődjénél) a pénztár igazolása szerint az adóévben a rendelkezési jogosultságot megalapozó befizetés, jóváírás, lekötés, illetve rendelkezési jogosultságot megalapozó szolgáltatás igénybevétele történt. Több ilyen pénztár esetén a kiutalás a tag által megjelölt pénztár részére történik.

Abban az esetben, ha az önkéntes nyugdíjpénztár végelszámolás, felszámolás alatt áll, vagy tevékenységét felfüggesztették, a NAV értesítése alapján a magánszemély a teljesítést egy másik olyan önkéntes nyugdíjpénztárba kérheti, amelynek tagja, ennek hiányában pedig a saját pénzforgalmi számlájára (lakcímére).

Ha a rendelkező nyilatkozatban a megjelölt pénztárnak a magánszemély a teljesítéskor már nem tagja, a befolyt összeget a pénztár a magánszemély

- más pénztárba történő átlépése esetén a befogadó pénztárhoz továbbutalja;

- tagsági jogviszonyának nyugdíjszolgáltatás miatti megszűnése esetén minden további rendelkezés nélkül a magánszemélynek utalja;

- halála esetén minden további rendelkezés nélkül a kedvezményezett(ek) részére kiutalja, illetve kedvezményezett vagy örökös hiányában – azzal, hogy az összeg a pénztárra száll – az Öpt. szabályai szerint a tagok egyéni számlái javára felosztja;

- a fentiekben nem említett esetben a NAV-nál erre a célra nyitott beszedési számlára visszautalja, azzal, hogy a visszautalt összegre a magánszemély az állami adó- és vámhatósághoz benyújtott kérelme alapján akkor tarthat igényt, ha igazolja, hogy tagsági jogviszonya neki fel nem róható okból szűnt meg.

Fontos, hogy a magánszemély rendelkezése alapján átutalt összeg nagyságát utólag nem befolyásolja az, ha az összevont adóalap utáni, adókedvezményekkel csökkentett adó összege önellenőrzés vagy utólagos adómegállapítás miatt változik. Amennyiben azonban az önellenőrzés vagy az ellenőrzés eredményeként az adókedvezmények levonása utáni összevont adóalap adójának összege olyan mértékben csökken, hogy az már részben vagy egészében nem nyújt fedezetet az átutalt összegre, akkor az ötezer forintot meghaladó különbözetet az adóhatóság határozattal írja elő személyijövedelemadó-kötelezettségként, amit meg kell fizetni.[18]

Önkéntes nyugdíjpénztári kifizetések

A pénztártag egyéni számláján elhelyezett pénzösszeg alapvetően két részből áll: a tőke, amely magában foglalja az egyéni számlán jóváírt befizetéseket, valamint a hozam, amely a portfólió befektetéseiből származik. A kifizetések pedig lehetnek adókötelesek és adómentesek.

Ha a magánszemély a nyugdíjkorhatár betöltése előtt megszünteti tagi jogviszonyát, vagy visszavásárlást foganatosít, akkor a megtakarítás hozama adómentes, azonban a tőkeösszeg kifizetése az Szja tv. 28. § (1) bekezdés d) pontja alapján egyéb jövedelemnek minősül, amely után a magánszemélynek 15 százalékos mértékű személyi jövedelemadót és 13 százalékos mértékű szociális hozzájárulási adót kell fizetnie. Tekintettel arra, hogy a jövedelem után a magánszemély kötelezett a szociális hozzájárulási adó megfizetésére, a megállapított jövedelem 89 százalékát kell jövedelemként figyelembe venni, és az így kiszámított összeg után kell a közterheket megfizetni. A pénztár a kifizetésről elszámolási igazolást készít a magánszemélynek és adatot szolgáltat az adóhatóságnak.

A pénztártag az egyéni nyugdíjszámláján nyilvántartott összeghez a várakozási idő letelte után, a nyugdíjszolgáltatáshoz a nyugdíjkorhatár elérése után juthat hozzá.[19] A várakozási idő legalább 10 év. A pénztártag a várakozási idő letelte után, de még a felhalmozási időszakban az egyéni nyugdíjszámlán lévő összeghez való hozzáférés tekintetében választhat, hogy a pénztárban változatlan feltételek mellett tag marad, a pénztártagságát folytatja, és – legfeljebb háromévente egy alkalommal – az egyéni nyugdíjszámláján nyilvántartott összeg egészét vagy egy részét a nyugdíjkorhatár elérése előtt felveszi, a pénztárból kilép, vagy a tagdíj fizetése nélkül az egyéni nyugdíjszámláján lévő összeget a pénztárban hagyja.

A nyugdíjkorhatár elérése után a pénztártag részére választása szerint egy összegben vagy járadék formájában, illetve e kettő kombinációjaként történik a pénzbeni kifizetés. A pénztártagnak nyilatkoznia kell arról, hogy egyösszegű kifizetést kér, és tagi jogviszonyát megszünteti, vagy járadék formájában veszi igénybe a nyugdíjszolgáltatást, de nyilatkozhat úgy is, hogy tagi jogviszonyát az Öpt. 47. § (5) bekezdés b–f) pontjaiban meghatározott módon a továbbiakban is fenntartja. A 2012. december 31-ig tagsági jogviszonyt létesített tagoknál a nyugdíjszolgáltatás alapján történő kifizetés akkor lesz adómentes, ha a tag megfelel az Szja tv. 84/W. § (8) bekezdés, valamint az Szja tv. 2012. december 31. napján hatályos 1. számú melléklet 6.5 pont d) alpontjában előírt rendelkezéseknek.

Összeségében tehát elmondható, hogy a nyugdíjpénztári megtakarítás állam által történő támogatása egy kiváló kezdeményezés, amellyel mindenkinek érdemes élni, aki szeretne gondoskodni a jövőjéről.

[1] Öpt. 10. § (2) bekezdése

[2] Öpt. 17. § (1)–(2) bekezdései

[3] Szja tv. 28. § (1) bekezdés f) pontja

[4] Szocho tv. 18. § (4) bekezdés d) pontja

[5] Szja tv. 46. § (2) bekezdés d) pontja

[6] Szja tv. 29. §

[7] Öpt. 12/A. §

[8] Öpt. 50/B. §

[9] Szja tv. 1. számú melléklet 6.10. pontja

[10] A szociális hozzájárulási adóról szóló 2018. évi LII. törvény (a továbbiakban: Szocho tv.) 18. § (4) bekezdés c) pont cb) alpontja

[11] Szja tv. 44/A. § (6) bekezdése

[12] Szja tv. 44/A. § (5) bekezdése

[13] Szja tv. 44/A. § (3) bekezdése

[14] Szja tv. 44/F. § (81) bekezdése

[15] Szja tv. 44/F. § (2) bekezdése

[16] Szja tv. 44/E. §

[17] Szja tv. 44/A. § (5) bekezdése, 44/B. § (2) bekezdése, Art. 64. § (1) bekezdése

[18] Szja tv. 44/D. § (3) bekezdése

[19] Öpt. 47. § (1) bekezdése