Domain név értékesítése és bérbeadása utáni adókötelezettség

Az informatikai eszközök támogatásával folytatott kommunikáció virágkorában az Internet mindennapi életünk szerves részévé vált. Nem csupán a magánszférában, hanem az üzleti életben is egyre inkább nélkülözhetetlenné válik, sokan a siker zálogaként tekintenek a világhálón történő átgondolt önreklámozásra. Emiatt a domain neveket érintő gazdadasági eseményekkel is egyre gyakrabban találkozunk.

A domain név önálló internet tartomány, az internet címének egy halmazához neveket rendelő adatbázis. Jelen cikk a domain nevek magánszemély általi értékesítése, illetőleg bérbeadása utáni adójogi konzekvenciák áttekintésére hivatott.

1. Domain név értékesítése

Az internetes felülettel a domain név tulajdonosa jogosult rendelkezni, emiatt a domain név köznapi értelemben vagyoni értékkel bíró jognak tekintendő. A személyi jövedelemadóról szóló 1995. évi CXVII. törvény (továbbiakban: Szja törvény) azonban értelmező rendelkezései között a 3. § 31. pontjában taxatív jelleggel rögzíti, hogy e törvény alkalmazásában mit kell vagyoni értékû jognak tekinteni. A törvény e rendelkezése kiterjesztően nem értelmezhető, következésképpen a domain név tulajdonlása adójogi szempontból nem vagyoni értékû jog, viszont a polgári jogi értelemben vett tulajdonjogból fakadó rendelkezési jog adójogi értelemben sem vitatható, amelynek gyakorlása természetszerûleg vagyonszerzést eredményez.

Az Szja törvény 3. § 31. pontjában nem említett vagyoni értékû jog értékesítéséből származó jövedelem egyéb jövedelemnek minősül a törvény 28. § (7) bekezdésének a) pontja alapján. A jog átruházása ellenében kapott bevételből levonható a jogosultság megszerzésére fordított, az átruházó magánszemélyt terhelő igazolt kiadás.

Az általános forgalmi adóról szóló 2007. évi CXXVII. törvény (továbbiakban: Áfa törvény) szerinti bizonylat kiállítására kötelezett kifizetőtől vásárolt domain név esetében igazolt kiadás alátámasztására az Áfa törvény szerinti bizonylat (ide nem értve a nyugtát) alkalmas, magánszemélytől vett domain név esetében az erről szóló adásvételi szerződés fogadható el. Az adóteher alakulása eltérő attól függően, hogy a magánszemély a domain nevet kifizetőnek, vagy magánszemélynek értékesíti.

1./a. domain név értékesítése magánszemély részére

Az egyéb jövedelem az összevont adóalap része, az adókötelezettséget a jövedelem adóalap-kiegészítéssel növelt összegéből az adótábla segítségével kell meghatározni. Az adót a magánszemélynek adóelőlegként kell megfizetnie a jövedelem megszerzésének negyedévét követő hónap 12. napjáig az Szja törvény 46. § (9) bekezdése alapján. Abban az esetben viszont, ha az adóév elejétől összesítve, vagy az adott negyedévben a fizetendő összeg nem haladja meg a 10.000 Ft-ot, akkor nem kell adóelőleget fizetni. Ez elsősorban akkor fordulhat elő, ha a magánszemély a domain nevet szerzési áron, vagy veszteséggel tudja eladni és nincs más olyan jövedelme, ami után adóelőleg fizetésére kötelezett.

Az összevont adóalapba tartozó jövedelem után a magánszemélynek 27%-os egészségügyi hozzájárulás fizetési kötelezettsége van az egészségügyi hozzájárulásról szóló 1998. évi LXVI. törvény (továbbiakban: EHO törvény) 3. § (1) bekezdésének aa) pontja alapján.

Mindez befolyásolja a személyi jövedelemadó kötelezettséget is, hiszen, ha a jövedelem után a magánszemély kötelezett az egészségügyi hozzájárulás megfizetésére, akkor az adóalap-kiegészítés alapja a szerzésre fordított igazolt kiadással csökkentett bevétel 78%-a (kivéve, ha az egészségügyi hozzájárulást költségként számolja el, vagy azt számára megtérítették).

Az egészségügyi hozzájárulás szempontjából nem az adóelőleg-alapot, hanem az adóelőleg számításánál figyelembe vett jövedelmet (a szerzésre fordított igazolt kiadással csökkentett bevétel 78%-át) kell az egészségügyi hozzájárulás alapjának tekinteni a fenti feltételek figyelembe vételével.

Az adóelőleg fizetésére kötelezett magánszemély a százalékos egészségügyi hozzájárulást az adóelőleg megfizetésével egyidejûleg állapítja meg és fizeti meg. Abban az esetben, ha a magánszemély a 10.000 Ft el nem érése miatt nem köteles adóelőleg fizetésére, akkor az egészségügyi hozzájárulást a személyi jövedelemadó bevallásban állapítja meg, vallja be, és a bevallás benyújtásának határidejéig fizeti meg.

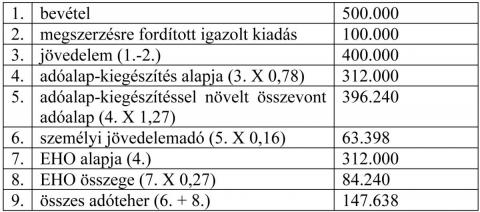

A magánszemély részére történő értékesítés adójogi konzekvenciáit a 78%-os szabály alkalmazhatósága esetében a következő példa szemlélteti:

1./b. domain név értékesítése kifizető részére

A kifizető részére történő értékesítés esetében az adóelőleg megállapításának, levonásának, bevallásának és megfizetésének kötelezettsége a kifizetőt terheli. Az adóelőleget a kifizetés hónapját követő hó 12. napjáig kell bevallani és megfizetni az Szja törvény 46. § (8) bekezdése alapján. Az adóelőleg alapjának a bevételből a magánszemély adóelőleg-nyilatkozata szerinti elszámolható költség levonásával meghatározott rész minősül. Nyilatkozat hiányában a bevétel teljes összegét adóelőleg-alapnak kell tekinteni (Szja törvény 47. § (2) bekezdés aa) pont).

Tekintettel arra, hogy az egészségügyi hozzájárulás fizetésére a kifizető kötelezett, nem alkalmazható az Szja törvény 47. § (5) bekezdés b) pontjában meghatározott 78%-os szabály.

Lényeges különbség tehát, hogy míg a magánszemélynek történő értékesítés esetében a költséggel csökkentett bevétel 78%-a, addig a kifizetőnek történő értékesítés esetében a költséggel csökkentett bevétel 100%-a az adóalap-kiegészítés alapja. Hozzá kell tenni, hogy e megállapítás helytállóságának feltétele, hogy a magánszemélynek történő értékesítés esetében a magánszemély az egészségügyi hozzájárulást költségként nem számolja el, illetőleg azt számára nem térítik meg.

Az EHO törvény 11. § (2) bekezdése alapján az egészségügyi hozzájárulást a kifizető állapítja meg, és fizeti meg a jövedelem kifizetését követő hónap 12. napjáig.

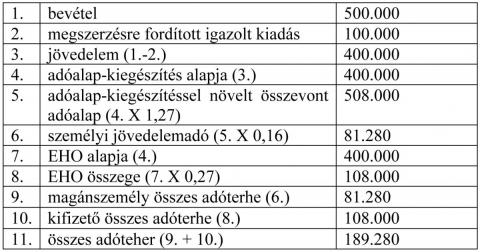

Kifizető részére történő értékesítés esetében adóteher a következőképpen alakul:

A példabeli tényállások összehasonlításakor megállapítható, hogy kifizető részére történő értékesítés esetében az összes adóteher 41.642 Ft-tal magasabb, mint a magánszemély részére történő értékesítés esetében. A magánszemély számára mégis kedvezőbb az ügylet, hiszen bár a személyi jövedelemadó alapja és ebből következően összege is magasabb, az egészségügyi hozzájárulás fizetési kötelezettség a kifizetőt terheli.

2. Domain név bérbeadása

A domain név bérbeadása független formában végzett, ellenérték elérésére irányuló, rendszeres jelleggel folytatott üzletszerû tevékenység, amely adóköteles, ezért kizárólag adószám birtokában végezhető.

A tevékenység megkezdése előtt tehát be kell jelentkezni az állami adóhatósághoz adószám megállapítása céljából. A magánszemély a bérbeadásból származó bevétel tekintetében az Áfa törvény szerinti számla kibocsátására kötelezett.

A bevétel önálló tevékenységből származó jövedelem, amely az összevont adóalap része, tehát adóalap-kiegészítéssel növelt összege után az adótábla segítségével kell az adó összegét meghatározni. A bevételből levonható a tevékenység folytatása érdekében ténylegesen felmerült igazolt költség, vagy választható a 10%-os költséghányad igazolás nélkül történő elszámolásának lehetősége (vélelmezett költséghányad). Költségként elsősorban a domain név fenntartása érdekében fizetendő díj jöhet szóba. Amennyiben ez a kiadás és az esetlegesen felmerülő egyéb igazolt költségek összege nem érik el a bevétel 10%-át, akkor érdemesebb a vélelmezett költséghányad mellett dönteni. Szem előtt kell tartani, hogy a költségelszámolásra vonatkozó választást az adott adóévben valamennyi önálló tevékenységből származó bevétel tekintetében azonosan kell alkalmazni az Szja törvény 18. § (2) bekezdése alapján.

A gyakorlatban a kifizető részére történő bérbeadás jellemző. Ebben az esetben a kifizető nem köteles adóelőleget megállapítani, kivéve, ha a magánszemély nyilatkozatban kéri az adóelőleg levonását. Nyilatkozat hiányában, illetve magánszemély részére történő bérbeadás esetében a bérbeadó magánszemély negyedévente, a negyedévet követő hó 12. napjáig köteles előleg fizetésére az Szja törvény 46. § (9) bekezdése alapján. Bérbeadás esetében nagy a valószínûsége azon szabály alkalmazhatóságának, hogy adóelőleget nem kell fizetni mindaddig, amíg az adóév elejétől összesítve, vagy egyébként, amely negyedévben a fizetendő összeg nem haladja meg a 10.000 Ft-ot, ugyanis a bérleti díjak jellemzően havi 3000 Ft és 10.000 Ft között mozognak.

Abban az esetben, ha nyilatkozat hiányában a kifizető adóelőleg megállapítására nem kötelezett, akkor az EHO törvény 3. § (1) bekezdése szerinti 27%-os egészségügyi hozzájárulás fizetésére is a magánszemély kötelezett. Ez esetben a költséggel csökkentett bevétel 78%-a az adóalap-kiegészítés alapja a személyi jövedelemadó vonatkozásában, kivéve, ha a magánszemély az egészségügyi hozzájárulást költségként számolja el, vagy azt számára megtérítették. A 10%-os költséghányad választása esetében az egészségügyi hozzájárulás költségként elszámoltnak minősül.

Ha a magánszemély adóelőleg-nyilatkozatot ad, akkor nyilatkozhat a kifizetőnek az Szja törvény 47. § (2) bekezdés aa) pontja szerinti költség figyelembe vételéről, ennek hiányában a kifizető a juttatott bevétel teljes összegét veszi alapul.

Adóelőleg-nyilatkozat esetében a 27%-os egészségügyi hozzájárulás fizetésére a kifizető kötelezett, így az Szja törvény 47. § (5) bekezdése szerinti 78%-os szabály értelemszerûen nem alkalmazható.

Kifizetőnek történő bérbeadás esetében tehát előnyösebb, ha a számla adására kötelezett magánszemély adóelőleg-nyilatkozatot ad a kifizetőnek.

Magánszemély részére történő bérbeadás esetében a fenti megállapítások azzal az eltéréssel alkalmazandóak, hogy az egészségügyi hozzájárulás fizetésére minden esetben a bérbeadó köteles és alkalmazhatja a 78%-os szabályt a személyi jövedelemadó tekintetében, ha az egészségügyi hozzájárulást költségként nem számolja el, illetőleg azt számára nem térítik meg, és nem a 10%-os költséghányad alkalmazásával állapítja meg az önálló tevékenységből származó jövedelmét.

Összegzésképpen megállapítható, hogy a domain névvel kapcsolatos gazdasági ügyleteket megelőzően körültekintően mérlegelni szükséges az adójogi konzekvenciákat az adókötelezettségek pontos, szabályszerû teljesítése érdekében.