Változások a magánszemélyek 2013. december 31-ét megelőzően megszerzett egyes jövedelmeit terhelő különadóját érintően

Előzmények

Mint ahogyan az ismeretes, 2013. december 31-ei hatállyal megváltozott az egyes gazdasági és pénzügyi tárgyú törvények megalkotásáról, illetve módosításáról szóló 2010. évi XC. törvény [a továbbiakban: Egptv.] 10. §-a. Ezen időponttól kezdődően a magánszemélyek egyes jövedelmeit terhelő különadó mértéke már nem az Egptv.-ben meghatározott adóalap 98, hanem 75 százaléka lett.

Ezt követően a különadót érintette az Alkotmánybíróság 2014. február 24-én hozott 6/2014. (II. 26.) számú határozata is. Ez az AB határozat nem minősítette alkotmányellenesnek az Egptv.-nek a 2013. december 30-ig hatályos, a különadó mértékét meghatározó rendelkezését, hanem megállapította, hogy az nemzetközi szerződésbe ütközik és egyúttal megtiltotta valamennyi, bármely bíróság előtt folyamatban lévő ugyanilyen ügyben történő alkalmazását. Tehát a különadóra vonatkozó törvény ezután is hatályban maradt, a magánszemélyeket terhelő 2013. december 30-ig 98, 2013. december 31-e óta pedig 75 százalékos mértékű különadóval.

Mindezek után a témában érintett magánszemélyek részéről felmerült a kérdés, hogy az említett változások – de leginkább a hivatkozott AB határozat – befolyásolja-e, és ha igen, mennyiben változtatja meg esetlegesen a korábbi különadó kötelezettségüket, illetve van-e teendőjük az ügyben.

Mivel a Nemzeti Adó- és Vámhivatalnak, mint jogalkalmazó szervnek a jövedelemszerzés időpontjában hatályos jogszabály alapján kell eljárnia jogalkalmazó tevékenysége során, és a szóban forgó adózói ügyekben szükségesnek bizonyult a vonatkozó jogszabályi felhatalmazás, ezért nélkülözhetetlenné vált a téma törvényi szintű szabályozása. Ez született meg az egyes törvényeknek a költségvetési tervezéssel, valamint a pénzpiaci és a közüzemi szolgáltatások hatékonyabb nyújtásával összefüggő módosításáról szóló 2014. évi XXXIX. törvény [a továbbiakban: Mód. tv.] formájában, amely a 37. §-a révén egy 12/D. §-sal egészítette ki az Egptv. kérdéses II. Fejezetét.

Hatálybalépés

Az Egptv. megváltozott rendelkezései a módosító törvény kihirdetését követően, 2014. szeptember 30-án léptek hatályba. A hatálybalépést követően a 98 százalékos adómértékkel megállapított kötelezettség utólagos csökkentésére kizárólag az Egptv. újonnan beiktatott 12/D. §-ában foglaltakat lehet alkalmazni.

Itt fontos kihangsúlyozni, hogy a hivatkozott új szabályozás csak a magánszemélyek 2013. december 31-ét megelőzően megszerzett, különadó alapot képező jövedelmei tekintetében alkalmazandóak, mivel az említett időpont után a 75 százalékos mértékű adóteher továbbra is hatályos.

Alkalmazási tilalom esetei

Annak érdekében, hogy ne érvényesíthesse követelését kétszeresen a magánszemély, a törvény kimondja, hogy a rendelkezések nem alkalmazhatóak abban az esetben, ha a magánszemély bármely jogorvoslat alapján már kártérítésre vált jogosulttá. Erre sor kerülhet mind a hazai, mind pedig nemzetközi jogorvoslati fórum döntése alapján is. Sőt, abban az esetben sem nyújthat be a magánszemély törlési kérelmet, ha ezen szervek bármelyike – akár részlegesen – ítélt meg kártérítést a magánszemély részére különadóval kapcsolatosan.

Amennyiben pedig az említett fórumok előtt a magánszemély jogorvoslati ügye éppen folyamatban van, akkor ugyan lehetősége van a kérelem benyújtására, de előbb a jogorvoslati kezdeményezését vissza kell vonnia és erről az adóhatósághoz intézett törlési kérelmében nyilatkoznia kell, amihez kötelező csatolnia a visszavonási szándékot igazoló iratot.

Törlési kérelem, illetve átalányközteher-kötelezettség megállapítása

A különadóval kapcsolatos szabályozás lényegi változása az, hogy fő szabály szerint a magánszemély kérelmezheti az állami adóhatósághoz [továbbiakban: adóhatóság] intézett beadványában azt, hogy a korábbi, 98 százalékos adómértékkel megállapított kötelezettségét törölje. Ezen kérelem alapján pedig az adóhatóság a korábbi különadó kötelezettség és az ahhoz kapcsolódóan megállapított jogkövetkezmény helyett egy átalányközteher-kötelezettséget állapít meg.

A jogalkotó kifejezetten rendelkezik arról, hogy amennyiben a magánszemély elhalálozott, akkor bármely örököse kezdeményezheti a 98 százalékos adómértékkel megállapított kötelezettségének a törlését. Ilyenkor az adóhatóság a soron kívüli adómegállapítás szabályait alkalmazza eljárása során, de egyébként ugyanúgy jár el, mintha az elhunyt magánszemély kérte volna a törlést és az átalányközteher-kötelezettség megállapítását.

Természetesen a kérelem előterjesztésének van időbeli korlátja: a magánszemély ezen kérelmét ugyanis csak az adó megállapításához való jog elévülési idején belül teheti meg. Azonban – az általános szabályoktól eltérően – kérelme előterjesztésében nem jelent akadályt az, ha a kérelme már egy ellenőrzéssel lezárt időszakot érint. (Ilyen lehet akkor, ha a magánszemély pl. mérséklési kérelmet nyújtott be az őt terhelő különadó összegének tekintetében.)

Kivételesen az adóhatóság hivatalból, ellenőrzés keretében törli a magánszemély korábbi, 98 százalékos adómértékkel megállapított kötelezettségét és állapítja meg az átalányközteher-kötelezettségét abban az esetben, ha a magánszemély az adóbevallásban már a Mód. tv. hatálybalépése előtt csökkentette a 98 százalékos adómértékkel megállapított kötelezettségét, vagy ha a különbözetet már visszaigényelte. Ez utóbbi esetkörbe nem tartozik bele az, ha a visszaigénylésre azért került sor, mert nem állt fenn különadó-fizetési kötelezettség (mert pl. pontosan a munkaviszonya megszűnését követő naptári naptól részesült saját jogú nyugellátásban). Az általános szabályoktól eltérően az adóhatóság hivatalból hoz határozatot még akkor is, ha az érintett bevallás tekintetében korábban már ellenőrzéssel lezárt időszakot teremtő vizsgálatot hajtott végre.

A magánszemély kérelmében a törvény az alábbiak feltüntetését írja elő kötelező jelleggel:

• a különadó alapba tartozó bevételt megalapozó jogviszony,

• a bevételt juttató kifizető elnevezése, székhelye, adószáma,

• van-e esetlegesen folyamatban, vagy lezárult-e már bármilyen hazai vagy nemzetközi jogorvoslati eljárás,

• ha van lezárult jogorvoslati eljárás, akkor ennek eredményeként jogosulttá vált-e a magánszemély bármilyen kártérítés kifizetésére,

• a különadó alapba tartozó bevételeinek azon összege, amelyek nem minősülnek jogszabály alapján megszerzettnek. (Ha ugyanis a magánszemély jogviszonya külön megegyezés alapján szűnt meg, akkor nem csak a jogviszony megszűnésére tekintettel a törvény alapján járó juttatás illette meg, hanem adott esetben egyéb kifizetések is, amelyek azonban nem minősülnek a jogszabály alapján megszerzettnek. Ez, mint ahogyan az később látható, az átalányközteher-kötelezettség összegének megállapítása során bír jelentőséggel.)

Átalányközteher

Mint ahogyan arra már utaltam, a magánszemély megalapozott kérelme alapján az adóhatóság a korábbi különadó kötelezettség és az ahhoz kapcsolódóan megállapított jogkövetkezmény helyett átalányközteher-kötelezettséget állapít meg a kötelezettség eredeti esedékessége napjára vonatkozó hatállyal a magánszemély adószámláján. Az adóhatóság a különadó-kötelezettséget és az átalányközteher-kötelezettséget ugyanazon az adószámlán tartja nyilván.

Az átalányközteher-kötelezettség alapját vagy a különadó alap, vagy annak arányos részei után kell megállapítani.

Az átalányközteher-kötelezettség mértékének meghatározása során a jogalkotó figyelembe vette egyrészt a különadóval terhelt kifizetés időpontjában hatályos szabályoknak megfelelően kiszámított közteher mértéket (személyi jövedelemadót, egészségbiztosítási járulékot, illetve az esetleges adóalap kiegészítést), másrészt pedig a különadó teljesítése és a visszatérítés között eltelt időtartamot is, mint kvázi késedelmi kamatot megalapozó tényezőt.

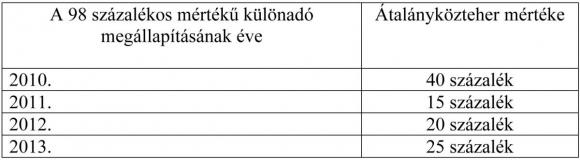

Mindezek alapján a közteher mértéke az alábbiak szerint alakul:

a) abban az esetben, ha a magánszemély kizárólag jogszabály rendelkezése alapján, a jogszabályban meghatározott legkisebb mértéket meg nem haladó értékben szerzett (a továbbiakban: jogszabály alapján megszerzettnek minősülő) különadó alapba tartozó bevételt, akkor az alábbi táblázat alapján alakul az átalányközteher mértéke attól függően, hogy mely adóévben kellett megállapítani a különadót:

b) ha a magánszemély kizárólag olyan, a különadó alapba tartozó bevételt szerzett, amely nem minősül jogszabály alapján megszerzett bevételnek (pl. a külön szerződés alapján megszerzett bevétel), akkor az átalányközteher mértéke 75 százalék;

c) amennyiben pedig a magánszemély a különadó alapba tartozó olyan bevételt szerzett, amely bevételnek volt jogszabály alapján megszerzettnek minősülő része és volt olyan része is, amely nem minősül jogszabály alapján megszerzettnek, akkor ilyen esetben arányosítást kell alkalmazni: a b) pont szerinti 75 százalékos átalányközteher mértéket ugyanis a különadó-alap olyan hányadára kell alkalmazni, amilyen arányt a jogszabály alapján megszerzettnek nem minősülő rész a teljes bevételben képviselt, az adóalap fennmaradó részére pedig az a) pont szerinti átalányközteher-kötelezettség mértéket kell alkalmazni.

Példa az arányosításra: egy magánszemély köztulajdonban álló gazdasági társaság alkalmazottjaként munkavégzésre irányuló jogviszonya megszűnésével összefüggésben 2010-ben 100 millió forint különadó köteles bevételt szerzett, amelyből 20 millió forint a jogszabály alapján megszerzettnek minősülő rész és 80 millió forint a jogszabály alapján megszerzettnek nem minősülő rész volt. Ez tehát a bevételben egy 20-80 százalékos arányt jelent.

Az illető adózó különadó kötelezettsége a munkavégzésre irányuló jogviszony megszűnésével összefüggésben megszerzett bevételének 3,5 millió forint feletti részét terhelte, ami jelen esetben 96 millió 500 ezer forint (=különadó-alap). Ennek a 96 millió 500 ezer forintnak a 20 százaléka (=jogszabály alapján megszerzettnek minősülő rész) 19 millió 300 ezer forint, a 80 százaléka (a jogszabály alapján megszerzettnek nem minősülő rész) pedig 77 millió 200 ezer forint.

Így a jogszabály alapján megszerzettnek minősülő rész, azaz a 19 millió 300 ezer forint után – mivel 2010-es bevételről van szó – az a) pont alapján a 40 százalékos átalányközteher mértéket kell alkalmazni, ami 7 millió 720 ezer forintot jelent. A jogszabály alapján megszerzettnek nem minősülő rész pedig 77 millió 200 ezer forint, ami után a b) pont szerint 75 százalékos átalányközteher mérték az irányadó, azaz 57 millió 900 ezer forint.

Mindezek alapján tehát a szóban forgó magánszemélyt [7 millió 720 ezer+57 millió 900 ezer=] 65 millió 620 ezer forint átalányközteher-kötelezettség terheli az eredetileg fennálló különadó kötelezettség helyett az eredeti esedékessége napjára vonatkozó hatállyal. Így, figyelembe véve, hogy a magánszemélynek eredetileg a 98 százalékos mértékű különadóval számítva 94 millió 57 ezer forint volt a fizetési kötelezettsége, az új rendelkezések alapján [94 millió 57 ezer- 65 millió 620 ezer=] 28 millió 950 ezer forint jár vissza.

Jogkövetkezmények

A jogalkotó kifejezetten rendelkezik az átalányközteher érvényesítésének egyes jogkövetkezményeiről is. Ennek alapján:

• amennyiben az adóhatóság megállapítja a magánszemély átalányközteher-kötelezettségét, akkor ezzel kapcsolatosan nem lesz jogosult külön késedelmi kamatra, mivel az átalányközteher mértékének megállapítása során ezt már figyelembe vette;

• a magánszemély kérelme nem érinti a 2013. december 31-ét megelőzően hatályos rendelkezés szerint 98 százalékos mértékkel adóztatható jövedelemmel összefüggő, kifizetőt terhelő adókötelezettséget;

• ugyancsak nem érinti a magánszemély átalányközteherrel megállapított kötelezettsége a nyugdíjjal kapcsolatos olyan jogait, amit az Egptv. 11. § (3) bekezdés c) pontja említ. Eszerint „a felmentési (felmondási) időnek a munkavégzési kötelezettséggel nem járó részére kifizetett munkabért, illetmény összegét társadalombiztosítási járulékalapként és nyugdíj alapjául szolgáló jövedelemként, valamint a munkavégzési kötelezettség alóli mentesítés idejét nyugdíjra jogosító szolgálati időként kell figyelembe venni.”

Az adóhatóság eljárása

A jogalkotó külön rendelkezik arról, hogy az adóhatóságnak mennyi időn belül kell döntést hoznia a magánszemélyek kérelme tekintetében. Eszerint a hivatalnak a kérelem kézhezvételét, de legkorábban az új rendelkezések hatálybalépését követő 120 napon belül, azaz 2015. január 28-ig kell határozatot hoznia.

Szükség esetén az adóhatóságnak a törvényi felhatalmazásnál fogva lehetősége van arra, hogy adatokat kérjen be a különadó-alapba tartozó bevételt juttató munkáltatótól, illetve ha már megszűnt, akkor annak jogutódjától a különadó-alapba tartozó bevétellel és a jogviszony megszűnésével kapcsolatosan.

Az Alkotmánybíróság hivatkozott 6/2014. (II. 26.) számú határozata után sok magánszemély nyújtott be a 98 százalékos adómértékkel megállapított adó helyesbítésére vonatkozó önellenőrzést. Ezért kifejezett törvényi rendelkezés az, hogy ha az adózó 2014. február 26-át követően az adóhatósághoz erre irányuló önellenőrzési kérelmet terjesztett elő, és az adóhatóság határozatot hozott, ami ellen a magánszemély jogorvoslattal élt, de azt 2014. szeptember 30-át (a törvény hatálybalépését) megelőzően a hivatal határozattal elutasította, akkor ilyen esetben az elutasító határozatot az új rendelkezések hatálybalépése napjával a törvény erejénél fogva, azaz automatikusan visszavontnak kell tekinteni és új eljárást kell lefolytatni az új szabályoknak megfelelően.

Ha pedig még folyamatban van az adott adóigazgatási eljárás, akkor a törvény átmeneti szabályként elrendeli, hogy a szóban forgó új rendelkezéseket a hatálybalépésükkor folyamatban lévő adóigazgatási eljárásokban is alkalmazni kell.