A munkáltatói és kifizetői havi járulék bevallás gyakorlati jelentőségéről és a 2015. évi változásokról

A folyamatosan változó jogszabályi környezet nem csak az adózók és a könyvelők számára jelent kihívást, hanem a bevallások kialakítása tekintetében az állami adóhatóság (továbbiakban: adóhatóság) részére is minden évben komoly feladatokat ró. A mindennapi élet, az ország és a világ gazdasági-, politikai környezete állandó változásban van (olyan kihívásokat állítva a jogalkotó elé, melyekre elengedhetetlen a megfelelő időben adott válaszok megtalálása), így egyfajta állandóságot jelent 2006. év óta1 a magyar adózásban a munkáltatók, kifizetők által teljesítendő havi járulék bevallás (’08 jelű), illetőleg az ehhez kapcsolódó közterhek megfizetése. Talán még sokan emlékeznek ezen adózói kör adatszolgáltatásainak 1999-2005 évek közötti időszakára, a 20 fajta munkáltatói, kifizetői adatszolgáltatásra, a ’01-’02’-’03-’07 jelű bevallásokra. Ezt a rendszert váltotta fel az adózás rendjéről szóló 2003. évi XCII. törvény (a továbbiakban: Art.) 2006. január 1-jétől hatályos 31.§ (2) bekezdése, mely a munkáltatók és a kifizetők terhére egy egységes, személyre lebontott adatok feltüntetésével havonta, a tárgyhót követő hó 12-éig teljesítendő bevallási kötelezettséget vezetett be az adó-, illetőleg a társadalombiztosítási kötelezettséget eredményező, magánszemélyeknek teljesített kifizetésekkel, juttatásokkal összefüggésben. Az új szabályozás azt is jelentette, hogy a bevallást minden kötelezettnek kizárólag elektronikus úton lehetett benyújtania (ez bizonyos adózói körök számára eleinte komoly nehézséget okozott), illetőleg az új típusú bevallások adattartalma is lényegesen megváltozott, bővült. Újszerű volt továbbá a hibás bevallások javításának (a teljes javított bevallást kellett beküldeni) és önellenőrzésének technikája (ugyanazt a bevallást kell alkalmazni az önellenőrzésre is, mint az alapbevallás benyújtására).

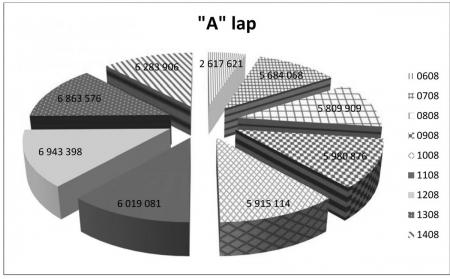

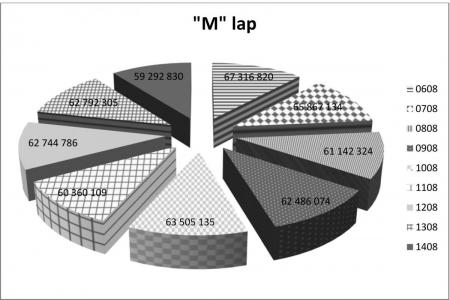

A következő két ábrán a 2006. évtől – 2014. november hónapig benyújtott járulék bevallások darabszámai – ’A’ lap –, illetőleg ezen bevallásokban szerepeltetett magánszemélyek – ’M’ lap – száma látható.

Fontos kiemelni, hogy a Magyarországon bejegyzésre nem kötelezett külföldi vállalkozás fióktelepe vagy pénzügyi képviselője, ezek hiányában a külföldi vállalkozás, illetve a külföldi vállalkozás foglalkoztatottja a 2015. évi kötelezettségét főszabályként nem a ’08-as bevalláson, hanem a 1508INT jelű bevallásban teljesíti. A kiegészítő tevékenységet folytatónak nem minősülő egyéni vállalkozó és a biztosított mezőgazdasági őstermelő a „saját” járulék kötelezettségeit a 1558 jelű bevallásban teljesítheti. Természetesen a foglalkoztatónak minősülő egyéni vállalkozónak és őstermelőnek az általa foglalkoztatott biztosítottak adó, járulék és egyéb adataira vonatkozó bevallását a 1508 jelű nyomtatványon kell teljesítenie.

Az Art. 31. § (2) bekezdése szerinti bevallásra elektronikus úton nem kötelezett munkáltatónak lehetősége van arra, hogy az egyszerűsített foglalkoztatásról szóló 2010. évi LXXV. törvény szerinti bevallási kötelezettségét papíralapon teljesítse, melyet a ’08E jelű bevalláson tehet meg.

A ’08-as jelű bevallás gyakorlati jelentősége

Az Art. alapján – többek között – a ’08-as bevallás adataiból történik a foglalkoztatottak ellátásai megállapításának, jogszerű igénybevételének ellenőrzése alapjául szolgáló adatszolgáltatás a nyugdíjbiztosítási-, az egészségbiztosítási szerv, a rehabilitációs hatóság és a Közigazgatási és Elektronikus Közszolgáltatások Központi Hivatala részére.

Különös jelentőséggel bír ezek közül a nyugdíjbiztosítási szerv részére történő adatszolgáltatás, tekintve, hogy az ún. NYENYI (Nyugdíjbiztosítási Egyéni Nyilvántartó Lap) megszűnését követően – melyet a társadalombiztosítási nyugellátásról szóló 1997. évi LXXXI. törvény 97.§ (2) bekezdés értelmében utolsó alkalommal 2009. évre vonatkozóan 2010. április 30-áig, illetve augusztus 31-éig kellett teljesíteniük a kötelezetteknek – 2010. évtől kizárólag az adóhatósághoz benyújtott járulékbevallások adataiból állapítják meg a nyugdíjjogosultsághoz szükséges szolgálati időt, illetve ez a nyugdíjelbírálás szempontjainak alapja is. A havi adó- és járulékbevallások adattartalma folyamatosan kiegészült mindazokkal az adatokkal, amelyek szükségesek ahhoz, hogy az adóhatóság által teljesített adatszolgáltatás kiváltsa a NYENYI-t, megszüntetve ezzel a párhuzamos adatszolgáltatást, mellyel jelentősen csökkentek a foglalkoztatók, egyéni vállalkozók, őstermelők adminisztrációs terhei.

Az Art. és az adatszolgáltatás gyakorlati szabályait tartalmazó 424/2012. (XII. 29.) Korm. rendelet értelmében a Nyugdíjbiztosítási Alap kezeléséért felelős nyugdíjbiztosítási szerv részére teljesítendő adatszolgáltatásnak az adóhatóság – a 2012. január 1-jét követő bevallási időszak tekintetében – havi rendszerességgel tesz eleget. Ennek egyik előnye, hogy a nyugdíjjogosításhoz szükséges adatok folyamatosan rendelkezésre állnak a nyugdíjmegállapító szerv részére.

2013. január 1-jétől az Országos Nyugdíjbiztosítási Főigazgatóság (a továbbiakban: ONYF) a Nemzeti Adó és Vámhivatal (továbbiakban: NAV) által havonta átadott járulékbevallásokban feltüntetett nyugdíjjárulék összegét alapul véve vezeti többek között az egyéni váromány számlát, mely a jogosultság nyomon követésére (is) alkalmas.

2015. január 1-jétől az egészségbiztosítás pénzbeli ellátásai (csecsemőgondozási díj, gyermekgondozási díj, táppénz) és a baleseti táppénz összegének kiszámítása is a NAV által az egészségbiztosítási szerv részére átadott havi bevallási adatok alapján történik.

A bevallás adataiból számos szerv (többek között a Magyar Államkincstár, a Nemzetgazdasági Minisztérium, az Emberi Erőforrások Minisztériuma) részére történik jogszabályon alapuló statisztikai célú adatszolgáltatás is.

Felhívom a figyelmet arra, hogy amennyiben a járulékbevallások benyújtása helyett az “NY” jelzésű, „Nyilatkozat a nulla értékadatú bevallás kiváltásáról” elnevezésű elektronikus űrlapon tesz nyilatkozatot az adózó, a NAV a Nyilatkozat adataiból nem teljesít adatszolgáltatást az ellátásokat megállapító hatóságok felé, azaz az adózó “NY” jelű bizonylaton megtett nyilatkozata ellátások megállapításának alapját nem képezi.

Azon foglalkoztatottak, akik Ügyfélkapus regisztrációval rendelkeznek, a róluk benyújtott munkáltatói bevallások alapján informálódni tudnak többek között az ellátásaik alapjául szolgáló jövedelmükből levont járulékokról, illetőleg ellenőrizhetik, hogy a munkáltatójuk eleget tett-e a szükséges bejelentési kötelezettségének az adóhatóság felé.

A fent kifejtettek okán fontos kiemelni a foglalkoztatók fokozott felelősségét, amely az általuk – a magánszemélyeket érintően – bevallott, bejelentett adatok pontosságára vonatkozik. Annak érdekében, hogy a ’08 jelű bevallásból a külső szervek felé a lehető legteljesebb körű és az adatok felhasználási céljának megfelelő adatszolgáltatás megvalósulhasson, az adóhatóság már az internetes kitöltő-ellenőrző program működésével (mintegy 1000 db hibavizsgálati szemponttal és 1500 db programozási képlettel) segíti a bevallás helyes kitöltését. Külön beépítjük minden évben a nyugdíj- és szolgálati idő megállapításához kapcsolódó összefüggés vizsgálatokat, amelyeket az ONYF-fel együttműködve alakítunk ki.

Gyakorlati tapasztalatok

A. Adózói javítás (helyesbítés) és önellenőrzés speciális szabályai

Tekintettel arra, hogy az adózóktól érkező jelzések alapján, feltehetően a bevallás speciális jellegéből fakadóan továbbra is nehézséget okoz az önellenőrzés és az adózói javítás (helyesbítés) szabályainak alkalmazása, így szükséges röviden összefoglalni az elhatárolás ismérveit, illetőleg a teljesítés módjára vonatkozó rendelkezéseket.

Az adózói javítás (helyesbítés) és az önellenőrzés elkülönítése a ’08-as bevallásnál a kötelezettségek adózói szintű vizsgálatával történik. Ez azt jelenti, hogy amennyiben az ’M’ jelű lapokon végrehajtott módosítás a bevallást benyújtó adózó összes (adó és/vagy járulék) kötelezettségét nem módosítja, úgy csak adózói javítás (helyesbítés) történik. Ebből következően adózói szintű kötelezettségváltozás esetén a módosító bevallást önellenőrzésként kell benyújtani.

Amennyiben – bármilyen hiba folytán – (akár magánszemélyre, akár nem magánszemélyre vonatkozó) elmaradt adatokat pótolnak, vagyis a munkáltató/kifizető határidőben beadott bevallását kiegészíti egy, az eredeti bevalláson nem szereplő magánszemély adataival, illetőleg módosítja vagy törli az alapbizonylatban közölt, adózói szinten adót, adóalapot nem érintő adatokat, úgy adózói javításról (helyesbítésről) van szó. Az adózói javítást (helyesbítést) csak azon magánszemélyre vonatkozóan kell beküldeni, amely magánszemély adatait az adózói javítás (helyesbítés) érinti.

Önellenőrzés esetén csak azon magánszemély(ek)re vonatkozóan kell az ’M’ jelű bizonylatrészt beküldeni, amely magánszemély(ek) adatait az önellenőrzés érinti. Ha az önellenőrzés magánszemélyek adatait nem érinti (pl. a kifizetőt terhelő személyi jövedelemadó összege változik, a magánszemélyre vonatkozó adatok nem), akkor az önellenőrzés tényét a bevallás főlapján jelölni kell az önellenőrzési lap kitöltésével, ’M’ lapokat nem kell beküldeni.

A ’08A-01-01-es és ‘08A-01-02-es lapok mind önellenőrzés, mind adózói javítás (helyesbítés) esetén kötelezően kitöltendőek, függetlenül attól, hogy a lapokon szereplő adatok az előzménybevallásban szereplő adatokhoz képest nem módosultak.

B. „Eltérő időszakra” vonatkozó adatok bevallása

Bevallási időszakként a járulék bevallás bizonylatrészeinek (’08A és ’08M) főlapjain azt a hónapot kell feltüntetni, amikor a kifizetés megtörtént. Tekintettel arra, hogy a járulékkötelezettség esetén jelentősége van annak, hogy a kifizetés mely időszakra vonatkozik, ezért a ’08M-08-12-es lapokon a biztosítási időszakot külön fel kell tüntetni. Ez általános esetben megegyezik a bevallási időszakkal, azonban lehetőség van a bevallási időszaktól eltérő biztosítási időszak feltüntetésére is pl. utólagos kifizetés esetén.

A biztosítás – jogszabály eltérő rendelkezésének hiányában – az ennek alapját képező jogviszony kezdetétől annak megszűnéséig áll fenn. Az egyidejűleg több biztosítási jogviszonyban álló személy biztosításának fennállását mindegyik jogviszonyában külön-külön kell elbírálni. Ennek megfelelően a biztosítottra vonatkozóan a bevallást jogviszonyonként kell teljesíteni.

Ez a gyakorlatban azt jelenti, hogy ugyanannál a munkáltatónál, pl. január 12-től január 20-ig munkaviszonyban, és mellette ugyanezen időszakban megbízási jogviszonyban foglalkoztatott biztosítottról a 1508M-08 – 1508M-12-es lapokat jogviszonyonként külön-külön [az alkalmazás minősége rovat (foglalkoztatás minősége-jogviszony azonosító szám) egyezőségének biztosításával] kell benyújtani.

A 1508M-08-as lapon a bevallási időszaktól eltérő biztosítási időszakra vonatkozó jogviszony adatok (pl. biztosítás szünetelése, vagy munkabérrel ellátatlanság) esetén az ezen biztosítási időszak tekintetében a teljes, ugyanezen – a tényleges számfejtésnek megfelelő – jogviszony adatokra vonatkozó adatszolgáltatást meg kell ismételni.

A 1508M-08-as lap esetében – eltérően a 1508M-09 – 1508M-12-es lapoktól – az adott biztosítási időszak, adott jogviszony tekintetében a bevallási időszaktól függetlenül a legkésőbb beküldött és feldolgozott bevallás 1508M-08-as lap adatai lesznek érvényesek.

C. Szakképzési hozzájárulás bevallásának szabályai

2013. január 1-jétől az arra kötelezetteknek a szakképzési hozzájárulást is a ’08 jelű bevalláson kell teljesíteniük. Általános esetben a 2015. naptári év 1.-11. hónapjaira a 1508A-01-02-es lap 30. sorban 1-es (előlegbevallás) kód feltüntetésével szakképzési hozzájárulás előleget kell bevallani, az éves kötelezettségről a 12. havi (decemberi) bevallásban, a 1508A-01-02-es lap 30. sorban a 2-es (elszámolás) kód feltüntetésével kell elszámolni.

Fontos megjegyezni, mivel gyakorlati tapasztalatok alapján az adózók számára nem egyértelmű, hogy a 12. havi (soron kívüli bevallási kötelezettség esetén az utolsó havi) elszámoló bevallásnak a szakképzési hozzájárulásra vonatkozó egész éves adatokat kell tartalmaznia. Ebbe beletartoznak a már bevallott és befizetett előlegek, illetve az a kötelezettség is, amelyről az adózó nem nyújtott be előlegbevallást.

A szakképzési hozzájárulás bevallásának a ’08-as bevallás elveitől eltérő jellegére tekintettel speciális szabályok is vonatkoznak az önellenőrzésre.

Alapesetben az önellenőrzést az előzménybevallásnak megfelelően, a 30. sorban feltüntetett 1-es, vagy 2-es kóddal megegyező kóddal kell benyújtani. Azonban felmerülhetnek olyan körülmények, amelyek esetén az ismertetett főszabály nem alkalmazható.

A bevallás 1508A-01-02-es lapjának 30. sorában ezen speciális esetekre alakítottuk ki a 3-as, a 4-es és az 5-ös kódokat, amelyek csak önellenőrzés esetén jelölhetőek.

A 3-as kódot abban az esetben kell használni, ha NY jelű nyilatkozat, vagy üres 1508A-01-02-es lap után az adott időszakra elsőként szakképzési hozzájárulást tartalmazó bevallás elszámoló bevallás. A 3-as kóddal benyújtott önellenőrzést követő további önellenőrzéseket 2-es (elszámolás) kóddal kell benyújtani.

A 4-es kódot akkor kell alkalmazni, ha az adózó nem alanya a szakképzési hozzájárulásnak és a korábbi „téves” előleg bevallását kívánja törölni. Ebben az esetben a 1508A-03-01-es önellenőrzési lapon a kötelezettség különbözetet ki kell tölteni (negatív előjellel) és a 1508A-01-02-es lapon kizárólag a 30. sorban szerepelhet adat (4-es kód).

Az 5-ös kódot akkor kell jelölni, ha az adózó nem alanya a szakképzési hozzájárulásnak és a korábbi „téves” elszámoló bevallását kívánja törölni. Ebben az esetben a 1508A-03-01-es önellenőrzési lapon a kötelezettség különbözetet kell kitölteni (negatív előjellel) és a 1508A-01-02-es lapon kizárólag a 30. sorban szerepelhet adat (5-ös kód). Az 5-ös kód alkalmazása esetén az elszámolással érintett időszakokra vonatkozó előlegeket a 4-es kód feltüntetésével törölni kell.

A 2015. évi havi járulék bevallás (1508) újdonságai

A bevallás főlapjának (C) blokkja kiegészült két új mezővel. A „Jelölje, ha a Tbj. 56/A. § rendelkezéseivel érintett” mező értékébe amennyiben 1-es kódot jelölnek, akkor az adózó adószámát és az adózó cég nevét is ki kell tölteni és a benyújtott 1508M-es főlap(ok) (D) blokkjában az újonnan kialakított „Jelölje, ha a magánszemély a Tbj. 56/A. § rendelkezéseivel érintett” mezőben „X” jelölést kell alkalmazni azon magánszemélyek tekintetében, akik a hivatkozott rendelkezés hatálya alá tartoznak.

Abban az esetben, ha 2-es kód jelöléssel nyújtják be a bevallást, kizárólag egy 1508M-es bizonylat csatolható, melyen a magánszemély adóazonosító jele megegyezik a 1508A főlapon szereplő adóazonosító jellel. Ebben az esetben a 1508A főlapon az adózó adóazonosító jelét, a külföldi vállalkozás illetékessége szerinti államot és azonosító számot, valamint az adózó/magánszemély és az adózó/cég nevét kötelező kitölteni. A 1508M főlap (D) mezőjében a „Jelölje, ha a magánszemély a Tbj. 56/A. § rendelkezéseivel érintett” mező kitöltése kötelező.

Az előző évhez képest a 1508M-04-es lap egy sorral (372. sor) bővült, tekintettel arra, hogy 2015. január 1-jétől lehetőség van – az adóelőleg megállapításánál is – az Szja. tv.2 29/C. §-a szerinti első házasok kedvezményének igénybe vételére. A kedvezmény összegének feltüntetése mellett az a) oszlopban jelölni kell, hogy a magánszemély a megtett nyilatkozata alapján a kedvezményt egyedül, vagy megosztással érvényesíti. Az első házasok kedvezményének érvényesítését nem zárja ki, ha a házasság megkötésekor bármelyikük már jogosult családi kedvezményre. Ilyen esetben a házassági kedvezmény a családi kedvezményt megelőzően érvényesíthető, tehát a két kedvezményre vonatkozó sorok (372. és 373. sorok) együttesen is kitölthetőek.

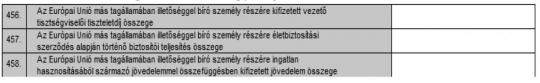

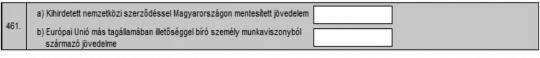

A bevallás 1508M-06-os lapjának adattartalma jelentősen bővült a 2014. évhez képest, az Európai Unió tagállamai között az adózás területén megvalósuló, a külföldről származó jövedelmek hatékonyabb ellenőrzésének elősegítését célzó együttműködési és adatszolgáltatási folyamatok bővülésére tekintettel. Az Art. 2015. január 1-jétől hatályos 31. § (2) bekezdésének 25a., 25b., 25c. pontjai alapján a kifizetőnek a bevallásban adatot kell szolgáltatnia az Európai Unió más tagállamában illetőséggel bíró személy részére kifizetett, a felsorolásban meghatározott egyes jövedelmekről.

A 461. sor b) mezője a munkaviszonyból származó jövedelem elkülönített szerepeltetésére szolgál, szintén a fent említett tagállamok közötti adatszolgáltatás elősegítése érdekében. Természetesen ezen jövedelmeket belföldi adókötelezettségük esetén az eddigi szabályoknak megfelelően a 1508M-04-es lapon a megfelelő jogcím szerint is kötelező feltüntetni. Ezen sorok bármelyikének kitöltése esetén a 1508M főlapon a magánszemély illetősége szerinti állam kódja mező valamely tagállam országkódjával kötelezően kitöltendő.

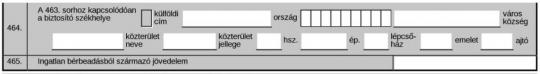

A bevallásban a tájékoztató adatok között 2015. január 1-jétől külön (465. sor) fel kell tüntetni a magánszemély ingatlan bérbeadásból származó jövedelmét. Amennyiben ebben a sorban adat szerepel, úgy a kifizetést a 1508M-04-es lap 366. sorában is be kell vallani.

Jelzem – bár nem 2015. évi jogszabályváltozás, de fontos -, hogy 2014-ben megszerzettnek minősülő jövedelmek feltüntetésére szolgáló VIII.-X. blokkok sorai ugyan nem változtak az előző évhez képest, azonban itt az idei évben az eddigi január 15-i határidő helyett csak a január 10-ig kifizetett jövedelmek tüntethetőek fel.

A 1508M 08-13-as lapokon alkalmazható nyugdíjas státusz- és foglalkoztatás minősége kódokban az alábbi változások következtek be. A “3-as Rehabilitációs járadékban részesül a 2011. dec. 31-én hatályos jogszabályok alapján” nyugdíjas státusz kód kiválasztása időszakhoz kötötten lehetséges. Mivel a rehabilitációs járadék folyósítására a rehabilitációs járadékról szóló 2007. évi LXXXIV. törvény 2011. december 31-én hatályos szabályai alapján csak 2014. december 31-ig van lehetőség, ezért a 3-as kód csak a 2015. január 1-jét megelőző időszak esetén alkalmazható.

A közszolgálati tisztviselőkről szóló 2011. évi CXCIX. törvény Harmadik Része kiegészült a VII/A. Fejezettel, mely a polgármester, alpolgármester foglalkoztatási jogviszonyára vonatkozó különös rendelkezéseket tartalmazza.

A főállású polgármesteri foglalkoztatási jogviszonyban töltött időtartam közszolgálati, kormányzati szolgálati, valamint hivatásos szolgálati jogviszonyban töltött időnek és nyugdíjra jogosító szolgálati időnek számít.

A törvényben foglaltak alapján a főállású polgármesteri foglalkoztatási jogviszony sajátos közszolgálati jogviszony, ezért új foglalkoztatási jogviszony kódot nem vezettünk be, hanem a 72-es kód szövege egészül ki a következőképpen: „közszolgálati jogviszony, főállású polgármesteri foglalkoztatási jogviszony”.

A 1508M-09-es laphoz kapcsolódó legfontosabb változás, hogy 2015. január 1-jétől a családi járulékkedvezmény havi összegének megállapítására nem csak az adóelőleget megállapító munkáltatónak minősülő foglalkoztató köteles, hanem azon kifizető is, amely a magánszemély részére az összevont adóalapba tartozó rendszeres jövedelmet (pl. megbízási díjat) juttat. [Tbj. 51. § (1) bekezdés kiegészítése]

A korkedvezmény rendszerét 2015. január 1-jétől kivezették, így ezzel párhuzamosan az ellátásra való jogosultság alapját képező járulékfizetési kötelezettség is megszűnt. Az átmeneti szabály értelmében az esedékességet követően a 2015. január 1-jét megelőző időszakra kifizetett (juttatott) járulékalapot képező jövedelmekre a 2014. december 31-én hatályos rendelkezéseket kell alkalmazni (Tbj. 65/E. §). Mindezekre tekintettel a korkedvezmény-biztosítási járulék alapja/összege (556-557.) sorok [és a 1508M-08-as lapon a „korkedvezményre jogosító munkakör”-re vonatkozó (539-540.) sorok] 2015. január 1-jét megelőző időszaknál lehetnek csak kitöltöttek.

A 1508M-10-es lapon az egyszerűsített közteherviselési hozzájárulásról szóló 2005. évi CXX. törvény (továbbiakban: Ekho tv.) által meghatározott összeghatár változása miatt az „Ekho alá eső bevétel értékhatára” mező értéke módosult.

A 25 millió forintos összeghatár 60 millió forintra emelkedett, míg a bajnoki első osztályú csapatok játékosai és edzői, illetve a válogatott sportszakembereinek (szövetségi kapitányok, szövetségi edzők) esetében az egyszerűsített közteherviselés alá eső bevételi értékhatár 50 illetve 100 millió forintról egységesen 125 millió forintra növekedett.

Hatályukat vesztik a pályakezdő fiatalok, az ötven év feletti munkanélküliek, valamint a gyermek gondozását, illetve a családtag ápolását követően munkát keresők foglalkoztatásának elősegítéséről, továbbá az ösztöndíjas foglalkoztatásról szóló 2004. évi CXXIII. törvény (továbbiakban: Pftv.) START kártyákkal összefüggő szabályai, tekintettel arra, hogy a START kártyák igénylése 2013. január 1-jével megszűnt és a még érvényben lévő kártyák utáni szociális hozzájárulási adókedvezmény érvényesítésének időpontja legfeljebb 2014. december 31. A Pftv. 17/B. §-a alapján a 2015. január 1-jét követően az ezt megelőző időszakra utólag kifizetett, juttatott jövedelem tekintetében – amennyiben a törvényi feltételek fennállnak – a START Programhoz kapcsolódó kártyával igénybe vehető kedvezmények érvényesíthetőek.

Mindez azt jelenti, hogy a 1508M-11-es lapon a „A START Programhoz kapcsolódó kártya típusának jelölése” mező kitöltése esetén a START kártyával rendelkező foglalkoztatottnál a biztosítási jogviszony időtartama 2015. január 1-je előtti lehet.

2015. január 1-jétől bővült a kisgyermekes szülők után érvényesíthető szociális hozzájárulási adókedvezmény, vagyis részmunkaidős foglalkoztatás esetén e kedvezmény igénybevételénél megszűnik az arányosítási kötelezettség. Ez azt jelenti, ha a 1508A-12-es lapon „Az adókedvezmény jogcíme” mező értéke=10 (a GYED-ben, GYES-ben vagy GYET-ben részesülő munkavállaló után érvényesíthető adókedvezmény), akkor a 674-675. sorokban a részmunkaidőben foglalkoztatottak esetében 100 ezer forintos összeghatárig érvényesíthetnek kedvezményt az őket foglalkoztató munkáltatók.

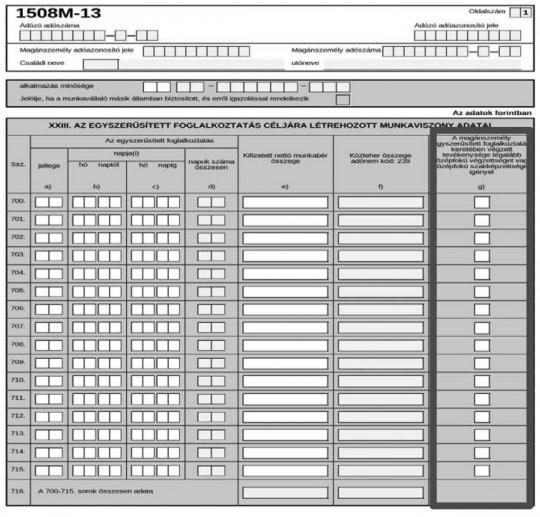

A 1508M-13-as lap tartalma kiegészült egy új [g)] oszloppal, mely az egyszerűsített foglalkoztatás keretében végzett legalább középfokú képzettségre, vagy középfokú szakképzettséget igénylő tevékenységre utaló információt tartalmazza. Az új g) oszlopot a 7-es (filmipari statiszta) foglalkoztatás jelleg kódnál nem kell kitölteni.

1) teljes körűen, valamennyi adózói körre 2007. január 1-től

2) 1995. évi CXVII. törvény a személyi jövedelemadóról