Az adószámla-kivonatok és az adószámla elektronikus megtekintése

Kaptam egy levelet a NAV-tól! Tudná ezt valaki értelmezni? • Tartozom, fizetnem kell? • Túlfizetésem van, visszajár? • Mit tegyek? Fizessek? Igényeljem vissza?

Ki ne tenné fel ezeket a kérdéseket a mindennapok során akár a közüzemi szolgáltatóktól kapott számlákkal, vagy levelekkel, akár a Nemzeti Adó- és Vámhivataltól (a továbbiakban: NAV) érkezett értesítésekkel, kivonattal kapcsolatban. Ha esetleg mégsem vagyunk érintettek, akkor pedig ismerőseinktől hallhatjuk az értetlenkedő mondatokat.

A közüzemi szolgáltatóktól kapott számlákon, kimutatásokon, éves elszámolásokon a fogyasztásunk alapján keletkező fizetési kötelezettségeink, az arra beérkezett befizetéseink, illetve ezek egyenlege szerepelnek. Ennek megfelelően pedig látható, hogy tartozással, túlfizetéssel, vagy éppen rendezett egyenleggel rendelkezünk-e az adott szolgáltatónál. Ugyan ezen elvek alapján készülnek a NAV-nál az adószámláról kiállított kivonatok is.

A NAV nyilvántartásának egyik legfontosabb eleme az adózók adószámláinak vezetése, amely sok esetben egyfajta tükörként is szolgál bizonyos eljárásoknál (pl.: köztartozás felülvizsgálat, adózói minősítés stb.) az adózóról alkotandó kép meghatározásánál.Ezekről az adószámlákról, továbbá amennyiben késedelmi pótlék felszámításával érintett, annak összegéről, részletezéséről és levezetéséről a jogszabályi kötelezettségének {az adóigazgatási eljárás részletszabályairól szóló 465/2017. (XII.28.) Korm.rendelet (a továbbiakban: Adóig.vhr.) 22. § (1) és (2) bekezdése} eleget téve a NAV évente egyszer, október 31-ig értesíti azokat az adózókat, akiknek az adószámlája – ebben az évben – 5.000 forintot meghaladó tartozást, vagy túlfizetést mutat. Nyilvánvalóan ezek az értesítések kizárólag akkor érik el a céljukat, ha az adózók az adószámlán nyilvántartott, illetve az azzal kapcsolatosan közölt adatokat értelmezni is tudják. Sok esetben ez azonban – különösen magánszemélyként – rendkívül bonyolultnak tűnhet.

Mindezeket szem előtt tartva cikkünkben arra teszünk kísérletet, hogy támogatást nyújtsunk az adószámlákról kiküldött kivonatok értelmezéséhez, kitérve az adószámla elektronikus lekérdezési lehetőségeire is. Megkíséreljük bemutatni, hogy ez a feladat sem nehezebb, mint eligazodni bármelyik közüzemi szolgáltatótól kapott számlán.

Mindenekelőtt azonban fontos annak meghatározása, hogy ki az, aki az egyes feltételek fennállása esetén (5.000 forintot elérő egyenleg és/vagy 2017. évi pótlékkötelezettség) sem „várhat” papír alapon kiküldött értesítést az adószámlájáról.E tekintetben szükséges kiemelni azon változást, hogy az elmúlt években az információ-áramlásban és a kommunikációs csatornákban bekövetkezett fejlődést (a papíros ügyvitelt folyamatosan felváltja az elektronikus), továbbá az ehhez igazított jogszabályi környezetet „kihasználva”, lehetővé, illetve bizonyos esetekben kötelezővé vált a NAV számára az adózókkal történő elektronikus kapcsolattartás.

Ennek megfelelően a NAV-tól az adószámlával kapcsolatos „levél” érkezhet postán, vagy elektronikusan is.

I. Postán, vagy elektronikusan?

Tekintettel arra, hogy jelen cikk nem hivatott az elektronikus kapcsolattartás részletszabályainak a bemutatására, így azt csak általánosságban, a kivonat kiküldésével összefüggésben érintjük.

A témakörre vonatkozó részletes ismereteket az ADÓVILÁG 2018/01-02. számában, „Elektronikus ügyintézés az adóhatóságnál: a legfontosabb tudnivalók” címmel megjelent cikk nyújt.

Nézzük mi is dönti el, hogy ki kap postán és ki kap elektronikusan értesítést az adószámlájával összefüggésben. A korábbi években ennek meghatározásánál a kiindulópont az volt, hogy a vizsgált időszakban az adózó nyújtott-e be elektronikusan bármilyen bevallást és/vagy adatszolgáltatást a NAV-hoz. Ha igen, akkor részére kizárólag elektronikus tájékoztatást küldött a NAV, annak hiányában pedig papíros formában kapta meg az adószámla-kivonatát, illetve a pótlékértesítőjét.

A vizsgálati feltételekben változást hoztak azonban a 2018. január 1-jével hatályba lépett törvényi rendelkezések, az adóigazgatási rendtartásról szóló 2017. évi CLI. törvény, illetve az elektronikus ügyintézés és a bizalmi szolgáltatások általános szabályairól szóló 2015. évi CCXXII. törvény (a továbbiakban: Eüsztv.).

A jogszabályi előírások alapján a NAV írásban, a meghatározott elektronikus úton, vagy személyesen, írásbelinek nem minősülő elektronikus úton tart kapcsolatot az adózóval és az eljárásban részt vevőkkel.

A kapcsolattartás formáját (papíros, elektronikus) általánosságban az adózó választja meg, de ha rá vonatkozóan jogszabály kötelező jelleggel határozza meg annak módját, akkor az mind az adózó, mind pedig a NAV részére kötelező. (Bizonyos ügyekben természetesen jogszabály kizárhatja az elektronikus kapcsolattartást is, például amikor az ügyfél személyes megjelenése indokolt.)

Tehát 2018. január 1-jétől ha az adózó a hivatkozott törvények alapján elektronikus kapcsolattartásra kötelezett, akkor az adószámla, illetve a késedelmi pótlék elektronikus lekérdezhetőségéről az Adóig.vhr. 22. § (2) bekezdése alapján kizárólag elektronikus tájékoztató levelet kap, egyéb esetben pedig az adószámla adatairól, illetve a pótlékáról postai küldeményt. Tekintve, hogy a gazdálkodó szervezeteknek/személyeknek (pl.: gazdasági társaság, ügyvédi iroda, egyéni vállalkozó stb.) elektronikus kapcsolattartást ír elő a törvény, így elmondható, hogy az adószámlával összefüggésben számukra többségében a Központi Ügyfél-regisztrációs Nyilvántartáshoz kapcsolódó tárhelyre (a továbbiakban: KÜNY tárhely) (ügyfélkapura), vagy a Cégkapura helyezi ki a NAV a tájékoztatást. Figyelembe véve azonban, hogy az Eüsztv. alkalmazásában nem minősül gazdálkodó szervezetnek például a lakásszövetkezet, így ezek az adózók az adószámlájuk állapotáról továbbra is papíros formátumban kiküldött kivonattal értesülnek.

A természetes személyek részére törvények kötelező jelleggel nem határoznak meg elektronikus kapcsolattartást, elsődlegesen – amennyiben lehetséges – ezen adózókkal is elektronikus úton tartja a NAV a kapcsolatot. Ha azonban az adózó erre vonatkozóan tiltó nyilatkozatot tesz, akkor a jogszabályi rendelkezések szerint elektronikusan nem értesíthető.

Ennek megfelelőn a kivonatok kiküldése során, ha a természetes személy (vagy az állandó meghatalmazottja) rendelkezik elektronikus kapcsolattartásra alkalmas KÜNY tárhellyel és nem tesz elektronikus kapcsolattartást kizáró nyilatkozatot, akkor a NAV papírosan nem küld értesítést az adószámla állapotáról, kizárólag elektronikusan tájékoztatja a lekérdezési lehetőségekről.

*Az egyes feltételek alapján postai úton megkapott, illetve elektronikusan lekérdezett adószámla esetén az adózó következő feladata annak értelmezése az esetlegesen szükséges teendők megtétele érdekében. Ehhez nyújt segítséget a kivonatok mellé csatolt rövid Tájékoztató levél, továbbá – célja szerint – cikkünk is a következőkben részletezettekkel, elsőként a papíros formátumot áttekintve.

II. Papíros formában kiküldött adószámla-kivonatok

Az adózók részére postai úton eljuttatott adószámla-kivonat és pótlékértesítő alapvetően négy főbb részre tagolható:

• ELŐLAP,

• ADÓNEM-EGYENLEG kimutatása,

• ADÓNEM EGYENLEGEK TÉTELES RÉSZLETEZÉSE, és érintettség esetén

• NETTÓ PÓTLÉKSZÁMÍTÁSI LISTA.

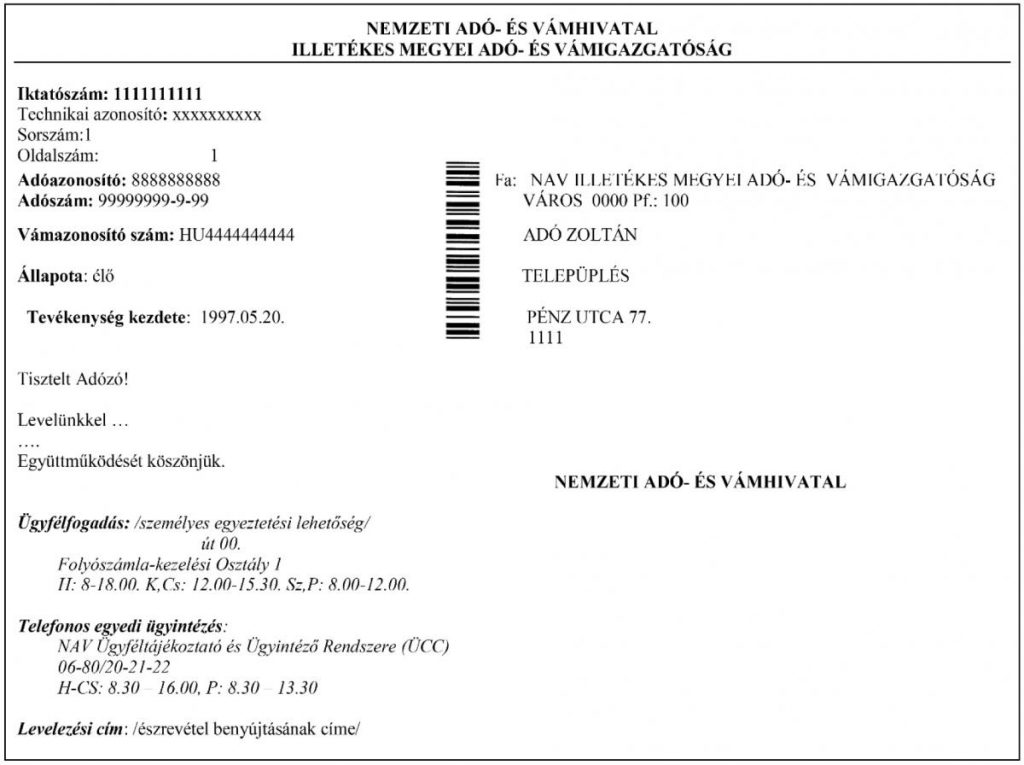

Előlap

A kivonatok előlapja a címzésre és a feladóra vonatkozó adatokon túl további fontos információkat tartalmaz.

Az előlap bal felső részén található adatok utalnak arra, hogy az adószámla-kivonat mely adózóra vonatkozóan készült. Természetes személyeknél az adóazonosító jel, tevékenységét folytató egyéni vállalkozónál az adóazonosítón kívül az adószám, gazdasági társaságok esetében pedig az adószám szerepel. Abban az esetben, ha az adózónak vámmal összefüggő kötelezettsége keletkezett, vagy egyéb ezzel kapcsolatos tétel könyvelődött az adószámláján és rendelkezik vámazonosító számmal, akkor az is megtalálható a kivonaton.

Ezen azonosítók a NAV nyilvántartásának, továbbá a hivatal és az adózók közötti kapcsolattartásnak is fontos hivatkozási elemei. Ennek megfelelően szükséges tehát, hogy ne csak a hivatal, hanem az adózók is feltüntessék adóazonosító jelüket, vagy adószámukat a NAV-hoz benyújtott valamennyi beadványukon. Mindez lehetővé teszi az egyértelmű beazonosíthatóságot és ezáltal az adott beadvány mielőbbi feldolgozását, az esetleges eljárások lefolytatását.

Az azonosítókra hivatkozás elősegíti továbbá az adózói befizetések pontos beazonosítását és annak haladéktalan lekönyvelését, elszámolását is. Ennek érdekében a fizetési kötelezettségek teljesítése során kiemelt figyelmet kell fordítani arra, hogy az átutalás közlemény rovatában, illetve a csekk befizetőazonosító mezőjében mindig az adózó saját adóazonosító jele, adószáma szerepeljen.

A kivonat előlapján további információk szerepelnek arra vonatkozóan, hogy a NAV mit tart még nyilván az adott adózó általános adatai között, így például gazdálkodók esetén itt olvashatók a működési állapotára (működő, felszámolás alatti, végelszámolás alatti… stb.), illetve tevékenységének megkezdésére vonatkozó adatok is.

Az adózó megszólítását és az általános tájékoztatást követően pedig az adószámla-kivonattal kapcsolatos esetleges észrevételek megtételéhez nyújt segítséget.

A megjelölt ügyfélfogadási helyen és időpontokban az észrevétel megtehető személyesen az adószámlát vezető illetékes adó- és vámigazgatóság ügyfélszolgálatán.

Megtalálható továbbá az előlapon az adószámlát vezető adó- és vámigazgatóság címe is, ahova írásban elküldhető az esetleges észrevétel. Ehhez a kivonathoz csatolt, továbbá a www.nav.gov.hu internetes oldalról letölthető „Észrevétel adószámla-kivonatra és a kapcsolódó késedelmipótlék-értesítőre” elnevezésű nyomtatványt biztosítja a NAV, az ügymenet gyorsítása érdekében.Természetesen lehetőség van az észrevétel elektronikus benyújtására is az e-Papír szolgáltatás “Adószámla” témacsoportján belül a https://epapir.gov.hu útvonalon, továbbá az adószámlával, illetve a késedelmi pótlékkal kapcsolatosan egyedi telefonos tájékoztatás is kérhető az ÜCC rendszernek az előlapon feltüntetett elérhetőségén keresztül, a megfelelő azonosítókkal (a NAV-tól igényelhető ügyfélazonosító számmal, illetve a kormányablakokban, okmányirodákban kérhető részleges kódú telefonos azonosítóval).

Az észrevételek megtétele során szintén hasznos lehet – az adózó azonosítóján túl – a kivonatok iktatószámát, mint hivatkozási számot is feltüntetni, amely szintén megtalálható az előlap bal felső részén.

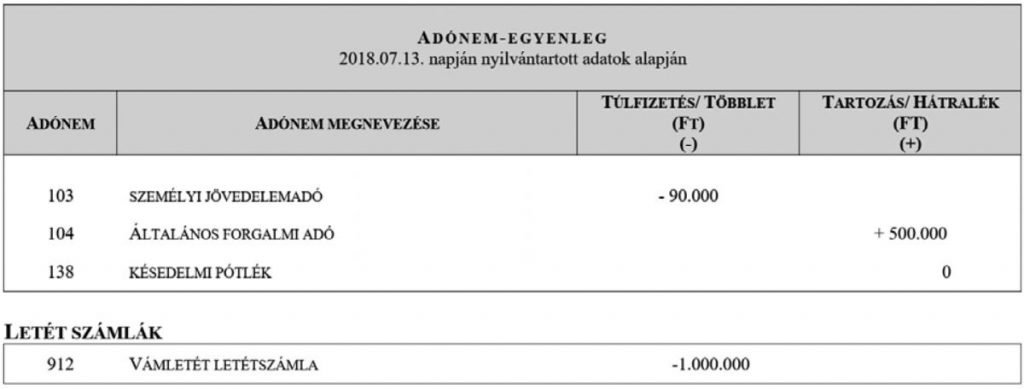

Adónem-egyenleg

A papíros értesítés előlapot követő része, az adónem-egyenleg oldal az adószámla alakulásáról egy összesített, egyenlegszintű kimutatásban nyújt tájékoztatást.

Ez a felsorolás átlátható és könnyebben értelmezhető képet ad az aktuális adószámla-állapotról, egyértelműen megmutatja, hogy az adózó melyik adónemben rendelkezik többlettel {TÚLFIZETÉS/ TÖBBLET (FT) (-) oszlop adatai}, illetve melyik adóneme vonatkozásában van elmaradt tartozása, a kivonat előállításáig még rendezetlen befizetési kötelezettsége {TARTOZÁS/ HÁTRALÉK (FT) (+) oszlop adatai}.

Az egyes adónemeknek a kivonat készítésekor aktuális egyenlegei az adónemek növekvő sorrendjében jelennek meg a kimutatásban. Ha az adózó egyes speciális vámtevékenységeinek folytatásához elkülönített vámszakmai biztosíték-, letétszámlával (pl.: 912 – Vámletét letétszámla; 945 – Jövedéki letétek elszámolási számla) is rendelkezik, akkor az azon nyilvántartott egyenleget a kivonaton a többi adónemtől elkülönítve, „LETÉT SZÁMLÁK” megnevezés alatt láthatja. Fontos megjegyezni azonban, hogy vannak olyan adónemek, amelyek az értesítéseken továbbra sem jelennek meg. Nem érdemes keresni például a 898-as Bűnügyi letétszámla, a 404-es EKAER szám kiadásához kapcsolódó biztosíték, vagy a 302-es Háztartási alkalmazottak utáni regisztrációs díj adónemek adatait. Ezeket a NAV az adószámla nyilvántartásában elkülönítetten kezeli.

Az egyenlegek áttekintése és az adózó saját nyilvántartásával történő összevetése során figyelembe kell venni, hogy az értesítéssel közölt egyenleg nem minden esetben a megfizetendő adózói hátralék teljes összegét mutatja. Nem jelennek meg a kivonaton közölt egyenlegekben a behajthatatlanság címén törölt tartozások sem. Amennyiben tehát az adózónak ideiglenesen behajthatatlanként nyilvántartott tartozása áll fenn, úgy az értesítéssel közölt egyenleg nem a teljes tartozása. Erre az érintett adózók figyelmét a NAV az adónem-egyenlegek felsorolását követően külön tájékoztató szövegben hívja fel.

Figyelembe kell venni továbbá, hogy az adószámlára kerülő adatok feldolgozása, könyvelése időt vesz igénybe. Ezért előfordulhat, hogy a kivonaton még nem szerepel olyan tétel, amelyet a kivonat készítését megelőző néhány nappal korábban nyújtott be, illetőleg fizetett meg az adózó.

Tekintettel arra, hogy a kivonaton kizárólag annak készítéséig könyvelt és esedékes tételek szerepelnek, így az értesítés alapján az előremutató dátummal nyilvántartott tételekről sem tájékozódhatnak az adózók.

Ezt figyelembe véve a közölt egyenleg a késedelmi pótlék adónemen a kiküldött értesítőben megállapított aktuális pótlékelőírást sem tartalmazza, mivel a megelőző évre felszámított és az értesítéssel közölt pótlék fizetési határideje november 15., a kivonatot pedig október 31-ig postázza a NAV. Cikkünk harmadik részében ismertetettek szerint azonban a NAV elektronikus felületén, az eBEV portálon a megfelelő időszakra történő lekérdezéssel az előremutató tételek – így a felkönyvelt késedelmi pótlékelőírás is – megtekinthetőek az esedékességüket megelőzően.

Amennyiben az egyenlegek áttekintése után az adózó megállapítja, hogy tartozása, vagy többlete van, és az a saját nyilvántartásában is megmutatkozik, úgy intézkednie kell a szükséges teendőkről.

Olyan tartozás esetén, amelyet az értesítés kézhezvételéig még nem rendezett, a befizetést, vagy túlfizetés esetén a többlet tartozásra történő átvezetésének kezdeményezését, haladéktalanul teljesítenie kell, az esetleges végrehajtás és a további késedelmi pótlék felszámításának elkerülése érdekében.

Tartozás hiányában fennálló túlfizetés esetén pedig a visszatérítést a 1817-es számú „Átvezetési és kiutalási kérelem az adószámlán mutatkozó túlfizetéshez” nyomtatvány benyújtásával, valamint az ÜCC rendszeren keresztül kezdeményezheti.A befizetések és az átvezetési/kiutalási kérelmek lehetséges módjairól az adózó a kivonathoz csatolt Tájékoztató levélben kap részletes tájékoztatást. Ha az egyenleges kimutatás alapján azonban az adózó eltérést tapasztal a saját nyilvántartásától, akkor az esetleges észrevételek, intézkedések megtételét megelőzően érdemes az egyenlegek részletezését is áttanulmányoznia, amely segítséget nyújt annak vizsgálatában, hogy az egyes különbségek miből, milyen könyvelési tétel(ek)ből, vagy az adószámláról esetlegesen hiányzó adatokból adódhatnak.

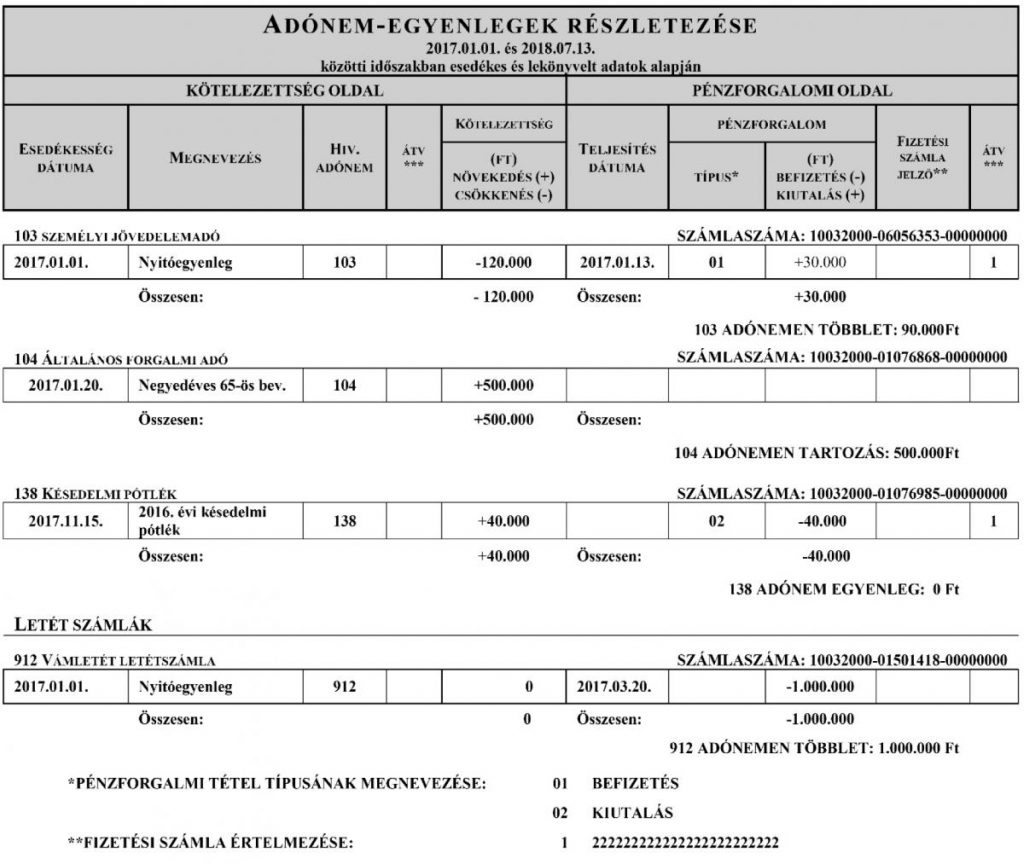

Adónem egyenlegek részletezése

A kivonat az adónemek egyenlegeit tételesen, „Kötelezettség” (kötelezettség és támogatás jellegű tételek) és „Pénzforgalmi” (a kötelezettségekhez kapcsolódó pénzügyi rendezések: tényleges befizetések; kiutalások/átvezetések) oldalanként elkülönítve is részletezi az adózói egyeztetések elősegítéséhez. A részletes kimutatás a megelőző év elejétől, a kivonat elkészítésének időpontjáig könyvelt és esedékes adószámla tételeket tartalmazza. A felsorolásban a megelőző és a tárgyév adatait (jelenleg a 2017. és a 2018. évi tételeket) szaggatott vonal választja el. Ez is jelzi, hogy visszamenőlegesen a megelőző évre könyvelés már nem történhet, az adatok véglegesek; ezek adják a késedelmi pótlék számításának alapját. A tárgyévi tételek viszont csak tájékoztató jellegűek, mivel a folyamatos feldolgozás és könyvelés következtében az adott évi adatok lezárásáig még változhatnak.

A kimutatás adatait tekintve a „KÖTELEZETTSÉG OLDAL” elsősorban az adózóknak az adókötelezettségeikről – a jogszabályi előírások alapján – benyújtott bevallásaikból (ide értendők az önellenőrzések is) származó adatokat tartalmazza. Szükséges kiemelni, hogy az adószámlán nem jelentkezik a bevallás teljes adattartalma, csak a pénzügyileg teljesítendő kötelezettség és/vagy a visszaigényelhető költségvetési támogatás összege szerepel. Ezen az oldalon találhatóak még a NAV által megállapított egyéb kötelezettségek (pl.: az ellenőrzés keretében megállapított kötelezettség, mulasztási bírság, illeték(előleg) stb.), továbbá más jellegű adatok is (pl.: a fizetési könnyítési, mérséklési tételek). Egy adott kötelezettség típusáról, jogcíméről a „MEGNEVEZÉS” oszlop tartalma ad szöveges tájékoztatást.

A kötelezettség oldalon látható „ESEDÉKESSÉG DÁTUMA” azt az időpontot jelöli, ameddig az adózó a kötelezettségét késedelmipótlék-mentesen fizethette meg, vagy amely naptól az adó-visszaigénylési joga megnyílt. Ezen az oldalon a „+” előjelű összegek megfizetendő kötelezettséget, a „-” előjelűek kötelezettséget csökkentő tételt, jóváírást, az adózó részére visszajáró összeget jelentenek.

Az adott kötelezettség megfizetéséhez információt nyújt az adónemhez tartozó pénzforgalmi számlaszám, amely a kivonaton az adónem-tábla felett, az adónem kódjával és megnevezésével egyező soron látható.

Az adószámla „PÉNZFORGALMI” oldalán jelennek meg az adózói befizetések, az adónemről teljesített kiutalások és az adónemek közötti átvezetési tételek. A „TELJESÍTÉS DÁTUMA” oszlopban feltüntetett dátumok mutatják azt, hogy ezek a pénzforgalmi tételek milyen időponttal teljesültek, tehát a befizetett összeget a NAV milyen nappal tekinti megfizetettnek, a kiutalást, vagy az átvezetést milyen nappal végezte el. Az egyes tételekhez kapcsolódó pénzügyi tranzakció módját – a befizetéseket, a kiutalásokat és az átvezetéseket – a „TÍPUS” oszlopban szereplő kód és annak a kivonat végén elhelyezett magyarázata („PÉNZFORGALMI TÉTÉEL TÍPUSÁNAK MEGNEVEZÉSE”) alapján lehet megkülönböztetni.

A pénzforgalmi oldalon szereplő „FIZETÉSI SZÁMLA JELZŐ” oszlop adata azt a pénzforgalmi számlaszámot jelöli, amely számláról, vagy amely számlára teljesült az adott befizetési vagy kiutalási tétel.

Ezen az oldalon a „-” előjelű tételek jelzik a befizetést/átvezetést másik adónemről, míg a „+” előjelűek a kiutalást/átvezetést másik adónemre.

Az egyes adatok további értelmezését az adott könyvelési tételeknél feltüntetett kódok és a kivonat végén elhelyezett megnevezések, magyarázatok is segítik.

Nettó pótlékszámítási lista

Azon adózók, akik/amelyek 2017-ben késedelmesen, vagy nem teljesítették valamely fizetési kötelezettségüket, illetve költségvetési támogatást annak esedékességét megelőzően vettek igénybe és emiatt 5.000 Ft-ot elérő pótlékuk keletkezett, az adószámla-kivonaton túl papíros formátumban kiküldött pótlékértesítőt is kapnak.

A nettó pótlékszámítási lista a késedelmi pótlék összegének részletes és tételszintű levezetését tartalmazza, valamennyi, a nettó pótlék megállapításában részt vevő adónem és könyvelési tétel feltüntetésével. Eltérően azonban a kivonattól a pótlékértesítő kizárólag a 2017. január l-je és 2017. december 31-e közötti tételeket és az azokra felszámított késedelmi pótlékot tartalmazza, mert a pótlék a NAV mindig lezárt időszak adatai alapján és lezárt naptári évre állapítja meg.A levezetésen a pótlékszámításban részt vevő tételek legfontosabb adatain (esedékesség/teljesítés dátuma, megnevezés, adónemkód, összeg) túl számos további információ is segíti a kiszámítás értelmezését.

Nyomon követhető többek között a „PÓTLÉKALAP” változása, amely a kötelezettség és a pénzforgalmi tételek összesítéséből nettó módon számított hátralék összegét, annak időbeli alakulását mutatja meg.

A levezetésben megjelenik továbbá az egyes időszakokban érvényes „JEGYBANKI ALAPKAMAT” mértéke is. Ez határozza meg a késedelmi pótlék mértékét, mivel a nettó késedelmi pótlék minden naptári nap után a fennálló tartozásra a felszámítás időpontjában érvényes jegybanki alapkamat kétszeresének 365-öd része (három tizedes jegy pontossággal).

A pótlékalap (hátralékösszeg) és a jegybanki alapkamat változásának megfelelően a felszámítással érintett év hátralékos időszakokra különül el. Ezek változását és az időszakonként kezelt hátralékos napok számát a „HÁTRAÉKOS IDŐSZAK/ HÁTRALÉKOS NAPOK SZÁMA” oszlopban követheti nyomon az adózó. A levezetés külön kimutatja ezekre a hátralékos időszakokra eső „részpótlékokat”, az „IDŐSZAKI PÓTLÉKOKAT” is, amelyeknek a pótléklista végén, a „PÓTLÉK ÖSSZESEN” mezőben feltüntetett összesítése adja az adott évre felszámított pótlék összegét. Itt az összeg forintosan jelenik meg, mivel a pótlék kiszámítása minden esetben forintosan történik, azonban annak megfizetése és ezáltal az adószámlára történő könyvelése során figyelemmel kell lenni a jogszabályokban meghatározott egyes előírásokra is. Ennek megfelelően az 5.000 forintot elérő nettó késedelmi pótlékot a NAV a természetes személyek és az egyéni vállalkozók esetében forintosan határozza meg és írja elő, a jogi személyiséggel rendelkező és a jogi személyiséggel nem rendelkező szervezetek esetében pedig az ezer forintra történő általános kerekítési szabályt alkalmazza.

A forintban kiszámított és a levezetésben feltüntetett pótlék összegének kerekítését az adózók a „MEGFIZETENDŐ PÓTLÉK” mezőben láthatják. Ez az az összeg tehát, amelyet a NAV az adózó adószámláján a felszámítással érintett évet követő év november 15-i esedékességgel (munkaszüneti nap esetén az azt követő munkanappal) előír, és amelyet az adózónak ezen esedékességig kell megfizetnie. Mivel a természetes személyek és az egyéni vállalkozók esetében kerekítés nem történik, így természetesen a forintban kiszámított és összesített pótlék lesz a megfizetendő pótlék összege is.

*Mint részleteztük, papíros formátumú kivonatot és pótlékértesítőt azonban nem minden adózó kap. Amennyiben az értesítési feltételek fennállnak ugyan, de a cikkünk első részében foglaltak alapján az adózó elektronikusan értesítendőnek minősül, úgy adószámlájának alakulását elektronikusan követheti nyomon.

Fontos hangsúlyozni ugyanakkor, hogy az adószámla elektronikus lekérdezése nem kizárólag az elektronikusan értesítendő ügyfeleknek, hanem valamennyi adózónak biztosított, aki ügyfélkapus regisztrációval rendelkezik.

III. Adószámla és pótlékadatok elektronikus lekérdezése

Az adószámla adatok elektronikusan a NAV elektronikus ügyintézési felületén, az eBEV portálon elérhető Adószámla és pótlékadatok szolgáltatással tekinthetők meg, illetve tölthetők le különböző formátumokban. A szolgáltatással az adószámla adatokon túl lekérdezhető továbbá a tárgyidőszakra vonatkozó, a lekérdezésig felkönyvelt adatok alapján várható késedelmipótlék-kötelezettség, továbbá megtekinthető a megelőző évre ténylegesen felszámított és az adószámlán előírt késedelmi pótlék is.

Adószámla lekérdezése

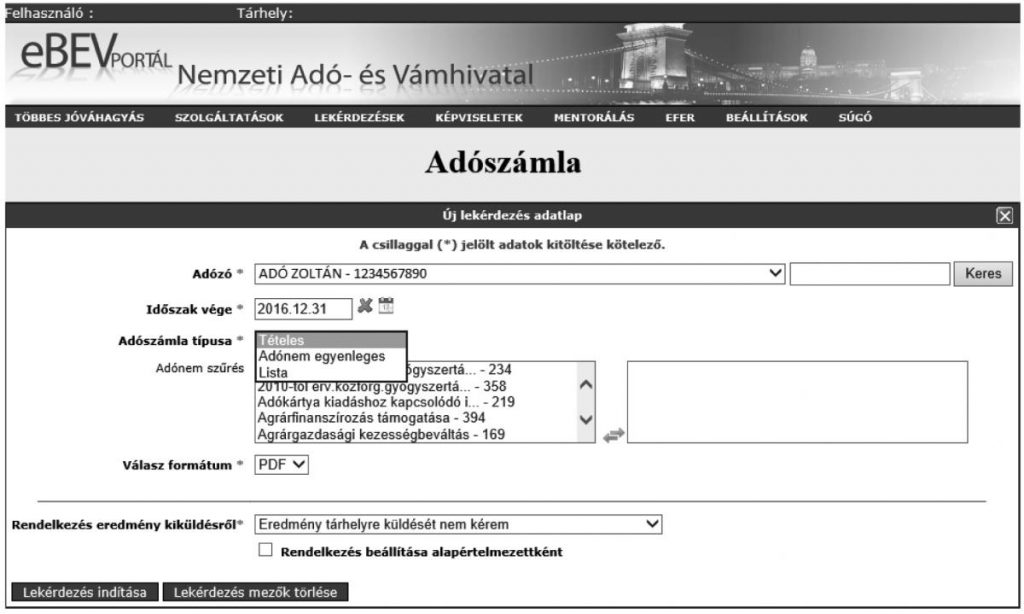

Az adószámla lekérdezéséhez bizonyos paraméterek megadása szükséges. Ennek során elsősorban a megtekinteni kívánt időszakra, illetve a formátumra vonatkozó feltételeket kell kiválasztani.

Az adószámla elektronikus megtekintésére is kiterjedő képviseleti jogosultság, meghatalmazás esetén természetesen előfordulhat, hogy a szolgáltatást igénybe vevő felhasználó több adózó adószámlájának lekérdezésére is rendelkezik jogosultsággal. Ezekben az esetekben a felhasználó az érintett adózó nevének, azonosítójának kiválasztásával irányíthatja, hogy aktuálisan melyik adózó adószámláját kívánja megtekinteni.

Az adatok az elektronikus felületen évenkénti megbontásban kérdezhetők le. Ennek megfelelően az időszak vége paraméter megadásával a megtekinteni kívánt év szabályozható. Például ha az adózó a 2016-ban benyújtott 2015. évi SZJA bevallása alapján, 2016. évi esedékességgel könyvelt, kötelezettségeit szeretné leellenőrizni, akkor az időszak végének 2016. december 31-ét kell kiválasztania. Aktuális dátum megadása esetén a nyitott tárgyidőszak tételei jelennek meg a lekérdezés napjáig. Előfordulhat az is, hogy az adószámlát nem a lekérdezés napjáig, hanem előremutatóan kívánja a felhasználó megtekinteni, például a jogerős fizetési kedvezmény esetén az egyes részletek esedékességeinek ellenőrzéséhez. Míg erre a papíros formában kiküldött kivonatokon nincs lehetősége, addig elektronikusan a „jövőben” – a lekérdezés napjától később – esedékes tételeket is lekérdezheti, az aktuális naptól későbbi dátum megadásával.

A felhasználó az adószámla típusa választási lehetőséggel azt szabályozhatja, hogy az adószámláját egyenleges formában (Adónem-egyenleges), illetve tételes részletezettséggel, (Tételes/Lista) tekinti-e meg. Az adószámla adónem egyenleges kimutatása a papíros formában kiküldött kivonat elején megtalálható egyenleges összesítéshez hasonló eredményt ad. Ennek megtekintésével az ügyfelek az adószámlán nyilvántartott, a kötelezettség és pénzforgalmi tételek adónemenként összesített egyenlegéről kapnak tájékoztatást.

Részletes adószámla-egyeztetéshez a Tételes (Adószámla-kivonat) lekérdezési lehetőség választása javasolt, mivel ez a formátum tartalmazza az egyeztetésekhez jellemzően szükséges adatokat. Ezen a kimutatáson az egyes könyvelési tételek a papíros formában kiküldött kivonat adónem egyenlegek részletezéséhez hasonló megjelenítésben, a már ismertetett adattartalommal, „Kötelezettség” és „Pénzforgalmi” oldalakon elkülönítve jelennek meg. A részletes adószámla-egyeztetést a Tételes lekérdezésen túl további adatokkal segíti elő a Lista választási lehetőséggel előállított adószámla megjelenítés.

A Lista esetében az egyes adónemek adatai a kivonattól eltérően nem különülnek el „Kötelezettség” és „Pénzforgalmi” oldalakra, a tételek egymást követő esedékességi sorrendben, az adott tételre jellemző adatokkal (pl.: kötelezettség összeg esetében az esedékesség dátumának, pénzforgalom összegnél pedig a terhelés dátumának feltüntetésével) jelennek meg. A Lista lekérdezésével információt kaphat az adózó többek között arról is, hogy az adott tételt milyen bizonylat alapján, illetve milyen jogcímen könyvelte a NAV. Míg a papír alapú, illetve az elektronikusan lekérdezett kivonat képeken ez a tájékoztatás szöveges formában jelenik meg a „MEGNEVEZÉS” oszlopban, addig a Listán különböző kódok jelölik, például a „053”-as „BIZ.KÓD” érték az SZJA bevallás alapján felkönyvelt tételre utal. A bevallásokból felkönyvelt tételek vizsgálata során hasznosak lehetnek továbbá a „BEVALLÁS IDŐSZAKA” oszlopban feltüntetett adatok is, amelyek a bevallás időszakára (adott év jelölésével), gyakoriságára (E-éves; H-havi, N-negyedéves) vonatkozóan nyújtanak tájékoztatást. Pl.: a „2017 E” érték 2017. évre vonatkozó éves bevallást, a „2017 H 02” 2017. február hónapra vonatkozó havi bevallást, a „2017 N 01” pedig a 2017. első negyedévére vonatkozó negyedéves bevallást jelöl.

Az adószámla-egyeztetést segítik a Lista formátumon a „BÁRKÓD; HATÁROZATSZÁM/EV” adatok, amelyek az adott tételek könyvelésének alapjául szolgáló bizonylat, ügyirat beazonosítására szolgáló nyilvántartási számról (iktatószám), illetve a „KÖNYVELÉS DÁTUMA” oszlopban feltüntetett dátumok is, amelyek pedig az adott tétel adószámlára könyvelésének napjáról adnak tájékoztatást.

Az előzőekben részletezett megjelenítési formák tekintetében a felhasználóknak lehetőségük van arra is, hogy az adószámlájukat ne a teljes, az adószámlájukon nyilvántartott közteher-, vagy támogatásnem tekintetében kérdezzék le, hanem kizárólag – a választásuk szerint – meghatározott adónemekre. Ez a lekérdező felületen az adónem szűrés paraméterrel szabályozható, amely eredményeképpen kizárólag a kiválasztott adónem egyenlege, illetőleg az adott időszakban az adónemen könyvelt tételek jelennek meg. A szolgáltatás leginkább a több adónemmel, nagyszámú könyvelési tétellel rendelkező gazdálkodói adószámlák esetében lehet hasznos, mivel a szűkített adatkörre irányuló lekérdezés eredményének előállítása – a kevesebb adat összegyűjtése miatt – rövidebb időt vesz igénybe, mint a teljes adószámla megjelenítése. Ezeknél az adózóknál specializáltabb lehet bizonyos tevékenységek elvégzése is (pl.: járulékbevallások, áfa bevallások elkészítése), amely során a szűrés segítségével az adott tevékenységhez kizárólag a meghatározott adónem vizsgálható.

Szintén az egyeztetések, korrekciók hatékonyságát növelheti továbbá, hogy az adószámla adatai nem kizárólag PDF fájlformátumban nyerhetők ki a lekérdezések során.

A válasz formátumban megjelölt választás szerint, az adózói igények kielégítése érdekében az adószámla lekérdezések eredményét a NAV XML és EXCEL (XLS) állományban is szolgáltatja az adózók részére.

Az adatstruktúrák és ezáltal az egyes adószámla adatoknak a különböző szempontok szerinti szűrése, rendszerezése és elemzése adózói, könyvvizsgálói oldalról is megkönnyítik a könyvelt társasági adatoknak az adóhatóság által nyilvántartott adószámla adatokkal történő egyeztetését, összevetését. Ezekben a formátumokban kinyert adatokat az egyes könyvelő programok, szoftverek tovább elemezhetik, archiválhatják. Ennek következményeként az esetleges eltérésekről készített listák segítségével könnyebben lehet intézkedni a szükséges korrekciók iránt, javítva a könyvvizsgálati munka hatékonyságát és segítve az adózók nyilvántartásának tisztázását is.

Mivel az ilyen állományok esetén azonban nem zárható ki teljes körűen a későbbi adatmódosítások lehetősége, ezért a felhasználók által indított lekérdezések utólagos visszakereshetőségének biztosítása érdekében megtörténik a lekérdezett eredmények tárolása, amelyre a lekérdezéskor a NAV – külön üzenet megjelenítésével – az adózók figyelmét is felhívja.

A lekérdezésnek az előzőekben ismertetett paraméterek szerinti indítását követően előfordulhat, hogy annak eredménye nem azonnal jelenik meg az elektronikus felületen. Természetesen – a többi eBEV szolgáltatáshoz hasonlóan – itt is biztosított, hogy a felhasználó a portálra visszatérve a későbbiekben tekinthesse meg a lekérdezett adószámláját, továbbá kérheti annak a KÜNY tárhelyre (ügyfélkapura) történő megküldését is, e-mailes értesítéssel együtt, vagy anélkül. A természetes személyeknek további kényelmi szolgáltatásként biztosított az adószámla lekérdezése során a fizetési kötelezettségek internetes bankkártyás fizetés (az ún. virtuális POS, azaz VPOS) útján történő teljesítésének lehetősége is. Erről az ADÓVILÁG 2017/1-2. számában Elektronikus befizetések az adóhatóságnál (VPOS) címmel megjelent tájékoztatás nyújt részletesebb ismereteket.

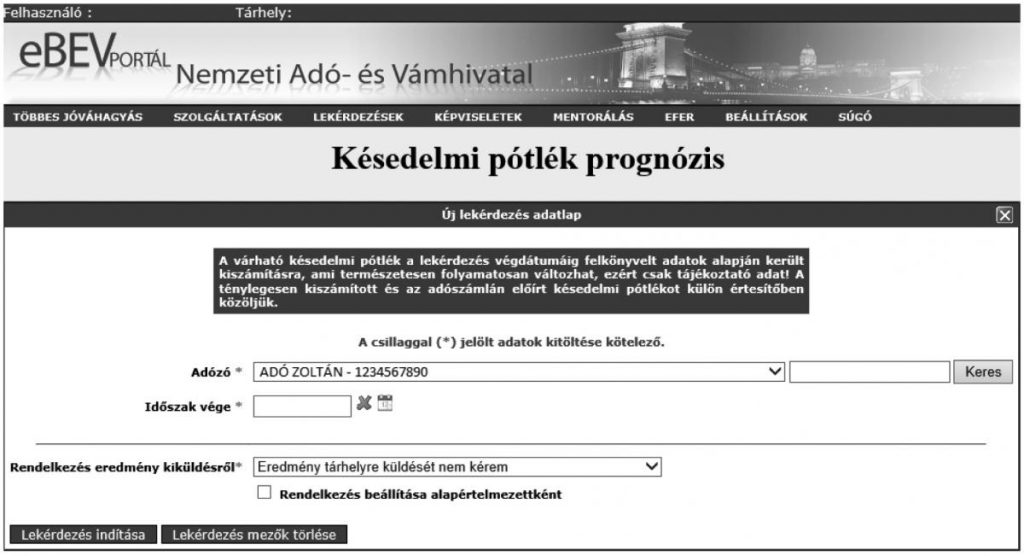

Késedelmi pótlék prognózis megtekintése

Mint ismert a NAV a fizetési kötelezettségek késedelmes, illetve nem teljesítése esetén alkalmazott szankciót, a késedelmi pótlékot évente, nettó módon (a tartozások összegét csökkentve az esedékesség időpontjában más adóval kapcsolatban fennálló túlfizetés összegével) a felszámítást megelőző naptári év január 1-jétől december 31-ig terjedő időszakára, napi pótlékolással állapítja meg és közli az adózóval. Az egyes folyamatokra, adózói költségvetések tervezésére tekintettel elvárás lehet azonban az adózók részéről, hogy már az adóévben, vagy az azt követő év elején tájékoztatást kapjanak a várható késedelmi pótlékuk összegéről.

Ezen igény kielégítésére kétféle szolgáltatást is biztosít a NAV. Egyrészt a www.nav.gov.hu internetes oldalán, a Szolgáltatások —> Kalkulátorok —> Pótlékszámítás útvonalon elérhető Pótlékszámító segédprogramot működteti, másrészt pedig az eBEV felületen biztosítja az adózóknak a várható késedelmi pótlék lekérdezésének a lehetőségét. Fontos különbség azonban, hogy míg az internetes kalkulátor nem az adószámlára könyvelt adatok alapján, hanem kizárólag a felhasználó által megadott összeg után számolja ki a választott időszakra eső késedelmi pótlék összegét, addig az eBEV-es Késedelmi pótlék prognózis a lekérdezésig felkönyvelt, tényleges adószámla adatok alapján – a tartozás folyamatos változását figyelembe véve – nyújt tájékoztatást a várható nettó késedelmipótlék-kötelezettségről.

A pótlék prognózis lekérdezése során kizárólag egy végdátum megadása szükséges az időszak vége mezőben, amely időpontig (a nyitott időszak elejétől) megtörténik a várható pótlék kiszámítása. Végdátumként legkorábbi időpontként a pótlékolással még le nem zárt év január 1-je (jelenleg 2018. január 1.) és legfeljebb a lekérdezés napja adható meg.

A megadott paramétereknek megfelelően lekérdezett, várható késedelmi pótlék levezetését a felhasználó a papíros formátumban megküldött nettó pótlékszámítási listával megegyező adattartalommal tekintheti meg. Szükséges ugyanakkor hangsúlyozni, hogy a várható összeget a program kizárólag a lekérdezésig felkönyvelt adatok alapján számítja, amelyek természetesen folyamatosan változhatnak, ezért az előrejelzés kizárólag tájékoztató adat. A ténylegesen megállapított és az adószámlán előírt nettó késedelmi pótlékról, a felszámítással érintett évet követő évben, külön papíros úton, vagy elektronikus lekérdezéssel kapnak tájékoztatást az érintett adózók.

Pótlék-levezetés megtekintése

Egy adott évre felszámított pótlékuk részletes levezetését az adózók a Pótlék-levezetés eBEV szolgáltatáson belül indított lekérdezéssel tekinthetik meg. A lekérdezés során a pótléklevezetéssel érintett év megadásával az adott évre a NAV által megállapított és az adószámlán könyvelt pótlék részletes – a papíros értesítésekkel megegyező adattartalmú – levezetése jelenik meg. Ha a pedig a lekérdezett időszakban az adózó nem érintett pótlékkötelezettséggel, úgy arról a lekérdezés során szöveges tájékoztatást kap.

Fontos, hogy a megelőző évre felszámított pótlék általában csak júniustól tekinthető meg, de a lekérdezhetőség pontos időpontjáról a NAV a különböző felületeken tájékoztatást tesz közzé.

*Mint azt a cikkünkben részletezettek is mutatják, a NAV a tevékenysége során kiemelt figyelmet fordít az egyes elektronikus szolgáltatások biztosítására, így az adószámla és a pótlékadatok széleskörű, különböző formátumokban elérhető lekérdezésére is. Látható továbbá az is, hogy a hangsúly ezen a téren is egyre inkább az elektronikus ügyvitelre helyeződik át. Ennek ellenére továbbra sem kötelezhető minden adózói kör a teljes körű elektronikus ügyintézésre, így változatlan jogszabályi környezet esetén – bár csökkenő tendenciát mutatva – a közeljövőben is megmarad az adószámláról történő papíros értesítés.

Kiemelve azonban az egyes előnyöket (az adószámla folyamatos nyomon követésének, a jövőben esedékes kötelezettségek, várható prognózisok megtekintésének, választható, programok által felhasználható formátumok letöltésének lehetősége) remélhetőleg jelen ismertetővel hozzájárulunk az adószámla lekérdezés elektronikus, kényelmi szolgáltatásainak növekvő számban történő igénybe vételéhez és a szolgáltatott adatok megfelelő értelmezéséhez, bizonyítva továbbá azt is, hogy az adószámlán sem bonyolultabb eligazodni, mint a közüzemi számlákon.