Adózás egyes élethelyzetekben

Mindenki életében adódnak olyan helyzetek, amikor kapcsolatba kerül az adóhatósággal. A cikk célja, hogy az Olvasó elé tárja a leggyakrabban előforduló eseményeket, amikor valamilyen adókötelezettség, adózási teendő merül fel. A legjellemzőbb élethelyzetek közé a diákként történő munkavállalás, a külföldre távozás, a lakásvásárlás, a lakásértékesítés, a házasságkötés és gyermekvállalás, az elhalálozás és az öröklés tartozik. Mint láthatjuk az adózás végigkíséri életünket.

Tekintettel arra, hogy ezek az élethelyzetek nagy témaköröket ölelnek fel, terjedelmi okokból jelen cikk az adott témához tartozó legfontosabb szabályok bemutatására szorítkozik.

I. „Azok a szép diákévek…”

A diákok elsősorban különféle ösztöndíjak címén jutnak jövedelemhez. A felsőoktatási rendszerben adható juttatások közül adómentes juttatásnak minősül a nemzeti felsőoktatási törvény szerinti, teljes idejű, részidős, távoktatásos képzésben részt vevő hallgató részére kifizetett ösztöndíj, tankönyv- és jegyzettámogatás teljes összege, illetve a lakhatási támogatás.1 Az említetteken kívül adómentes továbbá a hallgató részére folyósított Klebelsberg Képzési Ösztöndíj, Magyar Sportcsillagok Ösztöndíj, nemzeti felsőoktatási kiválóság ösztöndíj2, a doktorjelölt részére a nemzeti felsőoktatási kiválóság ösztöndíj és az oktató, kutató részére a nemzeti felsőoktatási kiválóság ösztöndíj, valamint a doktori fokozatszerzésre tekintettel kifizetett juttatás (ösztöndíj) összege3 is.4

A törvény az adómentes juttatások között nevesíti még a két- és többoldalú nemzetközi megállapodások alapján, valamint európai uniós és hazai költségvetési forrásból finanszírozott nemzetközi oktatási, képzési, kutatásfejlesztési és kulturális mobilitási programok keretében belföldi és külföldi magánszemélyek részére folyósított ösztöndíjat,5 továbbá a külföldi tartózkodásra tekintettel külföldről kapott ösztöndíjat is azzal, hogy ezen a külföldi oktatási intézményben folytatott tanulmányra, illetve külföldi kutatóhelyen végzett kutatásra külföldi kifizető által folyósított összeget kell érteni.6

Ha a diák olyan ösztöndíjat szerez, mely adómentes bevételnek minősül, akkor nem kell személyi jövedelemadót fizetnie és nem kötelezett ezen juttatás bevallására sem.7

Az is előfordul, hogy valaki nem elégszik meg ösztöndíjával, vagy éppen nem kap ösztöndíjat és elkezd diákként dolgozni, hogy jövedelemhez jusson. Ilyenkor jó, ha tudja, hogy – a munkavégzés formájától függetlenül – mindenképpen rendelkeznie kell adóazonosító jellel. Amennyiben valakinek nincs adóazonosító jele, úgy a munkába állás előtt meg kell kérnie az adó- és vámhatóságtól. Az adókártya igényléséhez a ‘T34-es nyomtatványt (2019-ben a 19T34-es nyomtatványt) kell kitölteni és eljuttatni az állami adó- és vámhatósághoz. Az adókártya igénylése ilyen esetben ingyenes.

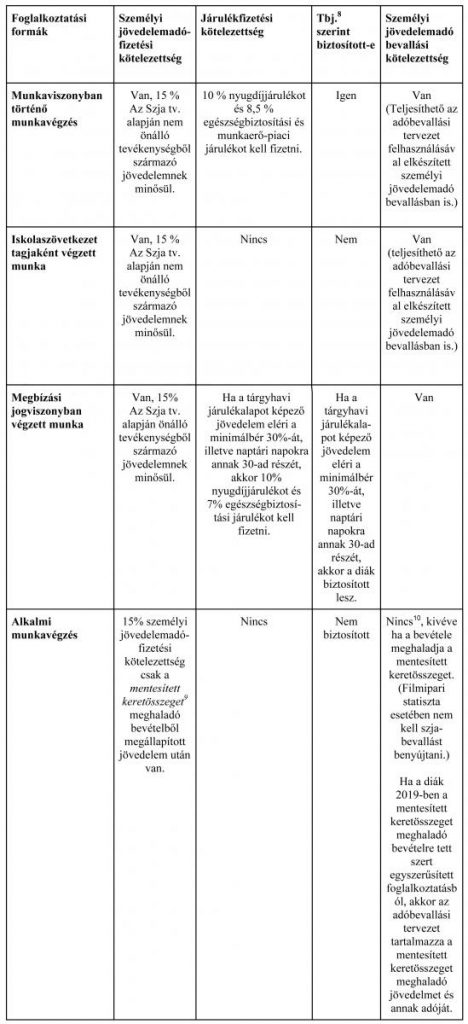

Sokan diákként találják szembe magukat először adózási teendőkkel. Ilyenkor ajánlott felkeresni az adóhatóság honlapját (www.nav.gov.hu), ahol kellőképpen lehet tájékozódni a vonatkozó szabályokról. Az adóhatóság egy információs füzetet is közzétett ebben a témában „A diákok foglalkoztatásának alapvető adózási szabályai 2019” címmel. A következő oldalon található táblázat segítségként összefoglalja a leggyakoribb foglalkoztatási formákat – és a hozzájuk kapcsolódó adó- és társadalombiztosítási kötelezettségeket –, melyekkel a diákok munkába állásuk során találkozhatnak.

Gyakran merül fel kérdésként a diákok részéről, hogy ha csak kis összegű jövedelmet kaptak az adott évben munkaviszonyukból, akkor is kell-e bevallást beadniuk? Az a körülmény, hogy valaki rövid ideig állt munkaviszonyban és csak kisebb összegű jövedelmet szerzett, nem meghatározó a bevallási kötelezettség teljesítése szempontjából. Az Szja tv. ugyanis nem tartalmaz ehhez kapcsolódó mentességi szabályt. Így a diákok kis összegű bérjövedelmük után is kötelesek bevallás benyújtására. A bevallási kötelezettség teljesítésében nagy segítséget jelent a foglalkoztató adatszolgáltatása alapján elkészített adóbevallási tervezet.

Napjainkban egyre gyakrabban fordul elő, hogy a felsőoktatási intézmények hallgatói szakmai gyakorlatukat valamely cégnél, szervezetnél teljesítik és e tevékenységükkel kapcsolatban juttatásban részesülnek. A hallgatók szakmai gyakorlata esetén hallgatói munkaszerződés megkötésére van szükség ahhoz, hogy a szakmai gyakorlatra kötelezett hallgató munkát végezhessen.

Adózás szempontjából a gyakorlati képzés idejére, duális képzés esetén az elméleti és a gyakorlati képzés idejére kifizetett juttatás, díjazás értékéből havonta a hónap első napján érvényes havi minimálbért (2019. évben 149 000 Ft-ot) meg nem haladó része adómentes11 juttatás, az e fölötti rész nem önálló tevékenységből származó jövedelemként, 15 százalék személyi jövedelemadó fizetése mellett adózik. A duális képzés képzési ideje alatt külső gyakorlóhelyen, a képzési program keretében vagy a képzés részeként megszervezett szakmai gyakorlat, vagy gyakorlati képzés keretében foglalkoztatott hallgatóra a biztosítás nem terjed ki, ezért a hallgatói munkadíjbólnem kell egyéni járulékot levonni12 és a hallgatót nem kell a ‘T1041 (2019-ben a 19T1041) számú nyomtatványon bejelenteni a NAV felé. A Szocho tv.13 rendelkezései alapján a munkáltató hallgatói munkaszerződés alapján foglalkoztatott munkavállalójára tekintettel szociális hozzájárulási adó megfizetésére nem köteles.

II. Milyen teendők merülnek fel a külföldre távozás, külföldi munkavállalás kapcsán?

Napjainkban sokan döntenek úgy, hogy külföldön próbálnak szerencsét. Nézzük, mik a legfontosabb tudnivalók a külföldre távozással kapcsolatban.

II.1. Adózási és bevallási teendők külföldi munka esetén14

Az egyik leggyakoribb tévhit a külföldi munkavállalással kapcsolatban, hogy ha valaki külföldön dolgozik, akkor ő döntheti el, melyik államban fizet adót a jövedelme után. Ha a magánszemély olyan országba megy dolgozni, amellyel van Magyarországnak hatályos egyezménye a kettős adóztatás elkerüléséről, akkor a megszerzett jövedelem adóztatási helyét az egyezmény szabályai szerint kell megállapítani.

A magánszemélyek külföldön leggyakrabban munkaszerződés keretében szereznek jövedelmet. Az egyezmények fő szabály szerint úgy rendelkeznek, hogy a munkaviszonyból (nem önálló tevékenységből) származó jövedelem abban az államban adóztatható, ahol a munkavégzés történik (a rövid távú kiküldetések kivételével). Egy magyar magánszemély külföldön végzett munkáért kapott bérjövedelme tehát – amennyiben van a két ország között egyezmény – általában külföldön adóztatható.

Amennyiben egy jövedelem a vonatkozó adóegyezmény rendelkezései értelmében külföldön adóztatható, az nem jelenti azt, hogy Magyarországon nem merülhet fel adókötelezettséggel kapcsolatos teendő.

Az egyezmények a munkaviszonyból származó jövedelmekre általában az ún. mentesítési szabályt alkalmazzák. Ez azt jelenti, hogy az összevont adóalapba tartozó, külföldön adóztatható jövedelmeket, mint amilyen a munkaviszonyból származó jövedelem is – magyar adóügyi illetőség esetén –, az összevont adóalap számítása során nem kell figyelembe venni, de az adóbevallásban tájékoztató adatként fel kell tüntetni, ha a külföldi állammal Magyarországnak van kettős adóztatást kizáró egyezménye és a magánszemély más okból is köteles a személyi jövedelemadó bevallás benyújtására. Nézzünk két példát a bevallási kötelezettség teljesítésére.

Példa:A magánszemély július 31-éig Magyarországon dolgozott egy cégnél alkalmazottként. Munkahelyén felmondott és szeptember 1-jétől Németországban kezdett dolgozni (munkaviszonyban). Miként kell majd a bevallási kötelezettséget itthon teljesítenie a 2019. évről?

A Németországból származó bérjövedelem a két ország közötti kettős adóztatási egyezmény15 szerint Németországban lesz adóköteles. Tekintve, hogy az érintett idén 2019-ben még szerzett itthon Magyarországon adóköteles jövedelmet (bérjövedelmet), melyet bevallási kötelezettség terhel, ezért Magyarországon az adó alól mentesített külföldi bérjövedelmet tájékoztató adatként fel kell majd tüntetnie bevallásában (magyarországi jövedelme mellett).

Más a helyzet, ha az érintett egész évben például Angliában dolgozik és Magyarországon egyáltalán nem szerez jövedelmet, melyről bevallást kellene teljesítenie.

Mivel az angliai munkából származó jövedelem a kettős adóztatás elkerüléséről szóló egyezmény16 alapján Angliában adóköteles, Magyarországon pedig a külföldi jövedelmet csak akkor kellene feltüntetni a bevallásban, ha egyéb adóköteles jövedelmet is szerzett volna a magánszemély az adóévben, ezért itthon nem kell bevallást benyújtani és nem kell a külföldön adóköteles jövedelmet bevallania.17

Ha egy magyar illetőségű magánszemély olyan államból részesül jövedelemben, amellyel Magyarországnak nincs a kettős adóztatás elkerüléséről szóló Egyezménye, akkor a jövedelem adóztatására mindkét állam jogosult. A kettős adóztatást ebben a helyzetben az Szja tv. 32. § (1) bekezdése úgy oldja fel, hogy ha a nem egyezményes államban található forrásból származó, összevont adóalapba tartozó jövedelemből a külföldi államban is vonnak személyi jövedelemadót (és ez a magánszemély részére nem jár vissza), akkor a Magyarországon fizetendő személyi jövedelemadó összegét csökkenti a külföldön megfizetett adó 90 százaléka, de legfeljebb e jövedelem adóalapjára az adó mértékével (15 százalékkal) megállapított adó.

II.2. Bejelentési kötelezettség külföldre távozás esetén

Amikor valaki külföldi munkavállalás céljából távozik az országból, többféle bejelentési kötelezettsége merülhet fel. Mikor és hova kell bejelentést tennie a magánszemélynek, ha munkavállalás céljából külföldre távozik?

A NAV felé akkor kell bejelentést teljesítenie a magánszemélynek, amikor úgy megy külföldre, hogy előtte egészségügyi szolgáltatási járulék fizetésére volt kötelezett itthon. Ha külföldön egészségügyi szolgáltatásra válik jogosulttá, akkor a szociális biztonsági rendszerek koordinálásáról és annak végrehajtásáról szóló uniós rendeletek, vagy a Magyarország által kötött nemzetközi egyezmények alapján mentesülhet itthon az egészségügyi szolgáltatási járulékfizetési kötelezettség alól. Ilyenkor az egészségügyi szolgáltatási járulék fizetési kötelezettség megszűnését 15 napon belül be kell jelenteni a NAV-hoz a ‘adatlapon yon), melyhez mellékelni kell a további egészségügyi szolgáltatásra való jogosultságról szóló igazolást is, mint például az EU más tagállamában fennálló biztosítás igazolását szolgáló okiratot, az ún. A1-es igazolást. A másik bejelentési kötelezettség a kormányhivatal egészségbiztosítási szakigazgatási szerve felé állhat fenn bizonyos feltételek mellett. Az Ebtv.18 alapján az a TAJ számmal rendelkező személy, aki

• valamely EGT tagállamban, illetve Svájcban, valamint a Magyarország által kötött nemzetközi egyezmény hatálya alá tartozó államban biztosított, vagy

• nemzetközi szervezet szociális biztonsági rendszerének hatálya alá tartozó magyar állampolgár,köteles a külföldön, illetve a nemzetközi szervezet szociális biztonsági rendszerében létrejött biztosítását és annak megszűnését 15 napon belül bejelenteni az egészségbiztosítónak.

II.3. Külföldi letelepedés

Ha a magánszemély külföldi letelepedés szándékával hagyja el Magyarországot, akkor lehetősége van arra, hogy kérje a személyi jövedelemadó soron kívüli megállapítását az Art.19 148. § (1) bekezdése alapján. Fontos, hogy az adó soron kívüli megállapításának kezdeményezése nem kötelező, csupán egy lehetőség a magánszemély számára. Ha valaki Magyarországot külföldi letelepedés szándékával hagyja el, úgy ezt a tényt nem az adóhatóságnál, hanem a járási hivatalnál vagy a konzuli képviselőnél kell bejelentenie.

III. „Otthon, édes otthon” avagy a lakásvásárláshoz kapcsolódó illetékfizetés szabályai

III.1. Visszterhes vagyonátruházási illeték alapja, mértéke

A családalapítást sok ízben előzi meg lakásvásárlás. A lakás vásárlása előtt fontos tájékozódni arról, hogy milyen költségeink merülhetnek fel. A költségek számba vételekor sokan megfeledkeznek arról, hogy egy lakás vásárlása (vagyonszerzési) illetékfizetési kötelezettséget is von(hat) maga után. Tekintve, hogy az illeték összege jelentős terhet jelenthet a vásárló számára, ezért célszerű már a vásárlás előtt előre kalkulálni a fizetendő illeték összegével. Lakás vásárlása esetén a fizetendő visszterhes vagyonátruházási illetéket az ingatlan terhekkel nem csökkentett forgalmi értéke alapján kell kiszámolni. Ha a lakástulajdon szerzője a vásárláshoz vissza nem térítendő, lakáscélú állami támogatásban részesül, ennek összegét a forgalmi értékből le kell vonni.

Az illeték mértéke lakásonként 1 milliárd forintig 4%, a forgalmi érték ezt meghaladó része után 2%, de ingatlanonként legfeljebb 200 millió forint.20 Ennek megfelelően például ha 2019-ben egy 20 millió forint értékű lakást vásárolunk, akkor az illeték összege 800 ezer forint lesz. Ha egy lakásnak csak a résztulajdonát szerezzük meg, akkor a teljes forgalmi érték tulajdoni hányaddal arányos része után kell az illetéket megfizetni.

Példa:Egy házaspár megvásárol egy 20 millió forint forgalmi értékű lakást ½-½-ed tulajdoni hányadban. Mindkét személy 10 millió forint forgalmi értékben szerez tulajdont. Ennek okán 10 000 000 Ft 4%-a, azaz 400 000 forint lesz mindkét tulajdonos által fizetendő illeték összege.

III.2. Lakásvásárláshoz kapcsolódó kedvezmények

Az Itv. a lakásszerzés kapcsán nem csupán a vagyonszerzési illeték fizetéséről, hanem kedvezményekről is rendelkezik, mint például az első lakástulajdon megszerzéséhez kapcsolódó illetékkedvezmények.

Első lakástulajdon megszerzése esetén, ha a vásárló a 35. életévét még nem töltötte be, akkor az egyébként fizetendő illeték 50%-át kell megfizetnie, feltéve, hogy az egész lakástulajdon forgalmi értéke a 15 millió forintot nem haladja meg. Ilyen forgalmi értékű lakás tulajdoni hányadának megszerzése esetén a vagyonszerzőt a szerzett tulajdoni hányaddal arányos mértékű kedvezmény illeti meg.21 Az első lakástulajdont szerzők, ha kérik, az illetékre 12 havi pótlékmentes részletfizetési kedvezményt kapnak. Ez a lakás értékétől és életkortól függetlenül mindenkit megillet, ha első lakását szerzi meg.22

Első lakástulajdont szerzőnek – mindkét kedvezmény vonatkozásában – az tekinthető, akinek nincs és nem is volt lakástulajdona, lakástulajdonban 50%-ot elérő tulajdoni hányada, lakástulajdonhoz kapcsolódó, az ingatlannyilvántartásba bejegyzett vagyoni értékű joga.

Az említett részletfizetési kedvezmény és a fiatalok első lakásszerzési kedvezménye külön-külön és együtt is igénybe vehető. Ha új lakást vásárolunk, akkor azt bizonyos feltételek mellett illetékmentesen szerezhetjük meg. Mentes a vállalkozó által értékesítés céljára újonnan épített, építtetett – ideértve az ingatlan-nyilvántartásban nem lakóház vagy lakás megnevezéssel nyilvántartott és ténylegesen sem lakás céljára használt épület átalakításával, továbbá a lakóépület bővítésével (pl. tetőtér-beépítéssel) létesített – 15 millió forintot meg nem haladó forgalmi értékű új lakás tulajdonjogának, ilyen lakás tulajdoni hányadának megvásárlása. Amennyiben az új lakás forgalmi értéke vagy a 21. § (1) bekezdés szerinti csökkentett értéke nem haladja meg a 30 millió forintot és a vagyonszerző másik lakástulajdon eladását nem igazolja, akkor a megállapított illetékből nem kell megfizetni azt az összeget, amely akkor járna, ha a lakás forgalmi értéke 15 millió forint lenne. Ilyen lakás tulajdoni hányada esetén a kedvezmény a 15 millió forintnak a szerzett tulajdoni hányaddal arányos részére illeti meg a vagyonszerzőt.23

Az Itv. 21. § (1) bekezdése alapján ha a lakástulajdon szerzője a vásárláshoz vissza nem térítendő, lakáscélú állami támogatásban részesül, ennek összegét a lakástulajdon forgalmi értékből le kell vonni.

Példa:

Egy magánszemély vásárol egy 30 millió forint forgalmi értékű új lakást. Ha igénybe veszi az új lakásra vonatkozó kedvezményt, akkor 30 millió forint után 4 százalékos illetékkulcsot alkalmazva 600 ezer forint kedvezmény levonására kerülhet sor az illetékből és 600 ezer forint lesz a fizetendő visszterhes vagyonszerzési illeték.

Sokan döntenek úgy, hogy lakás helyett inkább telket vásárolnak és építkeznek. Telekvásárlás esetén is biztosít az Itv. egy illetékmentességi szabályt, melynek több feltétele van. Mentes a visszterhes vagyonátruházási illeték alól a lakóház építésére alkalmas telektulajdonnak (tulajdoni hányadnak), valamint ilyen ingatlanon alapított vagyoni értékű jognak a megszerzése, ha a vagyonszerző az ingatlanon a szerződés illetékkiszabásra történő bemutatásától számított 4 éven belül lakóházat épít és a felépített lakóházban a lakás(ok) hasznos alapterülete eléri a településrendezési tervben meghatározott maximális beépíthetőség legalább 10%-át. A vagyonszerző lakóházépítési szándékáról legkésőbb az illetékfizetési meghagyás véglegessé válásáig nyilatkozhat az állami adóhatóságnál.24 Az illetékmentesség alkalmazása során az állami adóhatóság a vagyonszerzés után megállapított illetéket – a megfizetés tekintetében – felfüggeszti.

Az állami adóhatóság a lakóházépítésre meghatározott 4 éves határidő elteltét követő 15 napon belül megkeresi az illetékes építésügyi hatóságot a lakóház felépítésének igazolása céljából. Az állami adóhatóság a felfüggesztett illetéket törli, ha a) a határidő elteltét követő 15 napon belüli megkeresésére az illetékes építésügyi hatóság arról tájékoztatja, hogy a határidőn belül – a vagyonszerző nevére szóló – jogerős vagy végleges használatbavételi engedélyt adott ki, illetve a használatbavételt tudomásul vette; vagy b) a vagyonszerző a lakóház felépítését az illetékes építésügyi hatóság által határidőn belül kiadott – a vagyonszerző nevére szóló – jogerős vagy végleges használatbavételi engedéllyel, illetve a használatbavétel tudomásulvételét igazoló hatósági bizonyítvánnyal igazolja.

Ha a határidő lejártáig az építésügyi hatóság által – a vagyonszerző nevére – kiadott használatbavételi engedély a határidőn belül nem emelkedett jogerőre vagy nem vált véglegessé, az állami adóhatóság a felfüggesztett illetéket akkor törli, ha a használatbavételi engedély a határidő lejártát követően változatlan tartalommal – ide nem értve a kijavítással érintett részeket – jogerőre emelkedik vagy véglegessé válik, és az építésügyi hatóság erről a tényről az állami adóhatóságot külön értesíti. Az építésügyi hatóság az értesítéssel egyidejűleg közli, hogy a jogerős vagy végleges használatbavételi engedély – a kijavítással érintett részeket figyelmen kívül hagyva – tartalmában megegyezik-e a határidő lejárta előtt kiadott használatbavételi engedéllyel.25

Mint látható, hasznos tisztában lenni azzal, hogy az adott lakás vagy telek vásárlása esetén milyen illetékkedvezmény, vagy mentesség érvényesíthető és érdemes előre kalkulálni, hogy miként alakul majd az illetékfizetési kötelezettség, mert így hozhatjuk meg a vásárlás során a számunkra legoptimálisabb döntést.

IV. Mennyi adót kell fizetni lakás eladása esetén?26

Sok félreértés adódik abból, hogy mikor kell adót és mikor illetéket fizetni. Ezért fontos tisztázni, hogy míg a lakás vásárlása vagyonszerzési illetékfizetési, addig eladása személyi jövedelemadó fizetési kötelezettséget von(hat) maga után. Nézzük részletesebben a lakás értékesítéséből származó jövedelem megállapításának és az erre eső adó összegének meghatározására vonatkozó előírásokat.

Az Szja tv. alkalmazásában lakásnak minősül az ingatlan-nyilvántartásban lakóház vagy lakás megnevezéssel nyilvántartott, vagy ilyenként feltüntetésre váró építmény, valamint az építési engedély szerint lakóház céljára létesülő építmény, ha készültségi foka a szerkezetkész állapotot (elkészült és ráépített tetőszerkezet) eléri, továbbá az ingatlan-nyilvántartásban tanyaként feltüntetett földrészleten lévő lakóház.27

Sokan azt hiszik, hogy a lakás értékesítésből származó bevétel az ellenérték kifizetésekor minősül megszerzett bevételnek. Az Szja tv. azonban úgy rendelkezik, hogy az ingatlan átruházásából származó jövedelem megszerzése időpontjának azt a napot kell tekinteni, amikor az erről szóló érvényes szerződést (okiratot, bírósági, hatósági határozatot) az ingatlanügyi hatósághoz benyújtották.28 Így az, hogy mikor kerül sor az ellenérték átvételére vagy az adásvételi szerződés megkötésére, nem meghatározó.

Példa:

2018. szeptember 15-én került sor a felek között a lakás adásvételi szerződésének megkötésére. Az adásvételi szerződést október 4-én nyújtották be az ingatlanügyi hatósághoz. A felek úgy állapodtak meg, hogy a vevő a szerződés aláírásakor fizet 3 millió forintot, míg a fennmaradó 6 millió forint vételárrészt 2019. január 30-áig fizeti meg. A fenti szabály alapján a lakást értékesítő magánszemélynél a jövedelmet 2018. évben kell megszerzettnek tekinteni, mert 2018. október 4-én került sor a szerződés ingatlanügyi hatósághoz történő benyújtására.

Az ingatlan értékesítéséből származó jövedelem meghatározása során az első lépés a bevétel megállapítása. Bevételnek tekintendő mindaz a bevétel, melyet a magánszemély az átruházásra tekintettel megszerez. Ide tartozik például lakás értékesítése esetén az eladási ár, illetve a cserébe kapott dolognak a jövedelemszerzés időpontjára megállapított szokásos piaci értéke.29Például ha a felek az adásvételi szerződésben abban állapodnak meg, hogy a 15 millió forintos vételárat a vevő úgy fizeti meg, hogy annak egy részét, 14 millió forintot készpénzben, míg 1 millió forintot személygépkocsi formájában teljesít (a személygépkocsi értéke 1 millió forint), akkor is az eladónak 15 millió forint bevétele keletkezik az ingatlan értékesítéséből.

A bevétel meghatározása után meg kell vizsgálni, hogy melyek az elszámolható költségek. A bevételből levonható:

1. a lakás megszerzésére fordított összeg (például adásvétel esetén az az összeg amennyiért a lakás vettük),

2. a lakás megszerzésével összefüggő egyéb kiadások (mint például a megfizetett illeték összege az ügyvédi költség, közjegyzői díj és egyéb szakértői díjak),

3. az értéknövelő beruházások és

4. az átruházással kapcsolatos igazolt kiadások, többek között az állammal szemben vállalt kötelezettség alapján igazoltan megfizetett összeg.30

Fontos, hogy a kiadásokat számlával, okirattal kell igazolni. (Kivételes szabály: hogy ha a lakás megszerzésére fordított érték az Szja tv-ben foglaltak szerint nem állapítható meg, akkor a bevételt annak 75 százalékával kell csökkenteni.31 E szabály alkalmazása esetén azonban más kiadás költségként nem vonható le a bevételből.)

Fontos szabály, hogy költséget csak a bevétel mértékéig lehet elszámolni.

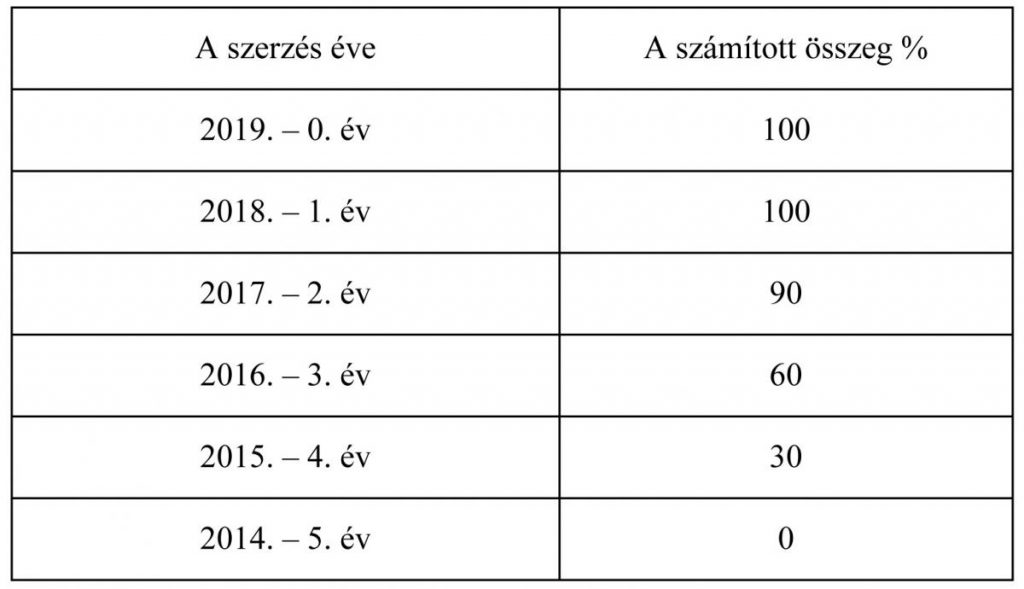

A lakás értékesítéséből származó jövedelmet tehát úgy kell megállapítani, hogy a bevételből le kell vonni a fent említett költségeket, így kapjuk meg az ún. számított összeget. Ezt követően kell alkalmazni az ún. „időmúlási szabályt”. E szerint a lakás 2019. évi átruházása esetén a számított összegből a szerzés időpontjától függően a következők szerint meghatározott összeg minősül jövedelemnek:

A fentiek alapján látható, hogy abban az esetben, ha az eladó több, mint 5 éve szerezte lakását, akkor 0 forint lesz a jövedelme, ezért adófizetési kötelezettség nem terheli.32

Mi a helyzet akkor, ha valaki a vételi áron alul, vagyis csak veszteségesen tudja eladni lakását? Tekintve, hogy ilyenkor a levonható költség összege meghaladja a bevételt, ezért nem keletkezik jövedelem. A magánszemélynek nincs sem adófizetési, sem bevallási kötelezettsége. Például, ha valaki két éve 10,5 millió forintért vásárolta a lakását és idén csak 10 millió forintért tudja eladni, akkor jövedelem hiányában adófizetési kötelezettség sem áll fenn.

A lakás 2019. évi átruházásából keletkező jövedelem után az adó mértéke 15 százalék.

A lakás értékesítéséből származó jövedelmet és annak az adóját az éves személyi jövedelemadó bevallásban kell megállapítani és az adott évről szóló bevallás benyújtására előírt határidőre kell az adót megfizetni. Nem kell bevallani a lakás átruházásából származó bevételt akkor, ha abból jövedelem nem keletkezik.

Fontos tudni, hogy az adóhatóság által elkészített adóbevallási tervezet az ingatlanértékesítésből származó jövedelmet nem tartalmazza, ezért ezen adatokkal a magánszemélynek a bevallási tervezetet ki kell egészítenie.

V. Házasságkötés, gyermekszületés és az adókártya

Amennyiben valakinek házasságkötés miatt megváltozik a neve, akkor ezt a tényt nem kell külön bejelentenie az állami adó- és vámhatóság felé.33 A névváltozást ugyanis a járási hivatal okmányirodája továbbítja az adóhatóság felé. A névváltozás miatt azonban új adókártyára van szükség. Az adókártya igényléséhez a ‘T34-es adatlapot kell benyújtani az adó- és vámhatósághoz (2019-ben a 19T34 számú nyomtatványt). A nyomtatványhoz csatolni kell a korábbi adóazonosító kártyát, mert az új adókártya csak a korábbi leadása mellett lesz díjmentes.

A gyermek születésével sok teendő hárul a szülőkre, azonban jó, ha tudjuk, hogy a gyermek adókártyájával és adóazonosító jelének igénylésével nem kell bajlódnunk. Az életkezdési támogatással összefüggésben ugyanis a polgárok személyi adatainak és lakcímének nyilvántartását kezelő központi szerv a gyermek adóazonosító jelének megállapítása céljából a természetes személyazonosító adatokról és a lakcímről elektronikus úton adatot szolgáltat az állami adó- és vámhatóság részére, aki a gyermek adóazonosító jelét a támogatást kiutaló részére megküldi. Az újszülött részére az állami adóhatóság a polgárok személyi adatainak és lakcímének nyilvántartását kezelő központi szerv adatszolgáltatása alapján az adóigazolványt hivatalból adja ki.34 A jelenleg hatályos szabály szerint tehát az adó- és vámhatóság nem csak az adóazonosító jelet készíti el hivatalból az újszülöttek számára, hanem az adóigazolványt is automatikusan kiállítja.

VI. Gyermekvállaláshoz kapcsolódó ellátások adózásának szabályai

A gyermekvárás és gondozás ideje alatt kapott ellátások egy része adóköteles, más része adómentes. Sokan összetévesztik az egyes anyasági ellátásokat, és bár adóköteles ellátásban részesülnek, elmulasztják személyi jövedelemadó bevallási kötelezettségük teljesítését.

Nézzük, mely ellátásokat kell a bevallásban feltüntetni, és melyek számítanak adómentes juttatásnak. Adómentesnek a családok támogatásáról szóló törvényben35 meghatározott gyermekgondozást segítő ellátás, az anyasági támogatás és a gyermeknevelési támogatás minősül.36 Az adómentes jövedelmeket a személyi jövedelemadó bevallásban nem kell szerepeltetni. Ha pedig az adóévben kizárólag adómentes jövedelmet szerez az érintett személy, akkor nem kell bevallást benyújtania.37

Adóköteles anyasági ellátásnak minősül a csecsemőgondozási díj (CSED) és a gyermekgondozási díj (GYED).38 Az adóköteles anyasági ellátásokat fel kell tüntetni az adóbevallásban.

A családi pótlék címén megszerzett bevételből nem kell jövedelmet megállapítani39, így a bevallásban sem kell ezt az ellátást szerepeltetni.

VII. Nyugdíj és a bevallás

A nyugdíj – függetlenül annak összegétől – adómentes juttatás.40 Az, hogy mi minősül a személyi jövedelemadó rendszerében nyugdíjnak, azt az Szja tv. 3. § 23. pontja határozza meg. Eszerint nyugdíjnak minősül például a társadalombiztosítási nyugellátásról szóló törvényben meghatározott saját jogú nyugellátások és hozzátartozói nyugellátások. A nyugdíj jogcímén megszerzett bevételt nem kell a személyi jövedelemadó bevallásban szerepeltetni még akkor sem, ha más adóköteles jövedelem miatt egyébként bevallást kell beadnia az érintettnek.41

VIII. Elhalálozás kapcsán felmerülő adózási kérdések

Amikor valaki meghal, sok intéznivaló hárul a hozzátartozókra, örökösökre. Ilyenkor szokott felmerülni kérdésként, hogy az adóhatóság felé milyen kötelezettségek vannak? Az egyik legfontosabb tudnivaló, hogy az elhalálozás tényét a NAV-hoz be kell jelenteni. Nem kell azonban minden esetben bejelentést tenni. Így például, ha a túlélő házastárs vagy örökös ismerete alapján az elhunytnak nem volt adóköteles jövedelme, vagy adókötelezettség megállapítása, adóvisszaigénylés nem várható az adott esetben, akkor nem kell bejelentést tenni az adó- és vámhatóság felé.

A másik fontos tudnivaló, hogy az elhunyt személy helyett hozzátartozója nem készítheti el bevallását. Ha az adókötelezettség az adózó halála miatt szűnik meg, az adóhatóság az adót határozattal állapítja meg a rendelkezésére álló adatok alapján.42

Az elhunyt magánszemély házastársa, örököse is kérheti az adóhatóságtól az elhunyt soron kívüli adómegállapítását, amennyiben a kérelmező az adó megállapításához szükséges igazolásokat az adóhatóság rendelkezésére bocsátja.43

Először nézzük az elhunyt adójának megállapítására irányuló, majd az örökösök kötelezésére vonatkozó rendelkezéseket.

1. Ha az állami adó- és vámhatóság az elhunyt magánszemély adóügyével összefüggésben adóigazgatási eljárást folytat vagy azt kezdeményez, és ennek során az örökösök személyének az ismerete szükséges, az adóhatóság megkeresésére a hagyatéki leltározásra illetékes önkormányzati jegyző adatot szolgáltat a hagyatéki leltár készítésének tényéről, a hagyatéki eljárást lefolytató közjegyző nevéről és székhelyéről, valamint a rendelkezésére álló hozzátartozói adatokról (név, cím).44 Az adóhatóság a jegyző által megküldött hozzátartozói adatokat nyilvántartásából soron kívül törli, ha az eljárás eredményeként nem állapít meg adót, költségvetési támogatást az elhunyt terhére vagy javára. Az adóhatóság megkeresésére a hagyatéki eljárást lefolytató közjegyző a megkereső adóhatóságot tájékoztatja az örökösökről az azonosításukhoz szükséges természetes személyazonosító adatok és lakcím feltüntetésével, valamint az örökrészük alapján örökölt vagyonról és annak értékéről, vagy tájékoztatást ad a hagyatéki eljárás megszüntetéséről.45 Ha az adókötelezettség a magánszemély halála miatt szűnt meg, az iratokat a vele közös háztartásban élt hozzátartozója, ennek hiányában az örökös köteles az állami vagy az önkormányzati adóhatósághoz továbbítani.46

2. Ha az adózó az esedékes adót nem fizette meg és azt tőle nem lehet behajtani, az adó megfizetésére határozattal kötelezhető – az állam, helyi önkormányzat kivételével – az adózó örököse az örökrésze erejéig, több örökös esetében örökrészük arányában.47

Az adózó halála esetén az adóhatóság az örököst örökrésze arányában külön határozatban kötelezi az adózót terhelő tartozás megfizetésére, illetve rendelkezik az adózót megillető költségvetési támogatás, adó-visszaigénylés, adó-visszatérítés örökös részére örökrésze arányában történő kiutalásáról.48

A tartozást, illetve a költségvetési támogatást, adó-visszaigénylést, adó-visszatérítést a külön határozat jogerőre emelkedésétől számított 30 napon belül kell megfizetni, illetve kiutalni. Az örökös részére kiutalandó összeget az örököst terhelő tartozás összegéig az adóhatóság visszatarthatja. A tartozás megfizetésének elmaradása esetén végrehajtás csak a hagyaték tárgyaira, illetve azok hasznaira terjedhet ki azzal, hogy ha a hagyaték tárgyai vagy annak hasznai már nincsenek az örökös birtokában, a végrehajtás az örökrésze erejéig az örökös egyéb vagyontárgyaira is folytatható.49

Ha az adózó halála esetén más örökös hiányában a hagyaték az államra száll, az adóhatóság külön határozat meghozatala nélkül, hivatalból törli az örökhagyó adószámlájáról az államot mint örököst terhelő tartozást, illetve az államot mint örököst megillető költségvetési támogatást, adó-visszaigénylést, adó-visszatérítést.50

Amennyiben a magánszemély elhalálozott, úgy az állami adóhatóság az adóigazolványt bevonja.51

IX. Az örökség megszerzése

Sokszor merül fel kérdésként, hogy ha valaki örököl valamely hozzátartozójától, akkor hol kell az örökséget bevallásában feltüntetnie? Mivel az örökség megszerzése a magánszemélynél adómentes bevételnek52 minősül, így azt nem kell a személyi jövedelemadó bevallásban szerepeltetni.

Öröklés esetén tehát személyi jövedelemadót nem kell fizetni, azonban az Itv-ben meghatározottak szerint illeték még terhelheti az örököst. Az öröklési illetékkötelezettség az örökhagyó halála napján keletkezik.53

Öröklés esetén az illeték alapja a vagyonszerző által megszerzett vagyon tiszta értéke. A tiszta érték kiszámításánál a megszerzett vagyon forgalmi értékéből le kell vonni a hagyatékot terhelő tartozás értékének egy-egy örökösre eső részét. A hagyatéki terhekhez kell számítani a hagyatéki eljárás során kirendelt gondnok és végrendeleti végrehajtó tiszteletdíját is.54

Az öröklési illeték általános mértéke az egy-egy örökösnek juttatott örökség tiszta értéke után 18%, lakástulajdon öröklése esetén pedig az öröklési illeték mértéke 9 %.55

Az Itv. tartalmaz számos illetékmentességi rendelkezést is. Ezek közül az egyik legfontosabb az, hogy az örökhagyó egyenesági rokona valamint túlélő házastársa által megszerzett örökrész illetékmentes. Egyenes ági rokonok a szülő, a nagyszülő, a dédszülő, illetve a gyermek, az unoka, a dédunoka.56

Mentes az öröklési illeték alól továbbá például az egy örökösnek jutó ingóörökség 300 000 forint forgalmi értéket meg nem haladó része. Az értékhatár megállapításánál a más címen illetékmentes ingóságot, továbbá az örökhagyó gépjárművének, pótkocsijának értékét, ruházatát és a személyes használatra szolgáló szokásos mértékű vagyontárgyait figyelmen kívül kell hagyni.57

1)# A személyi jövedelemadóról szóló 1995. évi CXVII. törvény (továbbiakban: Szja tv.) 1. számú melléklet 4.12.1. pontjának a) alpontja

2)# Szja tv. 1. számú melléklet 4.12.1. pontjának c) alpontja

3) Szja tv. 1. számú melléklet 4.12.4. pontja

4)# Szja tv. 1. számú melléklet 4.12.2. és 4.12.3. pontja

5) Szja tv. 1. számú mellékletének 4.7. pont c) alpontja

6) Szja tv. 1. számú melléklet 4.2. pontja

7) Szja tv. 11. § (3) bekezdés a) pontja

8) A társadalombiztosítási ellátásaira és a magánnyugdíjra jogosultakról, valamint e szolgáltatások fedezetéről szóló 1997. évi LXXX. törvény (továbbiakban: Tbj.)

9) Az egyszerűsített foglalkoztatásról szóló 2010. évi LXXV. törvény (továbbiakban: Efo tv.) 9. § (2) bekezdése szerint mentesített keretösszegnek minősül: az egyszerűsített foglalkoztatás naptári napjainak száma és az adóév első napján hatályos kötelező legkisebb munkabér vagy a garantált bérminimum napibérként meghatározott összegének 130 százalékának szorzata. 2019-ben minimálbér alkalmazása esetében 8918 (6860*1,3) Ft/nap, illetve a garantált bérminimum alkalmazásakor 11661 (8970*1,3) Ft/nap. Ld. a kötelező legkisebb munkabér (minimálbér) és a garantált bérminimum 2019. évi megállapításáról szóló 324/2018. (XII. 30.) Korm. rendelet 2. § (1) és (2) bekezdése.

10) az Efo tv. 9. § (2) bekezdése

11) Szja tv. 1. számú melléklet 4.12.1. pont b) alpontja

12) Tbj. 18. § (1) bekezdése

13) #A szociális hozzájárulási adóról szóló 2018. évi LII. törvény (Szocho tv.) 5. § (1) bekezdés e) pontja

14) Sok hasznos információ található az adóhatóság honlapján (ww.nav.gov.hu) “Magánszemélyek külföldről származó jövedelmének adóztatása és járulékkötelezettsége” elnevezésű 4. számú információs füzetben.

15) a Magyar Köztársaság és a Németországi Szövetségi Köztársaság között a jövedelem- és a vagyonadók területén a kettős adóztatás elkerüléséről és az adóztatás kijátszásának megakadályozásáról szóló, Budapesten, 2011. február 28. napján aláírt Egyezmény kihirdetéséről szóló 2011. évi LXXXIV. törvény

16) a Magyar Köztársaság és Nagy-Britannia és Észak-Írország Egyesült Királysága között a jövedelem- és a tőkenyereség-adók területén a kettős adóztatás elkerüléséről és az adóztatás kijátszásának megakadályozásáról szóló 2011. szeptember 7. napján aláírt Egyezményről szóló 2011. évi CXLIV. törvény

17) Szja tv. 7. § (1) bekezdés m) pontja és a 11. § (1) bekezdés a) pontjának együttes olvasata alapján

18) A kötelező egészségbiztosítás ellátásairól szóló 1997. évi LXXXIII. törvény 80. § (5) bekezdése

19) Az adózás rendjéről szóló 2017. évi CL. törvény (továbbiakban: Art.)

20) Az illetékekről szóló 1990. évi XCIII. törvény (továbbiakban: Itv.) 19. § (1) bekezdése

21) Itv. 26. § (6) bekezdés

22) Itv. 26. § (15) bekezdés

23) Itv. 26. § (1) bekezdés f) pontja

24) Itv. 26. § (1) bek. a) pontja

25) Itv. 26. § (2a) bekezdése

26) Az adóhatóság részletes leírást tett közzé honlapján „Az ingatlanértékesítésből és a vagyoni értékű jog átruházásából származó jövedelmek 2019. évre vonatkozó adókötelezettségének alapvető szabályai” címmel a 9. számú információs füzetben.

27) Szja tv. 3. § 73. pontja

28) Szja tv. 59. §-a

29) Szja tv. 61. § (1) bekezdése

30) Szja tv. 62. § (1) bekezdése

31) Szja tv. 62. § (3) bekezdése

32) Szja tv. 62. § (4) bekezdése

33) Art. 44. §-a

34) A fiatalok életkezdési támogatásáról szóló 2005. évi CLXXIV. törvény 5. § (1)-(2) bekezdései

35) A családok támogatásáról szóló 1998. évi LXXXIV. törvény

36) Szja tv. 1. számú melléklet 1.7. pontja

37) Szja tv. 7. § (1) bekezdés a) pontja és az Szja tv. 11. § (3) bekezdés a) pontja

38) Szja tv. 3. § 15. és 21. pontjai

39) Szja tv. 28. § (19) bekezdése

40) Szja tv. 1. számú melléklet 1.2. pontja

41) Szja tv. 11. § (3) bekezdés a) pontja és a 7. § (1) bek. a) pontja

42) Art. 147. § (1) bekezdése

43) Art. 147. § (2) bekezdése

44) Art. 97. §-a

45) Art. 97. §-a

46) Art. 78. § (6) bekezdése

47) Art. 59. § (1) bekezdés a) pontja

48) Art. 147. § (3) bekezdése

49) Art. 147. § (4) bekezdése

50) Art. 147. § (5) bekezdése

51) a személyazonosító jel helyébe lépő azonosítási módokról és az azonosító kódok használatáról szóló 1996. évi XX. törvény 17. §-a52) Szja tv. 1. számú melléklet 7.1. pontja53) Itv. 3. § (1) bekezdés54) Itv. 13. § (1), (2) bekezdései55) Itv. 12. § (1), (2) bekezdései56) Ptk. 4:96. § (1) bekezdése57) Itv. 16. § (1) bekezdés d) pontja