Gyakran ismételt kérdések a családi kedvezmény bevallásával kapcsolatban

A személyijövedelemadó-bevallás határidejét (2020. május 20.) megelőző időszakban a családi kedvezmény érvényesítésével kapcsolatosan az adózók által feltett kérdések nagy része a kedvezmény közös érvényesítésére, a magzatra és a felváltva gondozott gyermekre tekintettel érvényesíthető családi kedvezményre, valamint a jogosultság témakörére irányul a különböző élethelyzetek alapján.

A magánszemély elektronikus azonosítást követően a 19SZJA webes felületén tekintheti meg az adóhatóság által készített adóbevallási tervezetet. Ha a magánszemély adóelőleg-nyilatkozatot adott le kifizetője (munkáltatója) részére, akkor az adóbevallási tervezet az év közben érvényesített családi kedvezményt tartalmazza.

Előfordulhat, hogy a magánszemély által év közben érvényesített családi kedvezmény összege eltér a jogosultsága alapján érvényesíthető összegtől, ennek korrigálására a magánszemélynek az adóbevallásában lehetősége van. Ilyen eset lehet például, ha év közben a magzatra tekintettel nem érvényesítettek családi kedvezményt, hanem csak a már meglévő gyermekekre, vagy ha év közben a szülők elváltak és a gyermek elhelyezésére tekintettel nem módosították az adóelőleg-nyilatkozatukat, vagy ha szülők úgy döntenek, hogy más összegben vennék egymás között igénybe a családi kedvezményt egy másik kedvezmény igénybevétele miatt (pl. személyi kedvezmény).

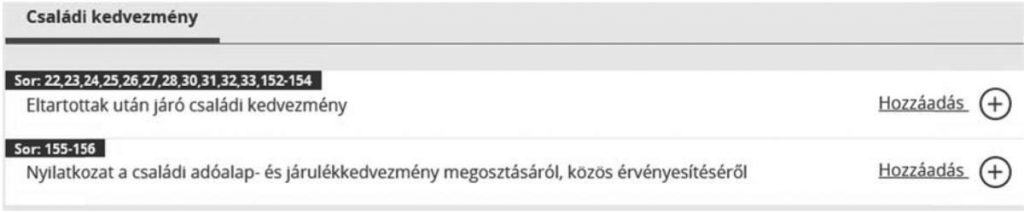

Ha év közben a magánszemély nem érvényesített családi kedvezményt az adóelőleggel szemben, akkor azt a bevallási tervezet nem fogja tartalmazni. Ebben az esetben a magánszemélynek szükséges a bevallását a családi kedvezmény érvényesítéséhez szükséges adatokkal feltölteni. A webes felületen történő bejelentkezést követően a „gyakori mezők” elnevezés alatt megtalálható a „családi kedvezmény” csempe, melynek kiválasztásával elérhetővé válnak a családi kedvezmény érvényesítéséhez szükséges sorok, ezek hozzáadásával kitölthető a bevallás családi kedvezményre vonatkozó része is.

1. Családi kedvezményre való jogosultság

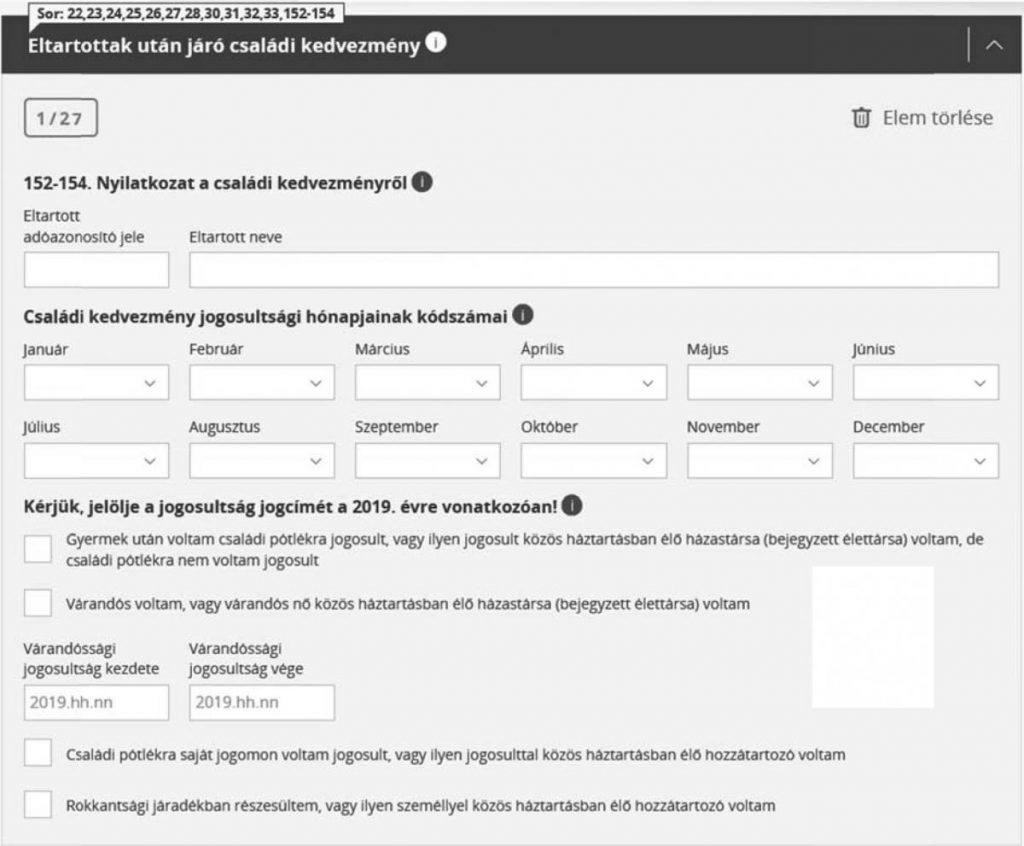

A családi kedvezmény érvényesítésének feltétele, hogy a magánszemély a bevallásában nyilatkozzon a családi kedvezményre való jogosultsága jogcíméről, az eltartottak (gyermekek) adóazonosító jeléről, továbbá arról, hogy az eltartottak az adóév mely hónapjaiban minősültek eltartottnak, kedvezményezett eltartottnak. Magzat esetében az adóazonosító jel feltüntetése nem szükséges a családi kedvezmény érvényesítése szempontjából, tekintettel arra, hogy a magzat adóazonosító jellel nem rendelkezhet. [Szja tv.1 29/B. § (2) bekezdés]

1 A személyi jövedelemadóról szóló 1995. évi CXVII. törvény

A bevallás kitöltése során a családi kedvezményre való jogosultságot havi szinten szükséges megállapítani, tekintettel arra, hogy a családi kedvezmény mértéke a jogosultsági hónapok számától, illetve az eltartottak, kedvezményezett eltartottak számától függ. A bevallás kitöltésének szempontjából az eltartottak 4 fajta kód alapján különböztethetők meg:

1. A kedvezményezett eltartott, aki után családi pótlék jár (ideértve a családi pótlékra saját jogán jogosult, valamint a rokkantsági járadékban részesülő magánszemélyt, illetve a magzatot a várandósság időszakában).

2. Az eltartott, aki a családi pótlék összegének megállapításánál figyelembe vehető, de utána családi pótlékot nem folyósítanak, vagy aki figyelembe vehető lenne, akkor is, ha a kedvezményezett eltartott után nem családi pótlékot állapítanak meg, családi pótlékot nem állapítanak meg, vagy a családi pótlék összegét a gyermekek száma nem befolyásolja.

3. A felváltva gondozott gyermek, akit jogerős bírósági döntés, egyezség, közös nyilatkozat alapján a szülők időszakonként felváltva gondoznak, és a szülői felügyeleti jog mindkét szülő esetében fennáll, ezért a szülők a családi pótlékra – közös kérelmükre, 50-50%-kos arányban – jogosultak (a gyermek mindkét szülő és a szülő házastársa szempontjából is kedvezményezett eltartottnak minősül).

4. A kedvezménybe már nem beszámítható eltartott. Ilyen eset lehet, például ha a korábban 2. kódú eltartott befejezi tanulmányait, és a továbbiakban már nem minősül eltartottnak a családi kedvezmény érvényesítése szempontjából.

Családi kedvezmény érvényesítésére jogosult:

• Az a magánszemély, aki a családok támogatásáról szóló törvény szerint gyermekre tekintettel családi pótlékra jogosult, továbbá a jogosulttal közös háztartásban élő, családi pótlékra nem jogosult házastársa (ilyennek minősül a nevelőszülő házastársa). Itt fontos megjegyezni, hogy családi pótlékra jogosult lehet az is, akinek nem folyósítanak családi pótlékot, például ha egy gyermekre tekintettel az édesanya kapja a családi pótlékot, akkor a gyermek édesapja is jogosult a családi pótlékra (így a családi kedvezmény érvényesítésére is) függetlenül attól, hogy a családi pótlékot nem az édesapa részére folyósítják, még akkor is, ha az anya és az apa csak élettársi kapcsolatban élnek. A családi kedvezmény érvényesítése szempontjából mindig a családi pótlékra való jogosultságot szükséges vizsgálni. Az Szja tv. 29/A. § (3) bekezdés a) pontja szerint nem minősül jogosultnak az a magánszemély, aki a családi pótlékot az alábbiakra tekintettel kapja:

– gyermekotthon vezetőjeként a gyermekotthonban nevelt gyermekre (személyre) tekintettel,

– szociális intézmény vezetőjeként a szociális intézményben elhelyezett gyermekre (személyre) tekintettel,

– javítóintézet igazgatójaként, illetve büntetés-végrehajtási intézet parancsnokaként a javítóintézetben nevelt vagy büntetés-végrehajtási intézetben lévő, és gyermekvédelmi gondoskodás alatt álló gyermekre (személyre) tekintettel.

A családok támogatásról szóló 1998. évi LXXXIV törvény (a továbbiakban: Cst.) 7. § (1) bekezdés a) pontja szerint családi pótlékra jogosult:

– a vér szerinti vagy örökbe fogadó szülő,

– a szülővel együtt élő házastárs (bejegyzett élettárs),

– az a személy, aki a saját háztartásában nevelt gyermeket örökbe kívánja fogadni és az erre irányuló eljárás már folyamatban van,

– a szülővel együtt élő élettárs, ha az ellátással érintett gyermekkel életvitelszerűen együtt él és legalább egy éve szerepel az Élettársi Nyilatkozatok Nyilvántartásában, vagy

– a szülővel fennálló élettársi kapcsolatát az ellátás megállapítására irányuló kérelmet legalább egy évvel megelőzően kiállított közokirattal igazolja.

• A várandós nő és a vele közös háztartásban élő házastársa (bejegyzett élettársa). Várandós nő esetében a családi kedvezményt az élettárs a magzatra tekintettel akkor sem érvényesítheti, ha ő a vér szerinti apa. A gyermek születését követően már az apa (élettárs) is jogosult lesz családi kedvezmény érvényesítésre, azonban a várandósság alatt csak a kismama érvényesíthet családi kedvezményt. A kismamának az éves bevallásában lehetősége van a magzatra tekintettel érvényesíthető családi kedvezményét megosztania az élettárásával. A magzat a várandósság időszakában a fogantatásának 91. napjától megszületéséig minősül kedvezményezett eltartottnak. Az első jogosultsági hónapnak minősül az a hónap, amelyben a várandósság orvosi igazolása alapján a 91. napot eléri. Tehát ha az orvosi igazolás alapján bizonyítható, hogy a kismama például 2019. május 20-án a második trimeszterbe lépett, akkor ő már május hónapban jogosult a családi kedvezmény érvényesítésére, mindaddig, amíg a gyermek meg nem születik. A gyermek születésének hónapjában is jogosult lesz a családi kedvezmény érvényesítésére, de akkor a jogosultság már az előző pontban említett családi pótlékra való jogosultságon alapul. Az orvosi igazolást nem kell az adóhatóság részére megküldeni, azonban azt egy esetleges ellenőrzés során kérheti az adóhatóság, ezért az igazolást célszerű elévülési időig megőrizni. [Szja tv. 29/B. § (4) bekezdés]

• Családi pótlékra saját jogán jogosult gyermek (személy), vagy a vele közös háztartásban élő hozzátartozó. Hozzátartozónak minősül ebben az esetben a gyermek szüleinek hozzátartozója is, például nagyszülő, nagynéni, nagybácsi. ebben az esetben az érintettek döntése alapján csak egy magánszemély jogosult a kedvezmény érvényesítésére (vagy a családi pótlékra saját jogán jogosult gyermek, vagy a hozzátartozója).

• Rokkantsági járadékban részesülő magánszemély, vagy a vele közös háztartásban élő hozzátartozói (ideértve a gyermek szüleinek hozzátartozóit is) közül egy – a döntésük szerinti – minősül jogosultnak. [Szja tv. 29/A. § (3) bekezdés d) pont]A családi pótlékra saját jogán jogosult gyermek, illetve a rokkantsági járadékban részesülő magánszemély esetében, ha rájuk vonatkozóan év közben adóelőleg formájában érvényesítettek családi kedvezményt, akkor a bevallásban is ugyanaz a magánszemély érvényesítheti a kedvezményt. Ettől eltérni egy adóéven belül nem lehet.

2. Családi kedvezmény összege

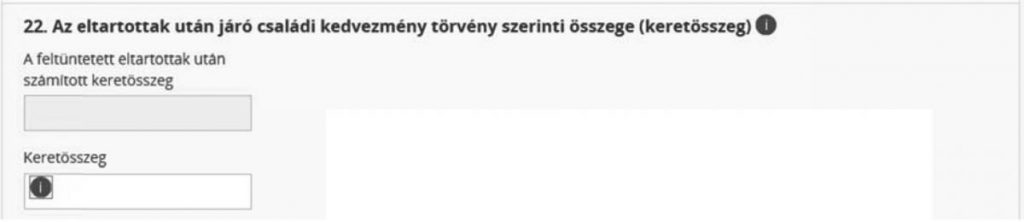

A webes bevalláskitöltő felület automatikusan kiszámolja az érvényesíthető családi kedvezmény keretösszegét a korábban megadott adatok alapján.

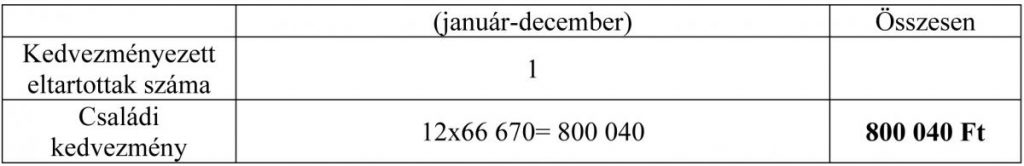

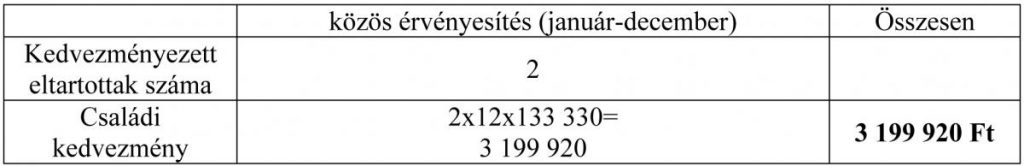

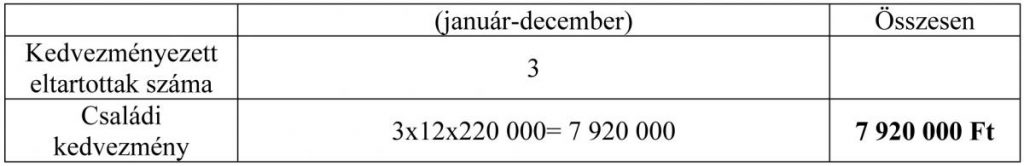

A családi kedvezmény éves érvényesíthető összege (keretösszeg) az eltartottak lélekszámától függően a kedvezményezett eltartottak számának és a jogosultsági hónapoknak szorzata. Az eltartottak számától függően a kedvezményezett eltartottak után érvényesíthető családi kedvezmény összege:

• egy eltartott esetén 66 670 forint,

• kettő eltartott esetén 133 330 forint,

• három és minden további eltartott esetén 220 000 forint.

Felváltva gondozott gyermek esetében a családi kedvezmény érvényesíthető összege a gyermeket felváltva gondozó szülők között 50-50 százalékban oszlik meg. Ha például az édesanya és az édesapa elválnak, és döntésüknek megfelelően gyermeküket felváltva gondozzák, és ezért a családi pótlékra is 50-50 százalékban jogosultak, akkor a családi kedvezmény keretösszegét is 50-50 százalékos arányban érvényesíthetik. Az Szja tv. 29/B. § (1e) bekezdése csak az 50-50 százalékos arányra biztosít lehetőséget, ezáltal nincs lehetőség arra, hogy a gyermeket felváltva gondozó szülők a családi kedvezményt például 70-30 százalékos arányban vegyék igénybe, még akkor sem, ha a szülők úgy állapodnak meg, hogy a felváltva gondozás 70-30 százalékos arányban valósul meg (például két hetet tölt a gyermek az anyánál majd azt követően 1 hetet az apánál). Ha a felek döntése alapján a felváltva gondozás ténye mellett csak az egyik szülő kapja a családi pótlék 100 %-át, akkor a családi kedvezmény érvényesítésének joga azt a szülőt illeti meg, aki a családi pótlék egészét kapja, ez esetben nincs lehetőség a kedvező szabály alkalmazására.

A fentiek szerint kiszámított családi kedvezmény összege a kedvezmény érvényesítésére jogosult magánszemély összevont adóalapját csökkenti. A családi kedvezményt kizárólag az Szja tv. szerint adózó magánszemély érvényesítheti, és azt is csak bizonyos jövedelmek terhére:

• nem önálló tevékenységből származó jövedelem (jellemzően munkaviszony)

,• önálló tevékenységből származó jövedelem (pl. megbízás, ingatlan bérbeadás, ingó- és ingatlanok üzletszerű értékesítése),

• egyéb jövedelem (minden olyan bevétel, amely nem tartozik a külön adózó, az önálló és nem önálló jövedelmek körébe. Külön adózó jövedelem például az Szja tv. szerinti egyéni vállalkozó jövedelme, az ingó- és ingatlan vagyonátruházásból származó jövedelem, a tőkejövedelmek),

• az Szja tv. 50. §-a szerinti átalányadózást választó egyéni vállalkozói-, mezőgazdasági bevételből az átalányban megállapított jövedelem. Az egyéni vállalkozó önálló tevékenységéből származó (összevont adóalapba tartozó) jövedelmének a vállalkozói bevételből a személyes munkavégzés címén vállalkozói költségként elszámolt vállalkozói kivét, vagy az átalányköltség levonásával megállapított összeg minősül.

A katás egyéni vállalkozó családi kedvezményt nem érvényesíthet, tekintettel arra, hogy a családi kedvezményt érvényesíteni az Szja tv. szerinti összevont adóalapba tarozó jövedelmek után lehet. A katás egyéni vállalkozó a Katv.2 hatálya alá tartozik. Azonban előfordulhat az az eset, hogy a katás egyéni vállalkozó magánszemélyként ingatlant ad bérbe. Az ingatlan bérbeadásból származó jövedelem terhére érvényesíthet családi kedvezményt, tekintettel arra, hogy ez a jövedelem a magánszemély olyan bevételét képezi, ami nem a katás tevékenységével függ össze, így az az Szja tv. szerinti önálló tevékenységből származó jövedelemnek minősül.

2 A kisadózó vállalkozások tételes adójáról és a kisvállalati adóról szóló 2012. évi CXLVII. törvény

Ha egy adott hónapban a jogosultság fennáll, akkor ezt nem befolyásolja, ha a magánszemély az adott hónapban nem szerez összevonás alá eső jövedelmet. Ha például egy magánszemély csak az év második felében kap az Szja tv. szerint összevont adóalapba tartozó jövedelmet, akkor az éves bevallásában az összevont adóalapja erejéig érvényesítheti a családi kedvezményt egész évre (12 hó), feltéve, hogy a családi pótlékra való jogosultsága egész évben fenn állt.

3. Megosztás, közös érvényesítés

A legtöbb adózói kérdés a közös érvényesítés témakörét érinti. Közös érvényesítés akkor lehetséges, ha egy kedvezményezett eltartott után többen is jogosultak családi kedvezményre. Ilyen eset például, ha a házastársak közül csak a feleség kéri a családi kedvezmény teljes összegének érvényesítését. Ebben az esetben az édesanya nem egyedül érvényesíti a kedvezményt annak ellenére sem, hogy a kedvezmény 100 %-át ő veszi igénybe. Fontos megjegyezni, hogy a családi kedvezmény egyedül történő érvényesítése abban az esetben lehetséges, ha a családi pótlékra csak egy magánszemély jogosult, például, ha a szülő a gyermekét egyedül neveli.

Közös érvényesítésnek minősül az is, ha egy pár élettársi kapcsolatban neveli közös gyermekét, mert ebben az esetben is mind a két fél (az anya is és az apa is) jogosult a családi pótlékra, ezáltal a családi kedvezmény érvényesítésére is, ezért szükséges a bevallásukban a közös érvényesítést jelölniük. Magzat esetében közös érvényesítés csak akkor lehetséges, ha házastársi kapcsolat áll fent a kismama és az apuka között.

Közös érvényesítés esetében az is előfordulhat, hogy egy gyermek tekintetében 4 magánszemély is jogosult családi pótlékra. Például, ha a gyermek szülei elválnak, és a továbbiakban a gyermeket egyenlő időszakonként felváltva gondozzák (és ezért a családi pótlékra 50 %-ban jogosultak) majd ezt követően mindkét fél újabb házasságot köt, akkor a gyermek szüleinek házastársai is jogosulttá válnak a családi kedvezmény érvényesítésére. Ebben az esetben a családi kedvezmény közös érvényesítése kizárólag a házastársak között történhet. A volt házastársak között a családi kedvezmény közös érvényesítésére nincs lehetőség, mindkét fél az őt megillető családi kedvezményt csak a jelenlegi házastársával érvényesítheti közösen.

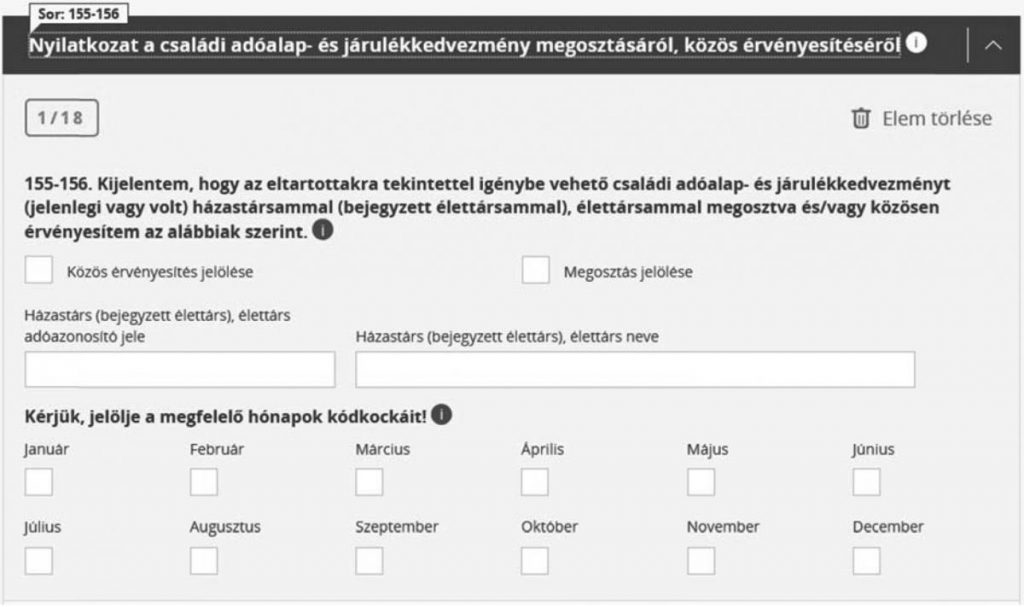

A családi kedvezmény közös érvényesítéséről, megosztásáról a bevallásban nyilatkozni kell. A nyilatkozatban fel kell tüntetni a házastárs (bejegyzett élettárs), élettárs adóazonosító jelét, továbbá azokat a hónapokat kell megjelölni, amelyeket a közös érvényesítés/megosztás érint.

A családi kedvezmény megosztására abban az esetben kerülhet sor, ha az adott jogosultsági hónap után járó családi kedvezményre csak egy magánszemély jogosult. Ilyenkor a jogosult az őt megillető családi kedvezményt adóbevallásában megoszthatja a vele közös háztartásban élő, jogosultnak nem minősülő házastársával, élettársával, ideértve azt az esetet is, ha a családi kedvezményt a jogosult egyáltalán nem tudja érvényesíteni. Például, ha egy édesanya egész évben nem rendelkezett adóköteles jövedelemmel, mert háztartásbeliként otthon maradt, hogy nevelje gyermekét, és az élettársa (aki nem a gyermek apja) munkaviszonyban dolgozik, akkor az édesanya családi kedvezményét megoszthatja az élettársával. Az élettárs a bevallásában nyilatkozik a megosztásról, az édesanyának pedig nem szükséges bevallást benyújtania tekintettel arra, hogy az adóév során nem szerzett adóköteles jövedelmet.

Az Szja tv. nem írja elő, hogy mivel kell igazolni a közös háztartás meglétét. A közös háztartás az együtt élő személyek érzelmi és gazdasági életközösségét jelenti, ebből következően a közös háztartásban élőknek ténylegesen együtt kell lakniuk. A családi kedvezmény érvényesítésének nem az a feltétele, hogy közös lakcímre legyenek bejelentve, hanem az, hogy életközösségben, közös háztartásban éljenek. Erre vonatkozóan egy esetleges ellenőrzés során elfogadható a felek nyilatkozata is, amennyiben a lakcímkártyájuk nem azonos címre szól. A közös háztartásban élés feltételének a bevallás benyújtásakor kell teljesülnie. A családi kedvezmény megosztására nincs lehetőség abban az esetben, ha a családi kedvezményre jogosult fél a gyermek után a családi pótlékot egyedülállóként veszi igénybe. Ez alól kivétel, ha a jogosult a Cst. 12. § (3) bekezdése alapján jogosult a családi pótlékra. A családi kedvezményét megoszthatja élettársával az a magánszemély, aki az egyedülállók családi pótlékát az alábbi jogosultsági jogcímeken veszi igénybe:

• köznevelési intézmény tanulója, felsőoktatási intézmény első oklevelet szerző hallgatója és jövedelme nincs,

• vakok személyi járadékában vagy fogyatékossági támogatásban részesül,

• megváltozott munkaképességű személyek ellátásában részesül és egyéb jövedelme nincs,

• nyugellátásban, korhatár előtti ellátásban, szolgálati járandóságban, táncművészeti életjáradékban vagy átmeneti bányászjáradékban részesül, feltéve, ha nyugdíjának, ellátásának összege nem haladja meg az öregségi nyugdíj mindenkori legkisebb összegét, és egyéb jövedelme nincs,

• időskorúak járadékában, rokkantsági járadékban, hadigondozási járadékban részesül, és egyéb jövedelme nincs, illetve az aktív korúak ellátására való jogosultságát megállapították,

• a reá irányadó öregségi nyugdíjkorhatárt betöltötte, és jövedelme nincs.

4. Példák – családi kedvezmény összegének meghatározása

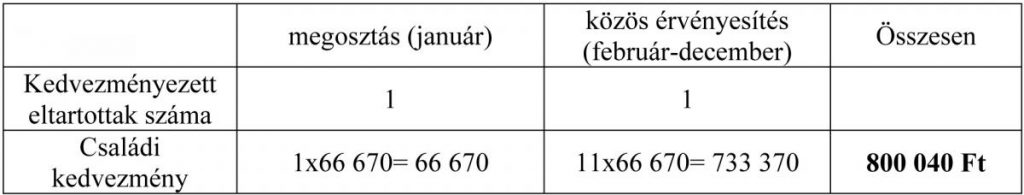

4.1. 2019. februárjában élettársi kapcsolatba született egy gyermek.

Az édesanya családi kedvezményt nem tudott érvényesíteni, mert nem volt összevont adóalapba tartozó jövedelme. A családi kedvezményt az édesapa az éves bevallásában szeretné érvényesíteni.Az édesapa január hónapban a magzat után családi kedvezményt csak megosztással, az adóbevallásban vehet igénybe, tekintettel arra, hogy az édesanyával nem házastársak. A gyermek születésétől (februártól) az édesapa is jogosulttá válik a családi kedvezmény érvényesítésére, így közös érvényesítés jelölése mellett a családi kedvezmény egészét érvényesítheti.

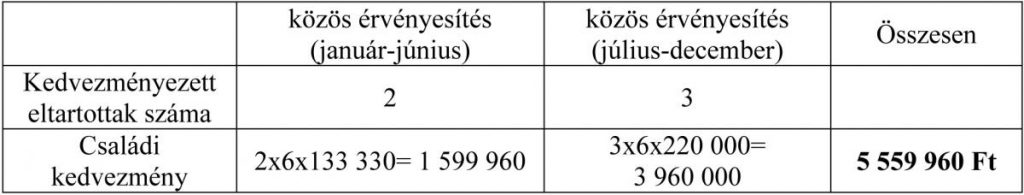

4.2. Házastársak harmadik gyermeküket várják. A kismama július hónapban tölti be várandósságának 91. napját. A családi kedvezmény egészét az édesapa kívánja igénybe venni.Ebben az esetben az édesapa a magzatra tekintettel már a gyermek születését megelőzően is érvényesíthet családi kedvezményt, tekintettel arra, hogy házastársa a kismamának.

4.3. Három gyermekes családban az ikrek 2019 júniusában fejezték be a középiskolai tanulmányaikat. Az ikrek közül az egyik július 1-től munkaviszonyban dolgozik, a másik pedig főiskolára megy szeptembertől. A harmadik gyermek 12 éves.

A családi kedvezmény érvényesítése a családi pótlékra jogosultságtól függ. A Cst. szerint a családi pótlék (azaz iskoláskorúnál az iskoláztatási támogatás) a tankötelezettség teljes időtartamára jár (16. életév betöltése), illetve addig, amíg a gyermek köznevelési intézményben tanul, de legfeljebb annak a tanévnek végéig, amikor betölti a 20. – sajátos nevelési igényű gyermek esetén a 23. – életévét.

Köznevelési intézménynek minősül az óvoda, az általános iskola, a gimnázium, a szakgimnázium, a szakközépiskola, a szakiskola, a készségfejlesztő iskola, az alapfokú művészeti iskola, a kiegészítő nemzetiségi nyelvoktató iskola, a gyógypedagógiai, a konduktív pedagógiai nevelési-oktatási intézmény, a kollégium, a pedagógiai szakszolgálati intézmény, és a pedagógiai-szakmai szolgáltatást nyújtó intézmény. Érettségit követően a családi pótlékot a tanév végéig folyósítják.A családi kedvezmény igénybevétele során az eltartotti létszámba beleszámít az a gyermek is, aki a szülő háztartásában él és felsőoktatási intézményben, első felsőfokú szakképzésben, első alapképzésben, első mesterképzésben vagy első egységes osztatlan képzésben vesz részt, továbbá rendszeres jövedelemmel nem rendelkezik.

4.4. Rokkantsági járadékban részesülő anyának van egy közös gyermeke élettársával. Májusban összeházasodnak, a családi kedvezményt az apa veszi igénybe.

A rokkantsági járadékban részesülő anya saját maga vonatkozásában is érvényesíthet családi kedvezményt, illetve lehetősége van arra, hogy a rá vonatkozó családi kedvezményt döntése szerint a vele közös háztartásban élő hozzátartozójával megoszthatja.

A Polgári Törvénykönyv szerint hozzátartozónak minősül a közeli hozzátartozó, az élettárs, az egyeneságbeli rokon házastársa, a házastárs egyeneságbeli rokona és testvére, és a testvér házastársa. Közeli hozzátartozó a házastárs, az egyeneságbeli rokon, az örökbefogadott, a mostoha- és a nevelt gyermek, az örökbefogadó-, a mostoha- és a nevelőszülő és a testvér. Ezek szerint az apa érvényesíthet családi kedvezményt mind a gyermeke mind az saját jogán jogosult édesanya (az élettársa, majd májustól házastársa) tekintetében.

4.5. Egyedülálló kétgyermekes édesanya saját háztartásában neveli húgát (17 éves), aki jelenleg gimnáziumban tanul. Az édesanya húga a családi pótlékra saját jogán jogosult. A családi kedvezményt a húga után döntésük szerint az édesanya veszi igénybe.

Saját jogán családi pótlékra az jogosult aki, köznevelési intézményben tanulmányokat folytat, a tankötelezettsége megszűnt, és

• mindkét szülője elhunyt,

• a vele egy háztartásban élő hajadon, nőtlen, elvált, vagy házastársától különélő szülője elhunyt,

• kikerült a nevelésbe vétel alól,

• a gyámsága nagykorúvá válása miatt szűnt meg,

• a vér szerinti, örökbe fogadó szülőjével, nevelőszülővel, gyámmal nem él egy háztartásban,

• a gyámhivatal szülői ház elhagyását engedélyező határozata szerint az iskoláztatási támogatást a nagykorúvá válása előtt is részére folyósították.

Az édesanya által érvényesíthető családi kedvezmény kedvezményezett eltartotti létszámba a húga is beleszámít.

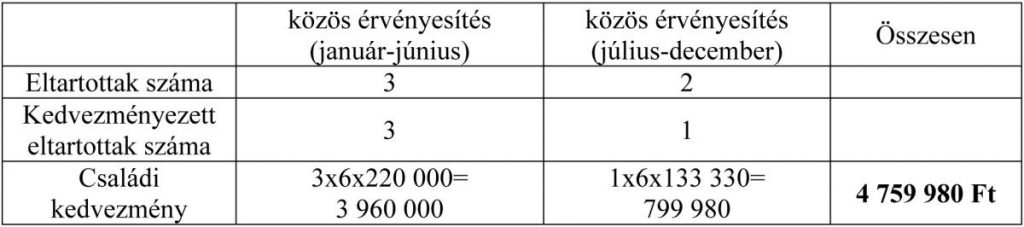

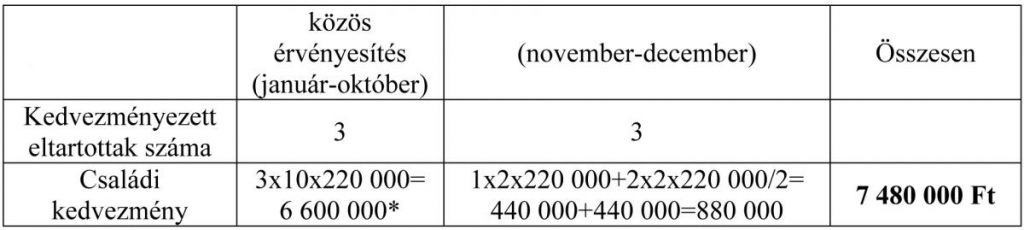

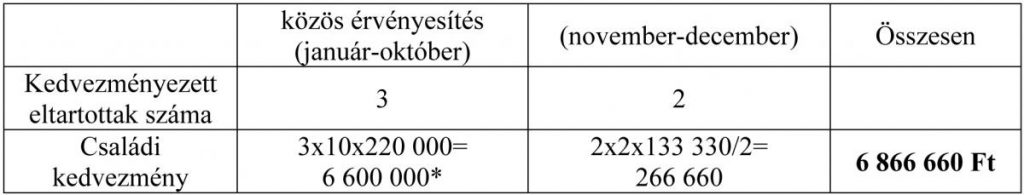

4.6. Az édesanya előző házasságából származó gyermeket közösen neveli férjével (a gyermek után 100 %-ban az édesanya és jelenlegi férje jogosult a családi pótlékra tekintettel arra, hogy házastársak). Született két közös gyermekük, így összesen három gyermeket nevelnek közösen. Októberben elválnak, a közös gyermekeket egyenlő időszakonként felváltva gondozzák, az anya előző házasságából származó gyermeket pedig kizárólag az anya neveli (100 %-os családi pótlék).A családi kedvezmény érvényesítése a családi pótlékra való jogosultságon alapul. A Cst. rendelkezései alapján, ha a szülők időszakonként felváltva gondozzák gyermeküket és a szülői felügyeleti jog mindkét szülő esetében fennáll, a családi pótlékra – közös kérelmükre, 50-50%-os arányban – mindkét szülő jogosult.

A tényállás alapján novembertől 50-50%-os arányban érvényesíthetik a családi kedvezményt közös gyermekeik vonatkozásában.

Édesanya

Édesapa

*Az édesanya és az édesapa ezt az összeget együttesen érvényesíthetik, döntésüknek megfelelő arányban.

4.7. Gyermeküket közösen nevelő házastársak januárban elválnak. Úgy állapodnak meg, hogy gyermeküket a továbbiakban egyenlő időszakonként felváltva gondozzák. Az édesapa májusban ismét megnősül, a feleségnek szintén van egy felváltva gondozott gyermeke. A családi kedvezményt a férj érvényesíti. Az édesanya májusban élettársi kapcsolatot létesít, az élettársnak szintén van egy felváltva gondozott gyermeke. A családi kedvezményt az édesanya érvényesíti az élettársa esetében az éves bevallásban (megosztással).

A megosztás és a közös érvényesítés közötti különbséget ez a példa szemlélteti a legjobban a családi kedvezmény keretösszege tekintetében. Megosztás esetében, csak az egyik fél által érvényesíthető családi kedvezmény összegét veheti igénybe a másik fél, úgy hogy közben az eltartotti lélekszám nem változik a kedvezmény érvényesítése szempontjából.

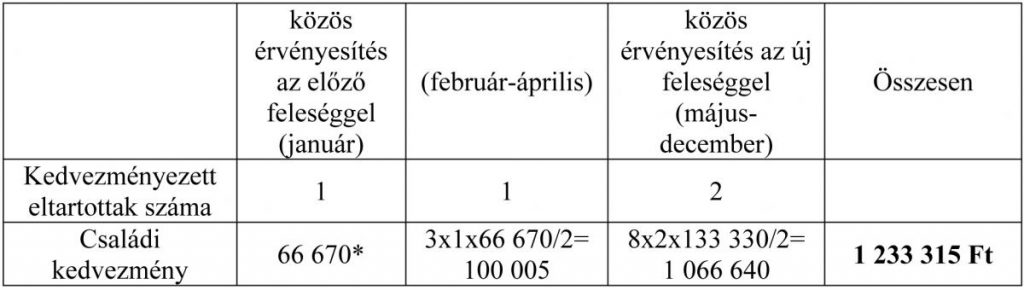

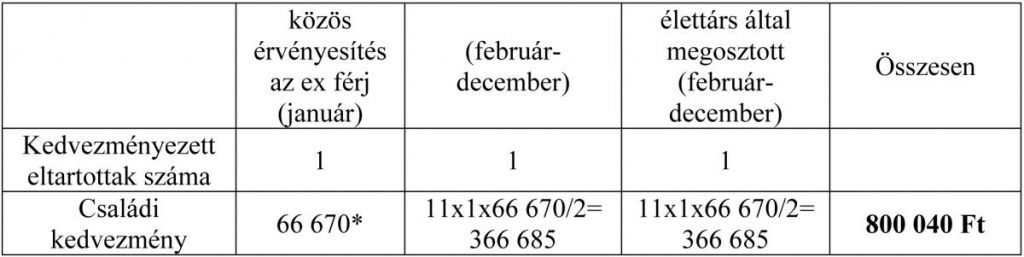

Édesapa:

Édesanya:

* Az édesanya és az édesapa ezt az összeget együttesen érvényesíthetik, döntésüknek megfelelő arányban.

4.8. Gyermekét egyedül nevelő apa májustól katás egyéni vállalkozó, előtte munkaviszonyban dolgozott.

A családi pótlékra 100 %-ban ő jogosult.A családi pótlékra jogosultságtól függ a családi kedvezmény érvényesítésének lehetősége. Az apa egész évben jogosult gyermeke tekintetében családi pótlékra, ezért az összevont adóalapja erejéig érvényesíthet családi kedvezményt.