Amit a NÉTAK-ról tudni érdemes

2021-től a személyi jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja törvény) alapján érvényesíthető kedvezmények szabályai az előző évhez képest kis mértékben változtak, ugyanakkor a 2020-tól bevezetett négy vagy több gyermeket nevelő anyák kedvezménye (a továbbiakban: NÉTAK) miatt az szja bevallás felépítése módosult.

A következőkben megismerkedhetünk a NÉTAK szabályaival és gyakorlati példák segítségével bemutatásra kerülnek a bevallásával kapcsolatos teendők.

Az szja kedvezményekre vonatkozó általános szabály, hogy az összevont adóalapot és annak adóját csökkentik. 2020-as szja bevallásban igénybe vehető kedvezmények érvényesítési sorrendje a következők:

- NÉTAK,

- első házasok kedvezménye,

- családi kedvezmény,

- és a személyi kedvezmény.

A felsorolt kedvezmények közül a személyi kedvezményt lehet adókedvezményként igénybe venni a 2020-as bevallásban. Azonban 2021-től ez a kedvezmény is adóalap kedvezményként érvényesíthető, így az idei évtől az érvényesítés sorrendje a következők szerint módosult:

- NÉTAK,

- személyi kedvezmény,

- első házasok kedvezménye és

- családi kedvezmény.

A kedvezményekre vonatkozó közös szabály, hogy ezek év közben az adóelőleg megállapítása során és év végén a bevallásban is érvényesíthetők. Ha a magánszemélynek nincs elegendő, az összevont adóalapba tartozó jövedelme a kedvezmény érvényesítéséhez, akkor az más – például tőkejövedelemből, ingatlan értékesítésből származó – jövedelemre nem alkalmazható.

Miután ezek a kedvezmények az Szja törvény alapján érvényesíthetők, ezért a katás egyéni vállalkozó nem veheti igénybe a vállalkozói jövedelmére. Természetesen, ha van más az összevont adóalapba tartozó (például bér-) jövedelme, akkor arra tekintettel már csökkentheti az adóalapját, adóját.

A NÉTAK-ot az arra jogosult az összevont adóalapba tartozó meghatározott jövedelmekre veheti igénybe minden jogosultsági hónapban, összeghatár nélkül, minden más kedvezményt megelőzően. Ebben az esetben a kedvezmény megosztására, közös érvényesítésére nincs lehetőség!

1. Ki veheti igénybe a NÉTAK-ot?

A NÉTAK-ról az Szja törvény 29/D. §-a rendelkezik. A kedvezményt a négy vagy több gyermeket nevelő anya (a továbbiakban: nétak-os anya) veheti igénybe.

Nétak-os anya az a nő, aki vér szerinti vagy örökbefogadó szülőként az általa nevelt gyermekre tekintettel

a) családi pótlékra jogosult, vagy

b) családi pótlékra már nem jogosult, de jogosultsága legalább 12 éven keresztül fennállt,

c) a családi pótlékra való jogosultság a gyermek halála miatt szűnt meg.

és az a)-c) pontban említett gyermekek száma a négy főt eléri.

Mint látható, a gyermekek a nétak-os anyát ideiglenesen vagy véglegesen jogosítják a kedvezmény igénybevételére.

Ha a családi pótlékra való jogosultság alapján vehető figyelembe a gyermek és ez a jogosultság nem érte még el a 12 évet, akkor beszélhetünk ideiglenes jogosultságról.

Ennek szemléltetését szolgálja a következő példa:

A négygyermekes szülők elválnak és a 8 éves fiuk az apánál marad. Ekkor az édesanya már nem veheti a továbbiakban figyelembe a NÉTAK szempontjából, hiszen az apával élő gyermek után nem jogosult családi pótlékra. Abban az esetben viszont, ha a12 éves kislányuk költözik az édesapjához, akkor őt az édesanya a továbbiakban is figyelembe veheti NÉTAK-ra jogosító gyermekként, hiszen 12 éven át jogosult volt utána családi pótlékra.

A jogosult csak olyan nő lehet, aki vérszerinti, vagy örökbefogadó szülő. Ez azt jelenti, hogy ha ez a feltétel nem teljesül, akkor a gyermek akkor sem vehető figyelembe a NÉTAK szempontjából, ha egyébként az anya családi pótlékra jogosult utána.

Például, a családban négy gyermeket nevelnek, akik közül egy az apa, kettő az anya előző házasságából érkezett és egy közös. Ebben az esetben az apa gyermeke NÉTAK tekintetében nem vehető figyelembe. De, ha az anya örökbe fogadja ezt a gyermeket is, akkor már a jogszabályi feltételek teljesülnek és az édesanya nétak-os anyaként érvényesítheti a kedvezményt.

Miután a jogszabály a családi pótlékra való jogosultságot írja elő, ezért a NÉTAK tekintetében figyelembe vehető az a felváltva gondozott gyermek is, aki után az anya 50 százalékban jogosult a családi pótlékra.

A NÉTAK-ra jogosító gyermekek esetében a feltételek vizsgálatakor azt kell nézni, hogy az a), vagy b), vagy c) pontok valamelyikének megfeleljen a gyermek és a feltételeknek megfelelő gyermekek száma legalább a négy főt elérje. Nem befolyásolja a jogosultságot, hogy az egyik gyermek csak az a), a másik a b), a harmadik az a) és b), a negyedik pedig a c) pont alapján vehető figyelembe.

2. Mely hónapokra vehető igénybe a NÉTAK?

A NÉTAK-ra való jogosultság a teljes hónapra vonatkozik, azaz ha az anya egy adott hónapban akár csak egy napig is nétak-os anyának minősül, akkor ebben a hónapban megszerzett, a NÉTAK alapját képező teljes jövedelmére érvényesítheti a kedvezményt.

Például, ha az anya megszülte 2020. május 31-én a negyedik gyermekét, akkor ő a teljes május hónapra érvényesítheti a kedvezményt.

Tekintettel arra, hogy a NÉTAK 2020. január 1-től lépett hatályba, ezért azt első ízben 2020 január hónapra lehetett érvényesíteni.

Ezt követően a magánszemély abban a hónapban érvényesítheti először a NÉTAK-ot, amely hónapban először minősül nétak-os anyának.

A kedvezményt abban a hónapban lehet utoljára érvényesíteni, amelyben a magánszemély utoljára minősül nétak-os édesanyának.

Például a szülők közösen nevelik három közös gyermeküket. Ebben a családban az édesanya nem minősül nétak-os anyának.

Ha például 2013. március 20-án örökbe fogadtak egy

10 éves kislányt, akkor az anya 2020. január 1-től nétak-os anyának minősül.

Azonban, ha a nagylány 2021-ben leérettségizik, akkor utoljára júniusban jár utána családi pótlék. Mivel a családi pótlékra való jogosultság 8 évig áll fenn, ezért a 12 év hiánya miatt június hónapban minősül az édesanya utoljára nétak-os anyának.

Előfordulhat olyan eset is, hogy az anya NÉTAK-ra jogosultsága megszűnik, de akár már az adott évben újra megnyílik.

Például januárban a szülők elválnak. A 3, 6 és 12 éves gyermek az anyánál marad, de a 9 éves az édesapánál. Ekkor az anya februártól már nem minősül nétak-os anyának. Azonban változik a helyzet és augusztusban a 9 éves gyermek visszakerül az édesanyához. Ebben az esetben az anya augusztus 1-től újra jogosult a NÉTAK-ra.

Ezzel kapcsolatban újra felmerülhet a 12 éves jogosultsági idő számításának problémája. Ha ugyanaz a gyermek visszakerül az anyához, aki családi pótlékra válik jogosulttá utána, akkor a családi pótlékra való jogosultság évei összeadódnak.

Az előző példában szereplő szülőknél a váláskor az apához kerül a 6 és 9 éves gyermek. Két év múlva a szülők megegyeznek, hogy mind a négy gyermeket közösen, felváltva gondozzák, és közös kérelmük alapján a családi pótlékra 50-50 százalékban lesznek jogosultak. Ebben az esetben az anya ismét nétak-os anya lesz, de ez a két gyermek majd akkor vehető véglegesen figyelembe a kedvezmény szempontjából, ha a 14 évesek lesznek.

A NÉTAK-nak nincs összegszerű korlátja, de a kedvezmény csak a jogosultsági hónapra tekintettel megszerzett jövedelemre érvényesíthető.

Például, ha a magánszemély jogosultsága november 2-án keletkezik, akkor az október havi fizetésére nem érvényesítheti a kedvezményt, még abban az esetben sem, ha azt novemberben fizetik ki.

Önálló tevékenység esetén, ha nem lehet megállapítani, hogy a jövedelem melyik hónapra jár, akkor a NÉTAK alapját képező jövedelmet arányosítással lehet meghatározni.

Például az anya megbízási szerződést köt teljes évre, áprilisban megszületik a negyedik gyermeke, azaz ettől a hónaptól nétak-os anya lesz.

A kifizető év végén, december 22-én egy összegben fizeti ki a járandóságot, ami 1,2 millió forint. A kifizetés előtt az anya leadja a NÉTAK-ról adóelőleg-nyilatkozatot, melyben jelzi, hogy a kedvezményre április hónaptól jogosult.

Ebben az esetben a január-március hónapokra járó jövedelem adóköteles, nem képezi a NÉTAK alapját, míg az április-december hónapokra már érvényesíthető a NÉTAK.

A kifizetőnek a következők szerint kell megállapítania a NÉTAK alapját:

- Adóköteles jövedelem:

1 200 000/12*3=300 000 Ft.

- NÉTAK-os jövedelem:

1 200 000/12*9=900 000 Ft

3. Milyen jövedelemre vehető igénybe a NÉTAK?

Az adóalap kedvezmények az összevont adóalapba tartozó jövedelmekre érvényesíthetőek, azonban a NÉTAK ennél szűkebb körben, jellemzően munkavégzésre irányuló tevékenységre kapott jövedelemre érvényesíthető, melyeket az Szja törvény taxatívan felsorol.

1. A NÉTAK alapját képezi a bérnek minősülő és más nem önálló tevékenységből származó jövedelem, ide nem értve a végkielégítés törvényben meghatározott mértéket meghaladó részét. Ilyen jövedelem például:

- a munkaviszonyból, közfoglalkoztatási jogviszonyból származó jövedelem, a munkaviszonynyal kapcsolatban fizetett költségtérítés,

- az adóköteles társadalombiztosítási ellátás (például: táppénz, csecsemő- és, gyermekgondozási díj),

- a foglalkoztatás elősegítéséről és a munkanélküliek ellátásáról szóló törvény alapján folyósított álláskeresési járadék, álláskeresési segély, kereset-kiegészítés és keresetpótló juttatás,

- a nevelőszülői foglalkoztatási jogviszonyban végzett tevékenység díjazása,

- a munkaviszony megszűnésével összefüggésben törvényben meghatározott mértékben kifizetett végkielégítés,

- a társas vállalkozás magánszemély tagjának személyes közreműködése ellenértékeként kifizetett jövedelem,

- a gazdasági társaság vezető tisztségviselőjének tevékenységére tekintettel adott juttatás,

- nemzetközi szerződés hatálya alatt a nem önálló munkából, ennek hiányában az adott állam joga szerinti munkaviszonyból szármaszó jövedelem.

2. Az önálló tevékenységből származó jövedelmek közül a következő jövedelmekre érvényesíthető a kedvezmény

- egyéni vállalkozó jövedelmei közül, ha

– a vállalkozói jövedelem szerinti adózik, akkor a vállalkozói kivétre,

– átalányadózás esetén az átalányban megállapított jövedelemre

veheti igénybe;

- a mezőgazdasági őstermelő e tevékenységéből származó jövedelmére, függetlenül attól, hogy milyen adózási módot alkalmaz (tételes költségelszámolás, átalányadózás, 10 százalékos költséghányad);

- az európai parlamenti képviselő e tevékenységéből származó jövedelmére;

- a helyi önkormányzati képviselő e tevékenységéből származó jövedelmére;

- a választott könyvvizsgáló e tevékenységéből származó jövedelmére;

- a magánszemély által nem egyéni vállalkozóként kötött, díjazás ellenében történő munkavégzésre irányuló más szerződés alapján folytatott tevékenységéből (például megbízásból, felhasználási szerződésből) származó jövedelme.

Miután az önálló tevékenységből származó jövedelmet tevékenységenként (összes bevétel-összes költség alapján) kell meghatározni. Így előfordulhat olyan eset is, hogy a magánszemély ugyanazt a tevékenységet végzi megbízási szerződés alapján és önálló tevékenység keretében is. Ilyen lehet például, ha adószámos magánszemélyként szülinapi bulikon és megbízási szerződés alapján rendezvényeken is bűvészműsort ad. Így problémát okozhat, ha az adóévben egy tevékenységéből keletkezik a NÉTAK alapját képező és adóköteles jövedelme is. Amennyiben a magánszemély tételes költségelszámolást alkalmaz, akkor a bevételek arányában tudja meghatározni, hogy a jövedelmének mely része lesz adómentes és adóköteles.

Például a nétak-os anya díszgyertyákat készít, melyeket adószámos magánszemélyként értékesít. Egy vállalkozás megbízási szerződést köt az anyával és 800 ezer forintért rendel a saját logójukkal ellátott gyertyát. Az anya gyertyakészítésből származó további bevétele 400 ezer forint a tárgyévben, az összes költsége 600 ezer forint.

A gyertyák értékesítéséből származó jövedelmet a következők szerint kell megállapítani:

- tevékenység bevétele (800 000 + 400 000) 1 200 000 Ft

- költsége 600 000 Ft

- jövedelem (1 200 000 – 600 000) 600 000 Ft

A jövedelmet a bevételek arányában (8:4) kell megosztani.

- NÉTAK-os jövedelem: 600 000/12*8=400 000 Ft

- Adóköteles jövedelem: 600 000/12*4=200 000 Ft

4. A NÉTAK bevallása

A NÉTAK – hasonlóan a többi adóalapkedvezményhez – év közben az adóelőleg megállapításakor és év végén, a bevallásban is érvényesíthető.

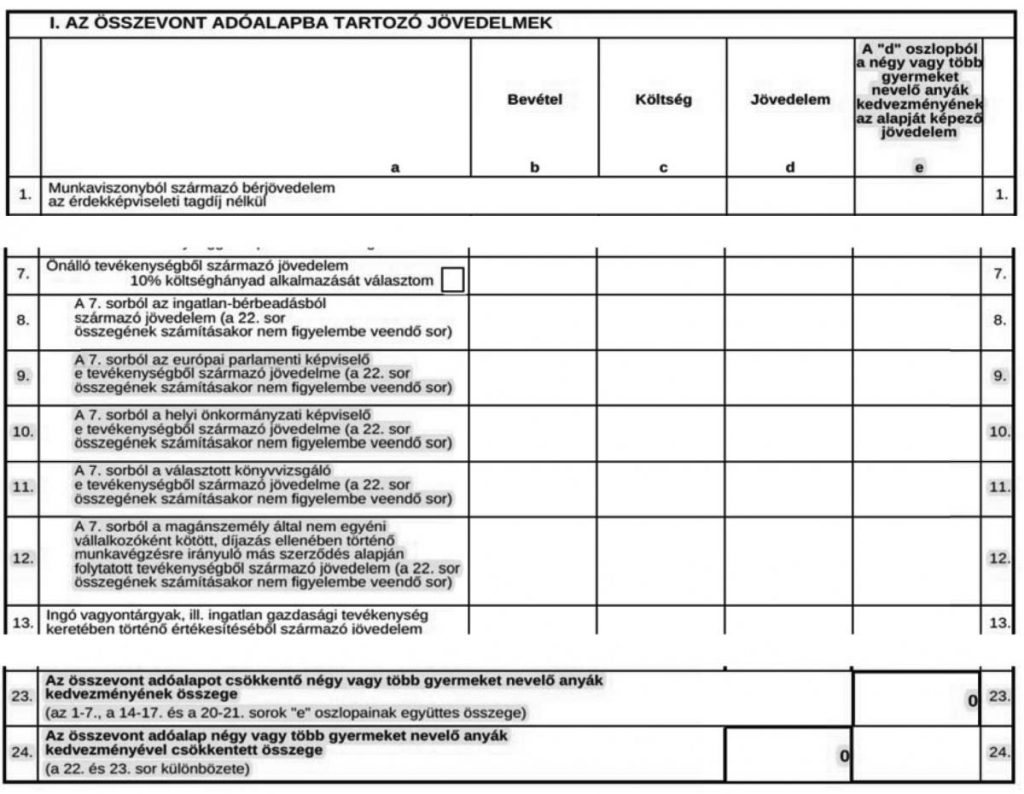

A NÉTAK alapját képező jövedelmeket a bevallásban jövedelemtípusonként kell szerepeltetni, ezért az szja bevallás egy új „e)”oszloppal és több új (9.-12. és 23.-24.) sorral egészült ki (a 20SZJA bevallásban ez az A-lapon található).

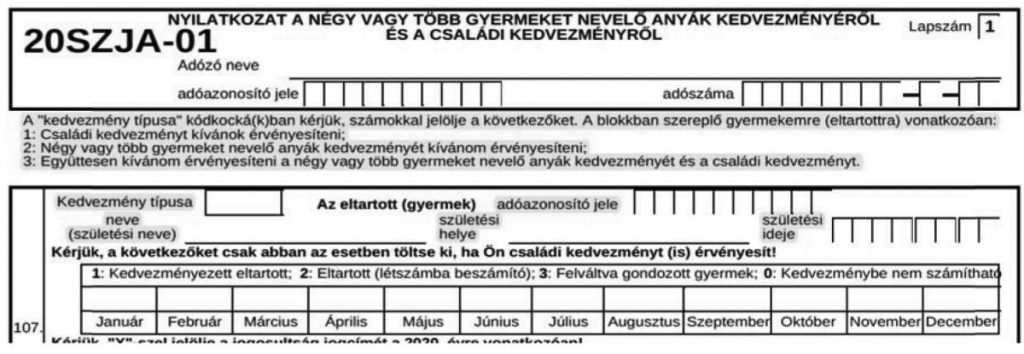

A NÉTAK-os jövedelmen felül az anyának nyilatkoznia kell a gyermekekről is. Ezt a nyilatkozatot együtt lehet megtenni a családi kedvezményre vonatkozó nyilatkozattal, mely a korábbi évekhez képest előbbre került a bevallás – 20SZJA-01 lap – 107-110. soraiba.

A „Kedvezmény típusa” kóddal lehet jelölni, hogy a gyermekről a családi kedvezménnyel (1), a NÉTAK-kal (2), vagy mindkét kedvezménnyel (3) kapcsolatban nyilatkozik a magánszemély. Ezen kívül fel kell tüntetni a gyermekek nevét és adóazonosító jelét. Ha az adóhatóság nem állapított meg adóazonosító jelet, akkor a születési helyet és időt kell feltüntetni.

Kérdésként merülhet fel, hogy mit tegyen az a nétak-os anya, aki a jogszabályi feltételeknek megfelel, azonban nem tudja a gyermeke adóazonosító jelét, mert például megromlott a kapcsolatuk. Ebben az esetben is elfogadható a születési hely és idő feltüntetése a bevallásban.

Ha év közben keletkezik, vagy szűnik meg a magánszemély jogosultsága, akkor a bevallás (20SZJA-02 lap) 114. sorában erről is nyilatkozni kell.

Tekintettel arra, hogy a jogosultság mindig teljes hónapra szól, ezért a kezdő nap mindig az hónap első napja, a záró nap pedig az adott hónap utolsó napja.

Például, ha

- a negyedik gyermek május 20-án született, akkor a jogosultság megnyíltának időpontja: 2020.05.01.,

- a szülők elváltak 2020. február 3-án és az apához került mind a négy kisiskolás gyermek, akkor a jogosultság megszűnésének időpontja: 2020.02.29..

Amennyiben a nétak-os anya év közben, az adóelőleg megállapításakor kérte a munkáltatójától, kifizetőjétől a NÉTAK figyelembe vételét, illetve jelezte a változást, akkor erre tekintettel az adóbevallási tervezetét nem kell módosítania, azonban mindenképpen célszerű ellenőrizni az adatokat. Azonban, ha a kedvezményt a magánszemély évközben nem, vagy csak részben, esetleg jogosulatlanul vette igénybe, akkor a bevallási tervezetet mindenképpen módosítani kell.

Két példa segítségével nézzük meg, hogy a magánszemélynek ebben az esetben mi a teendője.

1.

Zsuzsa négygyermekes anyuka, a gyermekei már felnőttek. Év közben szerzett tudomást arról, hogy igénybe veheti a NÉTAK-ot, ezért április közepén adott adóelőleg-nyilatkozatot a kedvezmény igénybevételéről. A munkáltató ezért először az áprilisi fizetésénél vette azt figyelembe.

A munkáltatói igazoláson a következő információk szerepelnek:

1. Munkaviszonyból származó jövedelem 4 200 000

65. Levont adóelőleg 157 500

609. Az adóelőleg megállapításánál

figyelembe vett NÉTAK 3 150 000

Miután Zsuzsa január-március hónapokban is jogosult volt a NÉTAK-ra, ezért a levont adóelőleget a bevallásában visszaigényelheti.

Ha Zsuzsa az adóbevallási tervezetét kívánja módosítani, akkor a következőket kell tennie:

javasolt a gyerekek adatainak ellenőrzése 107-110. sorokban,

miután a jogosultság teljes évben fennáll, ezért célszerű ellenőrizni, hogy a 114. sor ne legyen kitöltve

az 1. sor e) oszlopába a teljes jövedelmet, a 4,2 millió forintot kell feltüntetni,

80. sorban ellenőrizni kell a visszaigényelhető összeget, ami 157 500 forint

jelölnie kell a visszaigénylést („Összes mező”/„”Átvezetési és kiutalási kérelem, részletfizetés, visszaigénylési adatok, egyenlegek”/„Visszaigénylési adatok” menüpontokon keresztül), be kell írni a teljes visszaigényelhető összeget, majd meg kell adni a postázási címet vagy pénzforgalmi, illetve fizetési számla számát.

végezetül a bevallást menteni kell és beküldeni.

Az adóhatóság a jóváhagyástól számított 30 napon belül utalja, küldi ki az összeget.

Ha Zsuzsa a 20SZJA nyomtatványt tölti ki, akkor a következőket kell tennie:

- ki kell tölteni a főlapot,

- a 20SZJA-A lap 1. sor d) és e) oszlopába be kell írni a 4,2 millió forintot,

- a 20SZJA-01 lap 107-110. sorait ki kell tölteni, a kedvezmény típusa kódkockában „2”-t kell feltüntetni,

- a 20SZJA-C lap 65. sorába be kell írni a 157 500 forintot (ezután a 80. sor ezt az összeget fogja mutatni visszaigényelhető adóként) és

- a főlap (D) blokkjában jelölni kell az összeg visszakérését és megadni postázási címet vagy pénzforgalmi, illetve fizetési számla számát.

Fontos, hogy beküldés előtt a bevallást Zsuzsának alá kell írni!

2.

Most nézzük meg, hogy mik a teendők, ha a magánszemélynek visszafizetési kötelezettsége keletkezik.

Ágnes négy gyermeket nevel. 3 vérszerinti gyermeke van és korábban örökbefogadta a nővére akkor 10 éves elárvult kislányát, aki szeptemberben leérettségizett (októbertől nem folyósítanak utána családi pótlékot). Ágnes nem jelezte a változást a munkáltatójának, így az utolsó három hónapban jogalap nélkül vette igénybe a NÉTAK-ot (a családi kedvezményt a férje érvényesíti).

Ágnes havi jövedelme 400 ezer forint

A munkáltatói igazoláson a következő információk szerepelnek:

1. Munkaviszonyból származó jövedelem 4 800 000

65. Levont adóelőleg 0

609. Az adóelőleg megállapításánál

figyelembe vett NÉTAK 4 800 000

Miután Ágnes október-december hónapokban már nem nétak-os anya, így nem jogosult a kedvezményre. Ezekre a hónapokra járó jövedelme adóköteles, azaz mivel a havi fizetése 400 ezer forint, ezért 1,2 millió forint lesz az adóköteles jövedelme, amely után a bevallás benyújtásakor meg kell fizetnie a 15 százalék személyi jövedelemadót, (1 200 000*0,15=) 180 000 forintot.

Mivel a kedvezményt jogalap nélkül vette igénybe és a fizetendő összeg meghaladja a 10 ezer forintot, ezért erre az összegre 12 százalékos különbözeti bírságot is kell fizetnie, (180 000*0,12=) 21 600 forint összegben.

Így az összes fizetendő összeg (180 000+21 600=) 201 600 forint.

Ha Ágnes az adóbevallási tervezetét kívánja módosítani, akkor a következőket kell tennie:

- javasolt a gyerekek adatainak ellenőrzése 107-110. sorokban,

- miután a jogosultság nem áll fenn a teljes évben, ezért a 114. sorba be kell írni, hogy a jogosultság megszűnésének időpontja 2020.09.30.

- az 1. sor e) oszlopába a 9 havi jövedelmet, azaz 3,6 millió forintot kell feltüntetni,

- a 78. sorba be kell írni a 12 százalékos bírság összegét, a 21 600 forintot,

- végezetül a bevallást menteni kell és beküldeni, valamint megfizetni a 201 600 forintos közterhet.

A befizetést a következő számlára kell teljesíteni:

NAV Személyi jövedelemadó magánszemélyt, őstermelőt, egyéni vállalkozót, kifizetőt terhelő kötelezettség beszedési számla: 10032000-06056353 (adónemkód:103).

Ha Ágnes a 20SZJA nyomtatványt tölti ki, akkor a következőket kell tennie:

- ki kell tölteni a főlapot,

- a 20SZJA-A lap 1. sor d) oszlopába teljes jövedelmet (4 800 000 forintot), az e) oszlopába pedig a 3,6 millió forintot kell feltüntetni,

- a 20SZJA-01 lap 107-110. sorait ki kell tölteni, a kedvezmény típusa kódkockában „2”-t kell feltüntetni,

- a 20SZJA-02 lap 114. sorába be kell írni a jogosultság megszűnésének időpontját: 2020.09.30.

- a 20SZJA-C lap 78. sorba be kell írni a 12 százalékos bírság összegét, a 21 600 forintot.

A bevallást beküldés előtt Ágnesnek alá kell írni és megfizetni a 201 600 forintos közterhet!

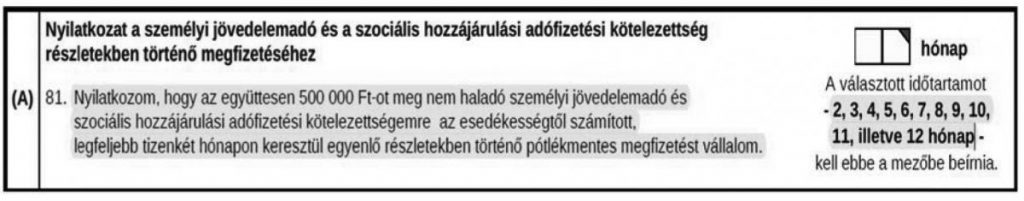

5. Részletfizetés

Az adózás rendjéről szóló 2017. évi CL. törvény (a továbbiakban: Art.) 199. § (2) bekezdése alapján a magánszemély – a korábbi 6 havi helyett – 12 havi pótlékmentes részletben teljesítheti a fizetési kötelezettségét a következő feltételek fennállása esetén:

- a magánszemély nem folytat vállalkozási tevékenységet és általános forgalmi adó fizetésére nem kötelezett,

- a bevallásban a személyi jövedelemadó és szociális hozzájárulási adófizetési kötelezettsége együttesen nem haladja meg – a korábbi 200 ezer forint helyett – az 500 ezer forintot,

- a bevallás benyújtására előírt határidőig a bevallásban nyilatkozik arról, hogy a közterhet 2-12 havi egyenlő részletben teljesíti.

Az első részlet megfizetésének határideje a személyi jövedelemadó fizetési kötelezettség törvényben meghatározott esedékességének napja, azaz a 2020. évi bevallás esetén 2021. május 20-a. A nyilatkozat megtételére előírt határidő jogvesztő.

A nyilatkozat a 81. sorban tehető meg (20SZJA-C lap).

Az utolsó példánál maradva Ágnes kérheti a részletfizetést!

Ha a bevallását az adóbevallási tervezet módosításával készíti el, akkor a következő a teendője: Megnyitja az „Átvezetési és kiutalási kérelem, részletfizetés, visszaigénylési adatok, egyenlegek” menüpont alatt, a 81. sort. A „Nyilatkozom, hogy az együttesen 500 ezer forintot meg nem haladó személyi jövedelemadó és szociális hozzájárulási adó egészségügyi hozzájárulás fizetési kötelezettségemre az esedékességtől számított, legfeljebb hat hónapon keresztül egyenlő részletekben történő pótlékmentes megfizetést vállalom. (A választott időtartam – 2, 3, 4, 5, 6, 7, 8, 9, 10, 11, illetve 12 hónap)” szöveg alatt megjelenő kódkocka kitöltésével megadhatja a részletek számát.

Ha Ágnes a 20SZJA bevallást tölti ki, akkor a 20SZJA-C lapján tud a 81. sorban nyilatkozni.

Például, ha 10 havi részletfizetést vállal, akkor a bevallás benyújtásakor 20 160 forintot kell befizetnie, illetve 2021. február 20-ig minden hónapban eleget kell tennie fizetési kötelezettségének.

6. A NÉTAK és más kedvezmények

Tekintettel arra, hogy a NÉTAK összegkorlát nélkül érvényesíthető, így kérdésessé válhat, hogy a nétak-os édesanya más szja kedvezményt hogyan tud, vagy tud-e érvényesíteni.

Miután az első házasok kedvezménye az összevont adóalapra, a személyi kedvezmény pedig az összevont adóalap adójából vehető igénybe, ezeket a kedvezményeket a nétak-os anya csak akkor tudja érvényesíteni, ha van olyan – az összevont adóalapba tartozó – jövedelme, ami nem képezi a NÉTAK alapját.

Ilyen lehet például, ha nem volt egész évben jogosult a NÉTAK-ra, ha a kézműves termékeit az interneten árulta és ebből származott jövedelme.

Ha a nétak-os anya az adóévben csak olyan jövedelmet szerzett, ami a NÉTAK alapját képezte, akkor a személyi kedvezményt nem tudja érvényesíteni, azonban arra van lehetőség, hogy az első házasok kedvezményét teljes egészében a férje vegye igénybe.

A családi kedvezmény esetén az anyának már van lehetősége a két kedvezményt párhuzamosan érvényesíteni.

Értelemszerűen, ha van olyan jövedelme, ami nem képezi a NÉTAK alapját – például bérbeadás esetén –, akkor arra érvényesítheti a családi kedvezményt. Akkor is van lehetőség a családi kedvezmény érvényesítésére, ha az anyának csak bérjövedelme van, ebben az esetben a családi járulékkedvezményt lehet igénybe venni.

Az adómentes, de járulékalapot képező jövedelmekre családi járulékkedvezmény nem érvényesíthető.

Ha az anya bérjövedelmét „lenullázza” a NÉTAK, akkor ez a jövedelem nem minősül családi járulékkedvezmény tekintetében adómentesnek. Ekkor ugyanis az adóalap kedvezmény miatt a jövedelmet nem terheli adó. Így nincs akadálya annak, hogy az anya a bérjövedelmet terhelő járulék(ok) terhére családi járulékkedvezményt is érvényesítsen. De természetesen, ha van rá lehetőség, akkor a családi kedvezmény közös érvényesítése, megosztása is megoldást jelenthet.

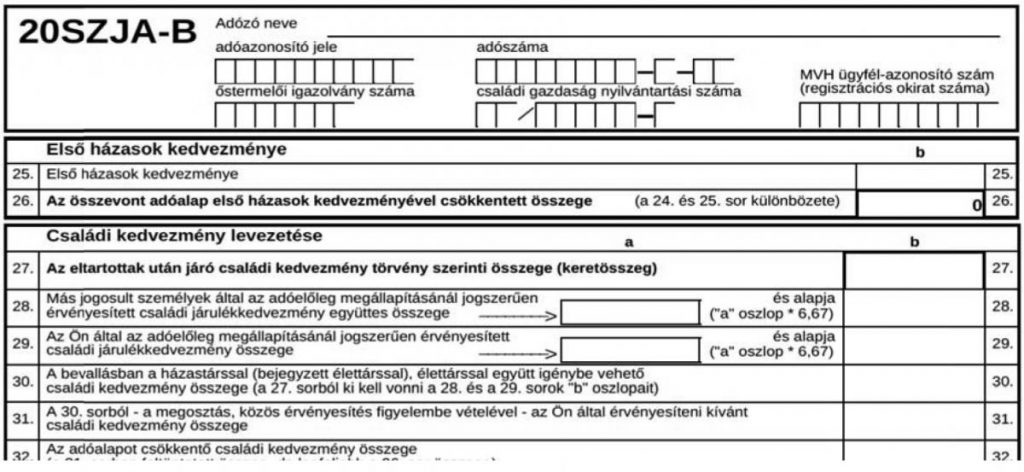

Itt kell megemlíteni, hogy a 20SZJA bevallásban az első házasok kedvezménye és a családi kedvezmény, családi járulékkedvezmény levezetése a NÉTAK-os sorok miatt átkerült a –B lapra (első házasok kedvezménye: 25-26. sorok, családi kedvezmény, családi járulékkedvezmény: 27-38. sorok).

Nézzük meg a NÉTAK és más kedvezmények érvényesítését a gyakorlatban.

Otília nétak-os anya, akinek a gyermekei 14, 17, 20 és 25 évesek. A két legfiatalabb gyermek után egész évben jogosult a családi pótlékra, a 20 éves nappali tagozatos egyetemista, a legidősebb már külön él a feleségével, várják az első gyermeküket. Otília férje, Ernő külföldön dolgozik, Magyarországon adóköteles jövedelme nincs.

Otília jogosult a NÉTAK-ra és csak ő veheti igénybe a családi kedvezményt is. A havi jövedelme 300 ezer forint. Júliusban 400 ezer, decemberben 500 ezer forint jutalmat kapott. A munkáltatójának év közben adóelőleg nyilatkozatot csak a NÉTAK-ról adott. Utólag tudta meg, hogy a családi kedvezményt is igénybe veheti, és úgy döntött, hogy azt a bevallásában kívánja érvényesíteni.

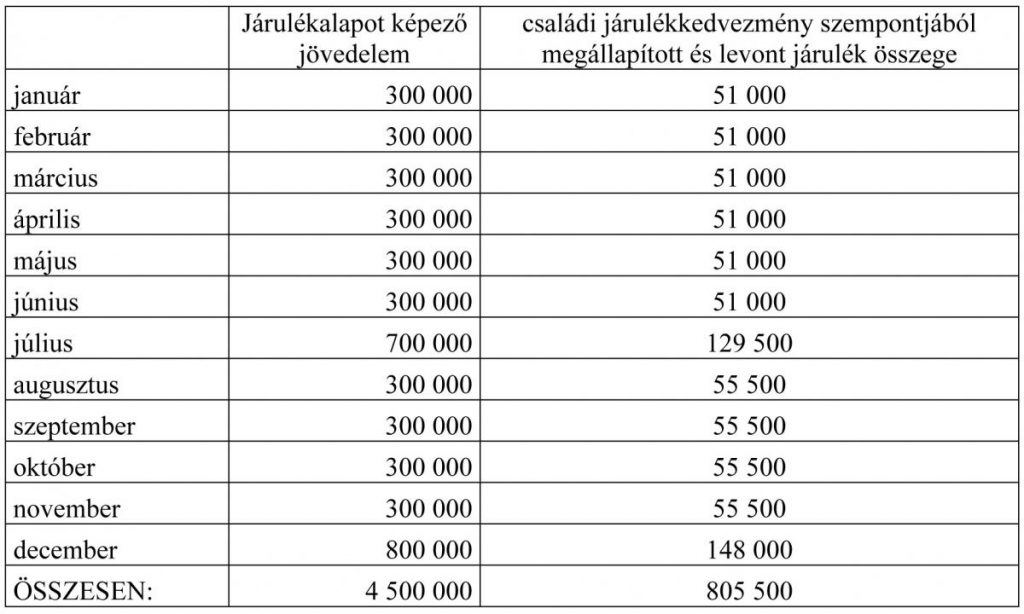

A munkáltatói igazoláson a következő információk szerepelnek:

1. Munkaviszonyból származó jövedelem 4 500 000

65. Levont adóelőleg 0

609. Az adóelőleg megállapításánál

figyelembe vett NÉTAK 4 500 000

Otília családi kedvezmény kerete:

220 000*2*12=5 280 000 forint

Családi járulékkedvezményként ennek 15 százaléka érvényesíthető, azaz 5 280 000*0,15=792 000 forint.

Miután Otíliától 805 500 forint összegben vontak le családi járulékkedvezmény szempontjából figyelembe vehető járulékot, ezért a teljes összeget igénybe tudja venni.

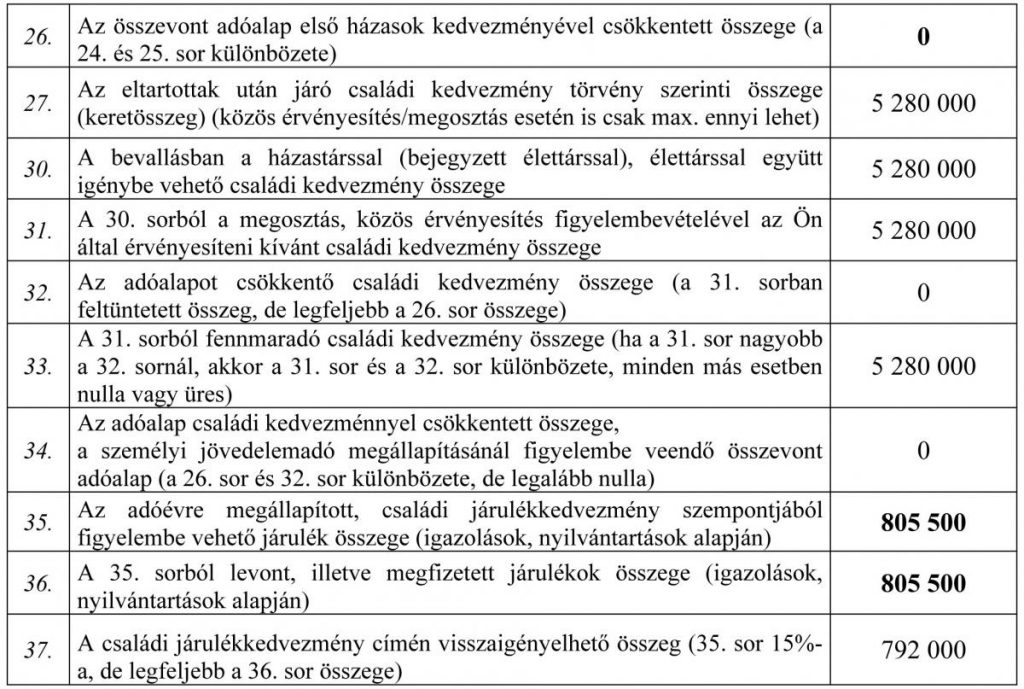

A bevallás családi kedvezményre vonatkozó sorait a következők szerint kell kitöltenie:

Az 1. sor d)-e) oszlopában 4 500 000 forintot kell szerepeltetni

Családi kedvezmény igénybevétele (20SZJA-B):

A visszaigényelhető adó összege a 80. sorban (20SZJA-C lap) 792 000 forint.

A 107-110. sorokban (20SZJA-01-es lap) a gyermekekről adott nyilatkozatnál a három legfiatalabbnál a kedvezmény típusa kódkockába „3”-t kell írni (a NÉTAK és a családi kedvezmény együttes érvényesítése). A két fiatal kedvezmény szerinti besorolása minden hónapban „1”, a

20 évesé „2”. A két fiatalnál még jelölni kell, a jogosultság jogcímét: Otília a családi pótlékra jogosult

Végezetül a főlapon rendelkezni kel a visszaigénylésről és megadni postázási címet vagy pénzforgalmi, illetve fizetési számla számát.

A leírtak segítségével már nem okoz problémát a NÉTAK szabályainak megértése, alkalmazása, illetve a kedvezmény igénybevétele, bevallása a 2020. adóévről szóló szja bevallásban.