Adóváltozások adópolitikai szemüvegen keresztül

Az Országgyűlés elfogadta az egyes adótörvények módosításáról szóló 2024. évi LV. törvényt, amely elsősorban az adótörvényeket érinti. Emellett a Magyar Közlönyben 2024. november 21-én megjelent az extraprofitadókról szóló 197/2022. (VI. 4.) kormányrendelet módosítása. E két jogszabály alapvetően befolyásolja a magyar vállalkozások adózását 2025-től.

A jogszabályi változások tehát ismertek, részletes bemutatásuk komoly terjedelmet igényel, amelyhez az Adóvilág honlapja decemberben kiváló teret biztosít. Nem a részleteket szeretném ismertetni, azt az egyes szakterületeket feldolgozó kollégák megteszik helyettem. Én az adómódosítások mögött álló adópolitikai szándékok áttekintésével szeretném a kedves olvasókat segíteni a módosítások értelmezésében.

Elsőként fontos áttekinteni, hogy milyen gazdasági, költségvetési helyzetben kerül sor a módosításokra. Az elmúlt időszak geopolitikai eseményei (az orosz–ukrán háború elhúzódása, a közel-keleti konfliktus eszkalációja és elhúzódása, az EU és Kína közötti viszonyban beálló változások stb.) és azok gazdasági következményei (a magas energiaárak, a biztonságosabb eszközök felértékelődése, a világgazdaságban tapasztalható blokkosodási folyamatok stb.) jelentősen rontották a magyar gazdasági szereplők legfontosabb piacának számító európai gazdaságok versenyképességét.

1. Helyzetkép

Az orosz–ukrán háború elhúzódásának gazdasági következményei, köztük a magas energiaárak és a világgazdaságban tapasztalható blokkosodási folyamatok továbbra is jelentősen rontják az európai gazdaságok versenyképességét. A gazdasági turbulenciák miatt megemelkedett költségvetési hiány következtében a környező régiós országok nagy része jelentős egyenlegjavító intézkedések bevezetésére kényszerült, amelyek számottevő részben adóemelést jelentettek.

Az elmúlt években a magyar adópolitika elsősorban a korábban már elért eredmények megőrzésére fókuszált a fennálló helyzet adta lehetőségek között. Fontos volt az összesített GDP-arányos adóelvonás és azon belül is kiemelten a versenyképesség és a növekedés szempontjából károsabb közvetlen adók szintjének alacsonyan tartása, a munka terheinek csökkentése terén elért eredmények és a vállalkozások számára nemzetközi szinten is versenyképes adórendszer megőrzése.

Az adózók és a vállalkozások túlnyomó többsége számára a korábbi időszakban sikerült is elérni ezeket az eredményeket, de egyes, kiemelten magas nyereséget termelő ágazatokban elkerülhetetlen volt az átmeneti különadók bevezetése. 2025-ben e kör számára is kedvező fejlemény, hogy a költségvetési hiány további csökkentése mellett is van mód arra, hogy a korábban meghozott válságintézkedéseket kivezessék vagy csökkentsék, miközben a legfőbb kormányzati célokat, azaz a családok segítését és a gazdaság élénkítését célzó lépések is megvalósíthatók.

Azt, hogy a fenti törekvéseink sikeresek voltak, és az adórendszer a leírt kedvezőtlen fejlemények közepette is megőrizte relatív versenyképességét, a Tax Foundation 2024-es adó-versenyképességi rangsora is igazolja. A rangsorban Magyarország a vizsgált 38 OECD-tagország közül a 7. helyen szerepel, míg az IMD (számos adóparadicsomot is tartalmazó) listája szerint hazánk az adózás versenyképessége tekintetében a 26 EU-tagország közül az 5. helyen áll.

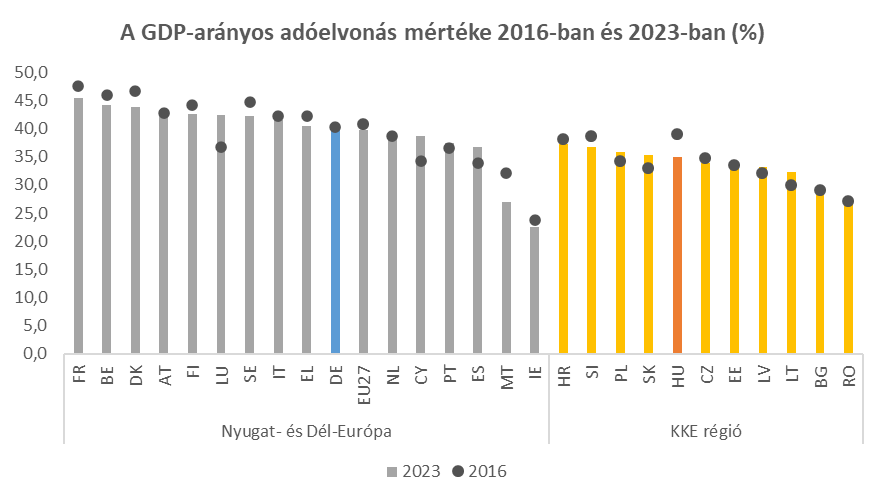

Azt, hogy egy országban mekkora terhet jelent az adózás, az összesített adóelvonás GDP-vel arányos százalékával szokták mérni. Magyarországon ez a mutató a 2010-es évek elején még jelentősen meghaladta a környező EU-tagországok átlagos mértékét, ami azt jelezte, hogy a magyar vállalkozások pluszteherrel indultak az EU-n belüli gazdasági versenyben, a magasabb adóterhelés negatív hatással volt a magyar tőkevonzó képességre.

Ezért jelentős adócsökkentésre volt szükség, amelyre a költségvetési egyensúly megteremtését követően lehetőség is nyílt, így 2016-tól fokozatosan csökkent az adóterhelés szintje Magyarországon, amivel sikerült a régiós középmezőnnyel egy szintre kerülni e téren.

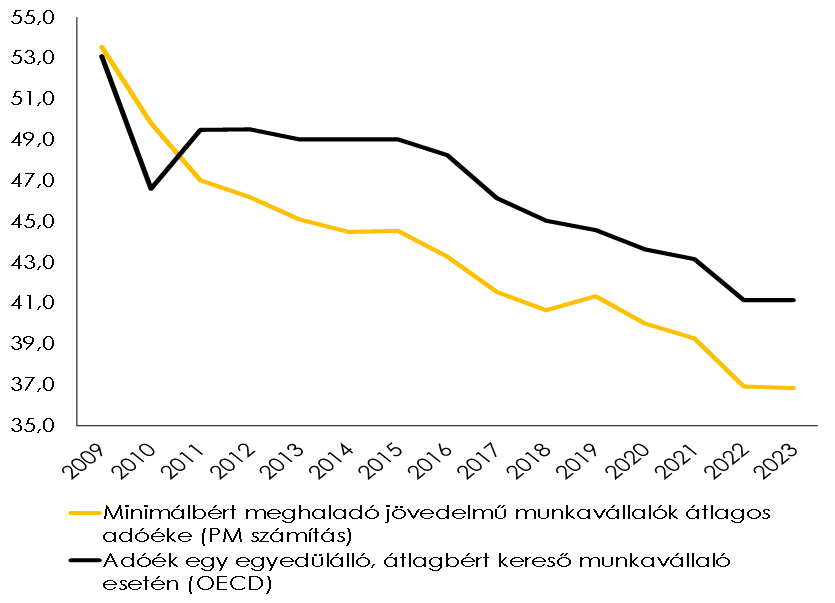

Az adómérséklés fő irányát a munkát terhelő jövedelmek jelentették: a 15%-os egykulcsos személyi jövedelemadó és a kapcsolódó családi adókedvezmények rendszerének bevezetése, a szuperbruttósítás kivezetése és a szociális hozzájárulási adó előre meghirdetett, tervezhető és kiszámítható fokozatos csökkentése révén az EU egyik legmagasabb értékéről 2022-re a régión belül is versenyképes szintre (41,2%) csökkent a munkát terhelő adóék. Az átlagbért terhelő adóék csökkenésének mértéke ebben az időszakban EU-s viszonylatban is kimagasló volt. Ráadásul az adócsökkentést sikerült egy jelentős adóegyszerűsítéssel is összekötni. A munkajövedelmek adóztatása terén rendkívül fontos eredmény, hogy a munkát terhelő adók alacsonyabb szintjét az orosz–ukrán háborúból fakadó költségvetési nyomás mellett is sikerült megőrizni, jövőre pedig már a családi adókedvezmény mértékének jelentős mértékű emelésére is sor kerülhet.

Az adóék alakulása, 2009–2023 (%)

A változásokat a fenti adópolitikai irányok mentén határozták meg. A költségvetési hiány csökkentése mellett is sikerült jelentős mértékű adócsökkentő, a gazdasági versenyképességet javító intézkedéseket hozni. Számos, a gazdaság fehérítését szolgáló intézkedés lép hatályba, amely az adókötelezettség hatékonyabb beszedését és az adóelkerülő magatartás visszaszorítását célozza. Olyan esetekben pedig, ahol az a versenyképességet nem veszélyezteti, a költségvetési bevételeket növelő intézkedések is történtek.

2. Adócsökkentő, a gazdaság növekedését támogató intézkedések

Nem vitás, hogy a jövő évi változások közül a legnagyobb hatású intézkedés az, hogy két lépésben – 2025. július 1-jével és 2026. január 1-jével – duplájára emelkedik a gyermekek után járó családi adókedvezmény mértéke. Jól mutatja a léptékét, hogy közel 1 millió család anyagi helyzetét javítja érezhetően ez az intézkedés. Mivel a családi adókedvezmény szja-ban esetleg nem érvényesíthető része járulékkedvezményként vehető igénybe, a megemelt mértékű kedvezményt már az átlagbérrel rendelkező, egykeresős, háromgyermekes háztartásokban is teljes mértékben ki tudják használni, a kedvezmény megoszthatósága pedig az alacsonyabb keresetű, többkeresős háztartásokban élők számára is biztosítja a megemelt mértékű kedvezmény teljes körű igénybevételét.

Bár a gazdasági helyzet még nem optimális az orosz–ukrán háború gazdasági következményei miatt, az extraprofitadók köre jelentősen szűkül, 2025-ben már számottevően csökken az átmeneti jelleggel bevezetett adónemek száma. Így megszűnnek a telekommunikációs cégek és a gyógyszergyártók extraprofitadói, illetve az energiaágazatban is kivezetik a kisebb bevételt jelentő adónemeket (kiegyenlítő energia adója, KÁT/METÁR-különadó, kőolajtermelők árbevétel-alapú különadója, energiaellátók jövedelemadójának kiterjesztése). Emellett a biztosítási ágazatban is közel a felével csökkenhet a fizetendő különadó mértéke, aminek azonban feltétele az ágazat állampapír-állományának növelése.

De nem csak az átmenetileg bevezetett adók száma csökken, kivezetnek két további, korábban állandó jelleggel bevezetett adónemet is, a közműadót és a légiforgalmi adót. Az adórendszer egyszerűsítése érdekében továbbra is alapvető az adók számának a lehetőségeknek megfelelő csökkentése.

Kiemelten fontos intézkedés az is, hogy a jogalkotó további 2 évvel, 2026 végéig meghosszabbítja az 5%-os lakásáfa alkalmazhatóságát. Emellett a lakhatási nehézségek megoldása érdekében a munkáltatók a fiatalabb (35 év alatti) munkavállalóik lakhatási terheihez (bérleti díj vagy lakáshitel-törlesztés) is hozzájárulhatnak, havi legfeljebb 150 ezer forint (évi 1,8 millió forint) értékben, kedvezményes adózással.

3. A gazdaság fehérítését szolgáló intézkedések

A legutóbbi adómódosítások több olyan intézkedést is tartalmaznak, amelyek célja elsősorban az adóelkerülés elleni küzdelem, az adóösztönzők hatékonyságának növelése.

A gazdaság fehérítését célzó intézkedések közül kiemelkedik egy új adóeljárás, az adategyeztetési eljárás bevezetése. Ez az eljárás a NAV adatállományának pontosabbá tételét szolgálja, ugyanakkor véleményem szerint az adózóknak is előnyös. Adateltérés esetén az adóhatóság eddig csak vizsgálat indításával tisztázhatta az eltérés okát ezzel szemben most erre egy elektronikus felületen, ellenőrzés nélkül is lehetőségük lesz az adózóknak. Ugyanez az elv érhető tetten a foglalkoztatáshoz kapcsolódó eltérések kapcsán bevezetett intézkedések esetében is.

Több döntés született az adórendszerben elérhető kedvezmények hatékonyságának javítására is. A munkaerőpiacra lépők kedvezményére 2024 augusztusától azok a munkavállalók jogosultak, akik az elmúlt évben legalább 9 hónapon át nem rendelkeztek munkaviszonnyal, és a kedvezmény a jövőben 1 évig biztosít teljes, valamint további fél évig 50%-os szociálishozzájárulásiadó-mentességet a minimálbér összegéig. Emellett a családi adókedvezményt, a 25 év alatti fiatalok kedvezményét és az első házasok kedvezményét érintő módosítás, hogy ezeket a jövőben csak az EGT-tagállamokból, illetve a Magyarországgal határos nem EGT-tagállamokból (Szerbia, Ukrajna) érkező munkavállalók érvényesíthetik.

4. A költségvetési bevételek növelését célzó intézkedések

A költségvetési bevételek stabil és kiszámítható biztosítása a mindenkori adópolitika legfontosabb célja. Hosszabb távon, természetesen, az a cél, hogy a költségvetés minél nagyobb arányban támaszkodjon a növekedési szempontból kedvezőbb tulajdonságokkal bíró fogyasztási és forgalmi jellegű adókra. Így 2024 augusztusától 0,3%-ról 0,45%-ra emelkedett a pénzügyi tranzakciós illeték általános mértéke, és 10-ről 20 ezer forintra nőtt a tranzakciónkénti maximális illetékmérték is. Az adómérték emelésére ugyanakkor olyan módon került sor, hogy az a lehető legkisebb mértékben érintse a lakossági ügyfelek elektronikus fizetési tranzakcióit. Így a bankkártyás tranzakciók egy fix, évente mindössze 500 forintos adótétel megfizetése mellett továbbra is mentesülnek az illeték alól, más lakossági utalások esetében pedig 20 ezer forintról 50 ezer forintra emelkedett az illetékmentes utalási értékhatár.

A jövedéki adó és a gépjárművek adói esetében jelentős változás, hogy az új szabályok szerint a jövőben ad-hoc emelések helyett egy automatikus, inflációkövető valorizációs szabály biztosítja a tételesen meghatározott adómértékek értékének megőrzését. A valorizáció mértékét az előző év júliusában mért infláció alapján kell meghatározni. A számítással kapcsolatos bizonytalanságok kiküszöbölése érdekében az adott évben alkalmazandó adómértékeket a NAV a honlapján is közzéteszi. Az új szabályozás célja, hogy kiszámíthatóbbá tegye az adómértékek jövőbeli alakulását, és az adómértékek nagyobb, ugrásszerű emelése helyett fokozatosabb, kisebb korrekciókkal biztosítsa az adótételek értékének megőrzését.

Ugyancsak a költségvetési egyenleg javítását célzó intézkedés, hogy a globális minimumadó szabályozásának keretei között hazai kiegészítő adó fizetésére kötelezett vállalkozások a várható adókötelezettségük alapján 2025-ben adóelőleget kell, hogy fizessenek. Ez a szabály úgy javítja a 2025-ös költségvetés egyenlegét, hogy az érintett vállalkozások számára semmilyen új adókötelezettséget nem eredményez, csupán a becsült, 2024-re vonatkozó adókötelezettségüket kell – az általános szabályok szerinti 2026-os határidő helyett – 2025-ben megfizetniük.

5. Összefoglalás

A 2025-ös évet érintő adóváltozások véleményem szerint jól illeszkednek a Kormány adópolitikai elképzeléseibe. Bár számos európai ország a nehéz gazdasági helyzetben az adók emelésének eszközéhez nyúlt, a magyar adópolitika továbbra is az adócsökkentés mellett tör lándzsát: az összesített adóteher 2025-ben 2024-hez képest várhatóan érezhetően csökkenni fog. Emellett kiemelt célként jelenik meg a gazdaság fehérítésének, az adórendszer hatékonyságának és versenyképességének további növelése. Teszi mindezt úgy, hogy eközben a Kormány egyik legfontosabb társadalompolitikai célkitűzését szolgálja: a gyermeket nevelő családok támogatását.