A reklámadó

A Magyar Közlöny 82. számában 2014. június 17-én megjelent a reklámadóról szóló 2014. évi XXII. törvény [Ratv.], amelynek rendelkezéseit már azok hatályba lépése előtt módosította a 2014. évi XXXIV. törvény. A változások nyomán a reklámadó szabályai 2014. augusztus 15-étől hatályosak.

Az indokolás értelmében a reklámadó egy forgalmi-fogyasztási jellegű adó, ezáltal illeszkedik az elmúlt évek azon törekvéseihez, hogy a munkát terhelő (jövedelem)adók közfinanszírozásban betöltött szerepe csökkenjen, az adórendszer súlypontja pedig egyre inkább a forgalmi-fogyasztási adókra helyeződjön át. Írásunkban a Ratv. legfontosabb rendelkezéseit ismertetjük.

I. Az adóköteles tényállások és az értelmezésükhöz szükséges fogalmak

A Ratv. 2. §-a határozza meg az adóköteles tényállásokat. Adóköteles a reklám bizonyos módokon való közzététele, emellett – meghatározott kivételekkel – az ilyen reklám közzétételének megrendelése is.

Az adóköteles tényállás fennállása szempontjából elsődlegesen azt szükséges tisztázni, hogy mi minősül reklámnak. A reklám fogalma alatt Ratv. a gazdasági reklámtevékenység alapvető feltételeiről és egyes korlátairól szóló 2008. évi XLVIII. törvény [Reklámtv.] szerinti gazdasági reklámot, valamint a médiaszolgáltatásokról és a tömegkommunikációról szóló 2010. évi CLXXXV. törvény [Mttv.] szerinti kereskedelmi közleményt érti.

Gazdasági reklámnak minősül az olyan közlés, tájékoztatás, illetve megjelenítési mód, amely valamely birtokba vehető forgalomképes ingó dolog – ideértve a pénzt, az értékpapírt és a pénzügyi eszközt, valamint a dolog módjára hasznosítható természeti erőket –, szolgáltatás, ingatlan, vagyoni értékű jog értékesítésének vagy más módon történő igénybevételének előmozdítására, vagy e céllal összefüggésben a vállalkozás neve, megjelölése, tevékenysége népszerűsítésére vagy áru, árujelző ismertségének növelésére irányul [Reklámtv. 3. § d) pont].

Kereskedelmi közlemény az olyan médiatartalom, amelynek célja gazdasági tevékenységet folytató természetes vagy jogi személy árujának, szolgáltatásának vagy arculatának közvetlen vagy közvetett népszerűsítése. Az ilyen tartalmak fizetés vagy hasonló ellenszolgáltatás ellenében, vagy önreklámozás céljából kísérik a médiatartalmakat, vagy szerepelnek abban. A kereskedelmi közlemény formái közé tartozik többek között a reklám, a támogatást nyújtó nevének, védjegyének, arculatának vagy termékének megjelenítése, a televíziós vásárlás és a termékmegjelenítés [Mttv. 203. § 20. pont].

Az idézett definíciók sokféle jellegű megjelenést felölelhetnek, az azonban mindként fogalmi-meghatározásban közös elem, hogy a közzététel népszerűsítési célt szolgál.

A reklám közzététele a reklám megismerhetővé tételét jelenti, történjen az akár nagyobb nyilvánosság, akár egyedi címzett számára [Reklámtv. 3. § f) pont].

A Ratv. 2. § (1) bekezdése határozza meg azokat a reklám-közzétételi módokat, amikor az adókötelezettség fennáll; ez alapján adóköteles

a) a médiaszolgáltatásban,

b) a Magyarországon kiadott vagy Magyarországon terjesztett, túlnyomórészt magyar nyelvű sajtótermékben,

c) a Reklámtv. szerinti szabadtéri reklámhordozón,

d) bármely járművön, nyomtatott anyagon, ingatlanon,

e) az interneten, túlnyomórészt magyar nyelven vagy túlnyomórészt magyar nyelvű internetes oldalon

reklám közzététele.

A szabadtéri reklámhordozónak a reklám közzététele céljából építményen kívül elhelyezett eszköz minősül [Reklámtv. 3. § o) pont], így például az úgynevezett citylight berendezés (zárható tárolószekrénnyel, adott esetben több reklámfelülettel rendelkező kivilágított eszköz).

Adóköteles a reklámnak az ingatlanon történő közzététele, ilyen lehet például az ingatlan belső falfelülete, az arra rögzített, festett reklám, viszont nem tartozik ide, egy épületen belül elhelyezett reklámhordozó (például földre állított, „hordozható” reklámtábla). Ez azonban nem jelenti azt, hogy az ilyen reklámhordozók vonatkozásában az adókötelezettség nem merülhet fel, ugyanis nyomtatott anyagként a közzététel e módja is az adóköteles tényállások körébe tartozhat.

A Ratv. 1. § 6. pontja alapján nyomtatott anyagnak a nyomtatott üzleti reklámanyag, katalógus, prospektus, reklámposzter tekinthető. Ezzel kapcsolatosan érdemes kiemelni azt, hogy nemcsak a papírra nyomtatott reklámanyagok tartoznak ide, így ilyen reklámhordozó lehet minden anyag, amire reklámot nyomtatnak (például: a reklámcélú póló, molinó, reklámtoll, kitűző, karszalag függetlenül annak alapanyagától).

Nem adóköteles azonban, ha valamely vállalkozás, illetve munkavállalója a cég elnevezését, logóját annak érdekében használja, hogy személyét azonosítsa és népszerűsítési célt a megjelölés nem szolgál, így a cég nevének, logójának valamely nyomtatott anyagon való megjelenítése nem eredményez adóköteles tényállást. Ilyen eset áll elő a név (logó) levélpapíron, névjegykártyán, számlalevélen, borítékon, a dolgozók munkaruháján megjelenik, vagy pedig ha egy járművön csak a cégnevet, logót, elérhetőséget tűntetik fel.

Habár nyomtatott anyag, de nem minősíthető reklámnak a kizárólag műszaki paramétereket tartalmazó kézikönyv, műszaki leírás, ugyanis az népszerűsítési célt nem szolgál.

A Ratv. 2. § (2) bekezdése szerint – bizonyos esetben – adóköteles a reklám közzétételének megrendelése is. Az adókötelezettség akkor állhat elő, ha a reklám közzétevője a 3. § (3) bekezdése szerinti nyilatkozati kötelezettségének nem tesz eleget és a reklám megrendelője nem magánszemély. (A nyilatkozati kötelezettséggel kapcsolatos részletes szabályokat és megrendelőt terhelő adóra vonatkozó előírásokat a III. pontban ismertetjük.)

II. A közzétevő és az őt terhelő adókötelezettség

II/1. Az adóalanyiság

Amennyiben megvalósul a reklám ismertetett, adóköteles módon való közzététele, úgy az adó alanya [Ratv. 2. § (1) bekezdés]:

a) az Mttv. szerint Magyarországon letelepedettnek minősülő médiatartalom-szolgáltató,

b) az a) pont alá nem tartozó, olyan médiaszolgáltató, amely napi műsoridejének legalább felében magyar nyelvű médiatartalmat tesz Magyarország területén elérhetővé,

c) a sajtótermék a) pont alá nem tartozó kiadója,

d) a szabadtéri reklámhordozót, valamint a reklám elhelyezésére szolgáló bármely járművet, nyomtatott anyagot, ingatlant reklám céljára hasznosító személy vagy szervezet,

a) az interneten közzétett reklám esetén a reklám közzétevője.

Ahogy a felsorolásból látható a reklámadó alanya nemcsak a reklám közzétételével üzletszerűen foglalkozó szervezet, személy lehet, hanem bárki, aki reklámot közzétesz, függetlenül attól, hogy arra a saját vagy a vele üzleti kapcsolatban álló vállalkozás népszerűsítése céljából kerül sor.

A Reklámtv. 3. § k) pontja alapján közzétevőnek az minősül, aki a reklám közzétételére alkalmas eszközökkel rendelkezik és ezek segítségével a reklámot megismerhetővé teszi.

Nem adóalany az, aki a közzétevőnek csak bérbe adja a reklámhordozót (a felületet), nála ugyanis nem valósul meg az adóköteles tényállás, a reklám közzététele. Ha például egy önkormányzat valamely felületet bérbe ad és a bérbevevő saját, vagy más vállalkozás népszerűsítése céljából reklámot helyez el, akkor a reklámadó alanya nem az önkormányzat, hanem a szabadtéri reklámhordozót, ingatlant reklám céljára hasznosító, a reklámot ténylegesen közzétevő személy minősül.

II/2. Az adóalap

Amennyiben a reklám közzétételére a Ratv. 2. § (1) bekezdése szerinti adóköteles módon került sor és a közzétevőt (az adóalanyt) is azonosítottuk, úgy a következő lépés a közzétevő adóalapjának meghatározása.

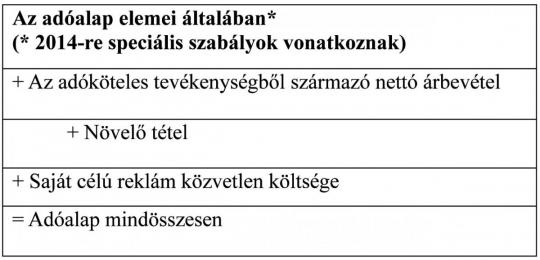

A Ratv. 4. § (1) bekezdés értelmében a közzétevőt terhelő adó alapja az adóköteles tevékenységből származó adóévi nettó árbevétel. Nettó árbevételként a számvitelről szóló 2000. évi C. törvény [Szt.] hatálya alá tartozó adóalanyoknál az Szt-ben meghatározott értékesítés nettó árbevételét kell figyelembe venni, a személyi jövedelemadóról szóló 1995. évi CXVII. törvény [Szja tv.] hatálya alá tartózó adóalanyoknál pedig az Szja tv. szerinti általános forgalmi adó nélküli bevételt. Mindazon adóalanyoknál, amelyek nem tartoznak az Szt. vagy az Szja tv. hatálya alá (bevételi nyilvántartást vezető eva-alanyok, vagy a kisadózó vállalkozások tételes adójának alanyai, magyarországi fiókteleppel nem rendelkező külföldi székhelyű vállalkozások), az Szt. szerinti nettó árbevételnek megfelelő bevétel adja az adóalapot.

Bizonyos esetben a Ratv. egy speciális adóalap-növelő tétel alkalmazását is kötelezővé teszi, e kötelezettség csak abban az esetben áll elő, ha a reklám közzététele reklámértékesítő ügynökségen [Ratv. 1. § 11. pont] keresztül történik. A 4. § (1) bekezdése ugyanis előírja, hogy a nettó árbevételt növelni kell a reklámértékesítő ügynökségnek a megrendelővel kötött, az adóalany médiatartalom-szolgáltatásán belüli reklám közzétételére irányuló szerződés szerinti szolgáltatásból származó nettó árbevételének és ezen ügylet kapcsán a reklámértékesítő ügynökségtől az adóalanynak járó ellenértéknek a különbözetével. E rendelkezés tulajdonképpen a reklámértékesítő ügynökség árrésének, jutalékának a bevonását jelenti az adóalapba. A növelő tételt akkor kell alkalmazni, ha a reklámértékesítő ügynökség és az adóalany (a reklám közzétevője) az Szt. szerinti kapcsolt félnek minősülő személy, szervezet. A kapcsolt vállalkozások fogalmát az Szt. 3. § (2) bekezdés 7. pontja határozza meg, amely alapján az anyavállalat, a leányvállalat, a közös vezetésű vállalat és társult vállalat tartozik e körbe. Érdemes megemlíteni azt, hogy az Szt. szerinti viszony tartalmilag eltér a társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény [Tao. tv.] 4. § 23. pontja szerinti kapcsolt vállalkozási viszonytól.

Abban az esetben, ha az adózó saját termékére, árujára, szolgáltatására, tevékenységére, nevére, megjelenésére vonatkozó reklámot tesz közzé (saját célú reklám közzététele), akkor az adó alapja a reklám közzétételével kapcsolatban közvetlenül felmerült költség, amely nem feltétlenül azonos az Szt. szerinti közvetlen önköltség fogalmával. A közvetlenül felmerült költségek körébe tartozik minden olyan költség, amely a közzététellel összefüggésben közvetlenül merül fel a saját reklámot közzétevőnél, azaz például ilyen a reklámanyag költsége, a reklám készítésének, gyártásának, gyártatásának, közlésének költsége, de nem tartozik ide például a valamely mutató alapján felosztott általános költség (fűtés, világítás költsége). A saját célú reklám közzététele érdekében felmerült, az előállításhoz közvetlenül kapcsolódó költségek részét képezi a beszerzést terhelő előzetesen felszámított általános forgalmi adó, ha az az adott ügylet kapcsán nem levonható.

Az adóalap elemeit az alábbi táblázatban szemléltetjük.

III/3. Az adómérték

A reklám közzétevőjét terhelő adó mértéke sávos [Ratv. 5. § (1) bekezdés]. A sávok az alábbiak szerint alakulnak:

• az adóalap 0,5 milliárd forintot meg nem haladó része után 0%,

• az adóalap 0,5 milliárd forintot meghaladó, de 5 milliárd forintot meg nem haladó része után 1%,

• az adóalap 5 milliárd forintot meghaladó, de 10 milliárd forintot meg nem haladó része után 10%,

• az adóalap 10 milliárd forintot meghaladó, de 15 milliárd forintot meg nem haladó része után 20%,

• az adóalap 15 milliárd forintot meghaladó, de 20 milliárd forintot meg nem haladó része után 30%,

• az adóalap 20 milliárd forintot meghaladó része után 40%.

III/4. A kapcsolt vállalkozásokra vonatkozó speciális szabály

A Tao. tv. 4. § 23. pontja szerinti kapcsolt vállalkozások adó-, adóelőleg megállapítására speciális szabály vonatkozik, a rendelkezés tartalma azonban nem teljesen ismeretlen az adótörvények gyakorlatában, ugyanis az 2010-2012-es adóévekben hatályos, az egyes ágazatokat terhelő különadóról szóló 2010. évi XCIV. törvény is ilyen jellegű szabályt írt elő.

A Ratv. 6. § (1) bekezdésében foglaltak szerint a kapcsolt vállalkozásnak minősülő adóalanyok adóját (adóelőlegét) úgy kell megállapítani, hogy az egymással kapcsolt vállalkozási viszonyban álló adóalanyok adóalapját össze kell adni, és az eredmény alapulvételével a sávos adómértékekkel kiszámított összeget az egyes adóalanyok között olyan arányban kell megosztani, mint amilyen arányt az adóalany adóalapja az egymással kapcsolt vállalkozási viszonyban álló adóalanyok által elért összes adóalapban képvisel.

A Ratv. előírja, hogy a számítások végrehajtása érdekében az egymással kapcsolt vállalkozási viszonyban álló adóalanyok kötelesek együttműködni. A számítások dokumentálását (ideértve az elkészítést és a megőrzést is) az egymással kapcsolt vállalkozási viszonyban álló adóalanyok mindegyike köteles elvégezni. A számítások dokumentációját az adóhatóság kérésére be kell mutatni. A számítás elvégzésekor a kapcsolt vállalkozásoknál a Ratv. 4. § (2) bekezdés szerinti – a reklám közzétételének megrendelőjét terhelő – adóalapot figyelmen kívül hagyni [Ratv. 6. § (3)-(4) bekezdés].

A fenti szabály időarányos alkalmazására abban az esetben sincs mód, ha a kapcsolt vállalkozási viszony az adóév közben megszűnt, vagyis az adóév bármely napján fennálló kapcsolt vállalkozási viszony azt eredményezi, hogy a speciális szabályt a teljes adóévi kötelezettség meghatározása szempontjából figyelembe kell venni.

Az összeszámítási szabály kizárólag a reklámadó alanyának minősülő belföldi és/vagy külföldi kapcsolt vállalkozások vonatkozásában értelmezhető. Ha valamely adóalanynak olyan Tao. tv. szerinti kapcsolt vállalkozása is van, amely a Ratv-nek nem alanya, úgy ezen kapcsolt vállalkozás az összeszámítási szabály alkalmazásakor figyelmen kívül hagyandó.

Ha a kapcsolt vállalkozások bármelyikének az elszámoló bevallás benyújtását követően változik a saját adóalapja, úgy az szükségszerűen azt jelenti, hogy valamennyi kapcsolt vállalatnak önellenőrzéssel módosítani kell a bevallását.

III/5. Az általános eljárási rendelkezések

Az adóalanyt évközben adóelőleg megállapítási, bevallási és fizetési kötelezettség terheli. Az adóelőleg összege a Ratv. 7. § (3) bekezdése alapján

• ha az adóalany adóévet megelőző adóéve 12 hónap, akkor az adóévet megelőző adóévben folytatott adóköteles tevékenységből származó adóalap alapulvételével, a sávos adókulcsokkal kiszámított összeg,

• ha az adóalany adóévet megelőző adóéve 12 hónapnál rövidebb, akkor az adóévet megelőző adóévben folytatott adóköteles tevékenységből származó adóalap 12 hónapra számított összegének alapulvételével, a sávos adókulcsokkal kiszámított összeg,

• az adóköteles tevékenységet az adóévben jogelőd nélkül kezdő adóalany esetében az adóévre várható adó összege,

• átalakulással (ideértve az egyesülést és a szétválást is) létrejött adóalany esetén a jogelőd által az adóévben az átalakulás napjáig elért, adóköteles tevékenységből származó adóalap alapulvételével, a sávos adókulcsokkal kiszámított összeg olyan aránya, amilyen arányban az átalakulással létrejött adóalany (beleértve kiválás esetén a fennmaradó társaságot is) a jogelőd vagyonából részesült.

Az adóelőleg bevallásának határideje fő szabály szerint az adóév ötödik hónapjának utolsó napja, az adóköteles tevékenységet jogelőd nélkül kezdő adóalany, illetve átalakulás (egyesülés, szétválást) esetén a tevékenység megkezdését követő 15. nap [Ratv. 7. § (2) bekezdés]. Az adóelőleget két egyenlő részletben kell megfizetni, amelynek határideje fő szabály szerint az adóév hetedik hónapjának 20. napja, illetve tizedik hónapjának 20. napja, az adóköteles tevékenységet jogelőd nélkül kezdő adóalany, illetve átalakulás (egyesülés, szétválás) esetén az előlegfizetés a tevékenység megkezdését követő 15 napon belül és az adóév utolsó hónapjának 20. napjáig esedékes [Ratv. 7. § (4) bekezdés].

A bevallott adóelőleg önellenőrzéssel nem módosítható, annak mérséklése az adózás rendjéről szóló 2003. évi XCII. törvény [Art.] 42. § (2) bekezdésében foglaltak szerint kérhető. E rendelkezés szerint ugyanis az adózó az adóelőleg módosítását kérheti az adóhatóságtól, ha előlegét az előző időszak (év, negyedév, félév) adatai alapján fizeti, és számításai szerint adója nem éri el az előző időszak adatai alapján fizetendő adóelőleg összegét. A mérséklési kérelem benyújtása előtt célszerű figyelembe venni az Art. 172. § (13) bekezdésében foglaltakat, amely rögzíti, hogy az adózó 20%-ig terjedő mértékű bírságot fizet, ha az előző időszak adatai alapján előírt (bevallott) adóelőlegét mérsékelték, és ezért kevesebb adóelőleget fizetett, mint amennyit tényleges eredménye alapján kellett volna. A bírság alapja az előző időszak adatai alapján előírt (bevallott) adóelőleg és a mérsékelt adóelőleg különbözete.

Az adófizetésre kötelezettet feltöltési kötelezettség terheli, ennek keretében a várható fizetendő adó és az adóévre már bevallott előlegek különbözetéről az adóév utolsó hónapjának 20. napjáig bevallást nyújt be és ezzel egyidejűleg tesz eleget a fizetési kötelezettségének [Ratv. 7. § (5) bekezdés].

Az adóévet követő ötödik hónap utolsó napjáig a reklámadó alanyának elszámoló bevallást kell benyújtania az állami adóhatósághoz, továbbá a befizetett adóelőleg, előleg-kiegészítés és az adó éves összege közötti különbözetet is be kell fizetni az említett időpontig, illetve a többlet-befizetést ettől az időponttól lehet visszaigényelni [Ratv. 8. § (1) és (7) bekezdése].

Az adóalany az adóelőleget, az adóelőleg-kiegészítést, illetve az elszámolást is ugyanazon a bevallási garnitúrán (’94 jelű nyomtatványon) teljesíti.

Fontos hangsúlyozni, hogy a Ratv. 8. § (6) bekezdésében foglalt szabály alapján az adófizetésre nem kötelezett adóalany adó, adóelőleg és előleg-kiegészítés bevallására nem kötelezett. Ez azt jelenti, hogy sem nulla adattartalmú, sem pedig NY jelű bevallást nem kell benyújtani az ilyen adózóknak.

III/6. A2014-es évre vonatkozó speciális szabályok

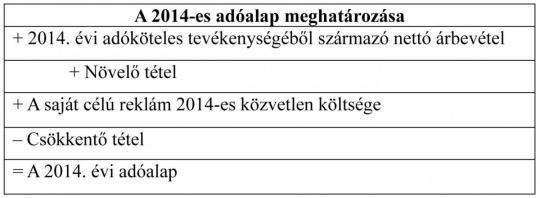

Az adó, adóelőleg összegének megállapítására 2014-ben az általánostól eltérő szabályok vonatkoznak [Ratv. 9. §]. A speciális szabályokat egyrészt az évközi (2014. augusztus 15-ei) hatálybalépés indokolja, ugyanis azoknál az adóalanyoknál, amelyek a törvény hatálybalépését megelőzően megkezdték az adóköteles tevékenységüket, a 2014. évi kötelezettségük összegét időarányosítani kell.

Másrészt az adó(előleg)-alap megállapításának módja is eltér az általánostól, mivel a Ratv. 10. §-a lehetőséget ad arra, hogy az adózó a 2014. évben kezdődő adóév adóalapját – legfeljebb annak erejéig – a Tao. tv. 17. § (1) bekezdése vagy az Szja tv. 49/B. § (7) bekezdése szerinti elhatárolt veszteség 50%-ával csökkentse. A veszteségleírás – amellyel a kötelezettség akár nullára is csökkenthető – a 2013-as évben nem nyereséges adózók által vehető igénybe, hiszen az alkalmazás feltétele, hogy az adózó 2013. évben kezdődő üzleti évben az adóalany adózás előtti eredményének összege nulla, vagy negatív.

A 2014. évi adóalap elemeit a következő táblázatban mutatjuk be.

A 2014. évi adó meghatározásakor a fenti adóalapnak a sávos adókulcsok segítségével kiszámított összegét kell venni, illetve annak – amennyiben az adóalany a Ratv. hatálybalépését megelőzően kezdte meg adóköteles tevékenységét – a Ratv. hatályba lépésétől számított időszak naptári napjaival arányos része (139 nap).

A naptári évtől eltérő üzleti évet alkalmazó adózóknak a saját üzleti évük kezdő napjától függetlenül – a naptári éves adózókhoz hasonlóan – 2014. január 1-je és 2014. december 31-e közötti időszak vonatkozásában kell a 2014. évi adót megállapítani, bevallani és megfizetni. A Ratv. 10. §-a szerinti csökkentő tétel alkalmazásának lehetősége természetesen őket is megilleti (ha megfelelnek az ott rögzített feltételnek).

A fentiek azt eredményezik, hogy a 2014. évi adókötelezettséget egységesen 2015. május 31-éig kell megállapítani és a 1494. jelű nyomtatványon bevallani.

A 2014. évi adóelőleg-alap meghatározása abban a tekintetben tér el az ez évre vonatkozó adóalap megállapításának módjától, hogy a 2013. évi adóköteles tevékenységből, illetve a saját célú reklám 2013. évi közvetlen költségeiből kell kiindulni. Az így megállapított adóelőleg-alap és a sávos adókulcsok szerinti adómérték szorzata a számított adóelőleg, amelynek a Ratv. hatályba lépésétől számított időszak naptári napjaival arányos része képezi a fizetendő adóelőleget [Ratv. 9. § (2) bekezdés]. A 2014. évi adóelőleget a folyamatosan működő adózók esetében 2014. augusztus 20-áig (21-éig) kellett bevallani, az említett időpontig és 2014. november 20-áig kell megfizetni.

A 2014. évi adóelőleg összege az adóköteles tevékenységét a 2014. évben augusztus 15-e előtt kezdő adóalanyok esetén a 2014. évre várható adó összegének a Ratv. hatályba lépésétől számított időszak naptári napjaival arányos része. A bevallás határideje 2014. augusztus 20-a (21-e) volt, a bevallott előleget pedig ezen időpontig és 2014. november 20-áig kell megfizetni. Az adóköteles tevékenységüket augusztus 14-e után kezdő adóalanyok esetén az adóelőleg összege 2014. évre várható adó összege, bevallásának határideje az adóköteles tevékenység megkezdését követő 15. nap. A befizetést pedig két egyenlő részletben: e napig és az adóév utolsó hónapjának 20. napjáig kell teljesíteni.

A naptári évtől eltérő üzleti évet alkalmazók 2014. évi adóelőlegének meghatározása szempontjából két csoportot érdemes megkülönböztetni. Egyrészt a 2013-ban kezdődő üzleti évről 2014. augusztus 20-áig beszámolóval rendelkező adóalanyokat, amelyek esetén az adóelőleg megállapítás a naptári éves adózókhoz hasonlóan a Ratv. 9. § (2) bekezdésében foglaltaknak megfelelően történik. A másik csoportot azok a naptári évtől eltérő üzleti évet választó adóalanyok képezik, amelyeknek nincs 2014. augusztus 20-áig beszámolóval lezárt utolsó (2013-as) üzleti évük (például a 2013. üzleti évet még nem zárták le vagy 2014-ben alakultak). Esetükben a 2014. évi adóelőleg összege a beszámolóval le nem zárt üzleti évre várható adó összegének a Ratv. hatályba lépésétől számított időszak naptári napjaival arányos része [Ratv. 9. § (4) bekezdés].

IV. A megrendelőt terhelő adókötelezettség

Ahogy a korábbiakban említettük, a reklám közzététele mellett – a Ratv. 2. § (2) bekezdése értelmében – adóköteles a reklám közzétételének megrendelése is, kivéve, ha

• a megrendelő Szja. tv. szerinti egyéni vállalkozónak nem minősülő magánszemély, vagy

• a nem magánszemély megrendelő rendelkezik a reklám közzétevőjének nyilatkozatával.

A közzétevőnek arról kell nyilatkoznia, hogy adóbevallási, adófizetési kötelezettségének eleget tesz, vagy pedig az adóévben a reklám közzététele után adófizetési kötelezettség nem terheli (ugyanis adóalapja a 0%-os határon belül marad). A megrendelőt önmagában a nyilatkozat megléte mentesíti az adókötelezettség alól, függetlenül annak tartalmától. Vagyis akkor sincsen teendője se a közzétevőnek, se a megrendelőnek, ha a közzétevő év közben a várható adóalapja vonatkozásában úgy nyilatkozott, hogy adófizetési kötelezettség nem terheli, majd a tényadatok birtokában az állapítható meg, hogy az adóalapja az 0,5 milliárd forintot meghaladta. (Természetesen a „fordított” esetben sem kell a nyilatkozat tartalmát módosítani). Nyilatkozat birtokában tehát a megrendelő nem fizet adót és e jogcímen bevallást sem kell adni.

A nyilatkozat módját tekintve a Ratv. nagyfokú szabadságot biztosít azzal, hogy a nyilatkozatból egyértelműen ki kell derülnie, hogy az mely közzététel(ek)re vonatkozik. a reklám-közzétevőnek a nyilatkozatot a reklám közzétételének ellenértékéről szóló számlán vagy számviteli bizonylaton vagy más okiraton (így különösen a reklám közzétételére vonatkozó szerződésben) kell megtennie. A nyilatkozat a megrendelőt terhelő adókötelezettség elévülési idején belül pótolható. Ebben az esetben a megrendelő adókötelezettségének önellenőrzéssel való helyesbítésére van mód.

A fontos azt hangsúlyozni, hogy a nyilatkozat hiánya a közzétevő adókötelezettségét nem érinti, ugyanis adóköteles tevékenységéből származó éves nettó árbevételéből nem hagyható figyelmen kívül az az összeg, amely vonatkozásában nem adott nyilatkozatot (ilyen lehetőséggel csak a kapcsolt vállalkozások élhetnek a Ratv. 6. § (4) bekezdése alapján). Mindez azt jelenti, hogy a közzétevő adókötelezettsége a nyilatkozat-adástól függetlenül fennáll. Ha ad nyilatkozatot, úgy az adókötelezettség csak őt terheli, míg a nyilatkozat elmulasztása esetén mind a közzétevő, mind a megrendelő a reá irányadó szabályok szerint köteles teljesíteni adókötelezettségét.

A reklám megrendelője esetén az adó alapja reklám közzététel havi összesített ellenértékének 2 500 ezer forintot meghaladó része [Ratv. 4. § (2) bekezdés]. Az adóelszámolás időszaka a számla kézhezvételéhez igazodik, tehát a megrendelőnek azt kell figyelnie, hogy mennyi az egy adott hónapban kézhez vett olyan számlák összesített ellenértéke, amelyek vonatkozásában a közzétevő nyilatkozati kötelezettségének nem tett eleget.

Az összesített ellenérték azt jelenti, hogy valamennyi számlában foglalt ellenértéket összegezni kell, a 2 500 ezer forintos határ nem szerződésenként, nem is közzétevőnként számítandó. Ellenérték alatt a nettó, azaz az áfa nélküli összeget kell érteni.

Az adó mértéke az adóalap 20 %-a [Ratv. 5. § (2) bekezdés]. A megrendelő havonta, a reklám közzétételéről szóló számla, számviteli bizonylat kézhezvételét követő hónap 20. napjáig köteles az általa megrendelt reklám-közzététel utáni adót összesítve bevallani (’94-es nyomtatvány 04-es lapján) és megfizetni.

Abban az esetben, ha valamely hónapban kézhez vett számlá(k)ban foglalt ellenérték utóbb megváltozik, a számla korrigálásra kerül, úgy szükséges esetén az „eredeti számla” kézhezvétele hónapjának kötelezettsége módosítandó. Ha például a megrendelő 2014. októberében 3 200 ezer forint értékben vett kézhez egy olyan számlát, amely vonatkozásában a közzétevő nem nyilatkozott, akkor 2014. november 20-áig be kell nyújtania a 1494-es nyomtatvány és meg kell fizetnie a (3 200 ezer – 2 500 ezer) x 20%, azaz 140 ezer forint összegű adót. Ha a közzétevő valamely oknál fogva 2014 novemberében 2 400 ezer forintra módosítja az ellenértéket, akkor a megrendelőnek a módosított számla kézhezvételét követően önellenőrzéssel kell élnie a 2014. október hónapról benyújtott bevallás vonatkozásában.

A reklám megrendelőnek a 2014-es évben adókötelezettség csak a Ratv. hatályba lépése napjától keletkezhet a 2014. augusztus 14-ét követően megkötött szerződések, leadott megrendelések vonatkozásában. A megrendelőt terhelő adó bevallására első ízben 2014. szeptember 20-áig (illetve 22-éig) kerülhet sor. A 2014. szeptember 20-áig (22-éig) a megrendelőnek – nyilatkozat hiányában – akkor kell bevallást benyújtania, ha a 2014. augusztus 15-e és 31-e között megkötött reklám-közzétételi szerződések vonatkozásában az említett időszakban kézhez vett számlákon szereplő összesített ellenérték a 2 500 ezer forintot meghaladja.

V. Korrekciós tétel alkalmazási kötelezettség a társasági adó rendszerében

A 2014. évi XXXIV. törvény módosításai érintették a Tao. tv-t rendelkezéseit is, új korrekciós tétellel bővült a 3. számú melléklet „A” része. Nem a vállalkozási tevékenység érdekében felmerült költségnek, ráfordításnak minősül – azaz a 8. § (1) bekezdés alapján növeli az adózás előtti eredményt – a Ratv. szerinti reklám közzétételével összefüggésben elszámolt költség (így különösen a reklám közzétevőjének vagy a reklám közzétételében közreműködőnek járó ellenérték), de legalább a reklám közzétételének szokásos piaci értéke, ha az adóalany nem rendelkezik a reklámadó alanyának olyan nyilatkozatával, miszerint a reklám közzétételével összefüggésben felmerült reklámadó kötelezettségét teljesíti vagy reklámadó-kötelezettség teljesítésre nem kötelezett.

A növelő tétel alkalmazási kötelezettség – nyilatkozat hiányában – minden esetben fennáll, függetlenül attól, hogy a társasági adó alanya mekkora összeget fizetett ellenértékként, illetve, hogy reklámadót fizetett-e, vagy pedig a költségelszámolással érintett tételek továbbértékesítésével bevételre tett-e szert.

A Tao. tv. idézett rendelkezése a társasági adó valamennyi alanyára vonatkozik, nemcsak a reklámadó alanyainak minősülő adózókra. Így egy szerződéses láncolat (például: médiatartalom-szolgáltató, ügynökség, reklámozó cég) esetén a reklám-közzétevővel nem közvetlenül szerződő – a Ratv. fogalmai szerint megrendelőnek nem minősülő – szervezetek is csak akkor mentesülhetnek a növelő tétel alkalmazásának kötelezettsége alól, ha a szerződéses láncolatban résztvevő partnereik a reklámadó alanyának nyilatkozatát valamennyiük számára beszerzik és rendelkezésre bocsátják.

A Ratv. szerinti megrendelő vonatkozásában a növelő-tétel összegébe beleszámít a 20% mértékű reklámadó is.

A növelő tétel összegének megállapításához – az Art. 44. §-ában foglaltakkal összhangban – megfelelő nyilvántartás vezetése szükséges.

Az a tény, hogy az adózónak a reklám-közzététellel összefüggésben elszámolt költségekkel adott esetben növelni kell az adózás előtti eredményét, nem érinti az általános forgalmi adó levonására való jogosultságot. Az adólevonási joggal kapcsolatosan az általános forgalmi adóról szóló 2007. évi CXXVII. törvény 120. §-ában foglaltaknak megfelelően kell eljárni, vagyis az adóalany az egyes beszerzéseit terhelő (előzetesen felszámított) adót abban a mértékben jogosult levonni az általa fizetendő adóból, amilyen mértékben az adott beszerzést – adóalanyi minőségében – adóköteles termékértékesítése, szolgáltatásnyújtása érdekében használja, hasznosítja.

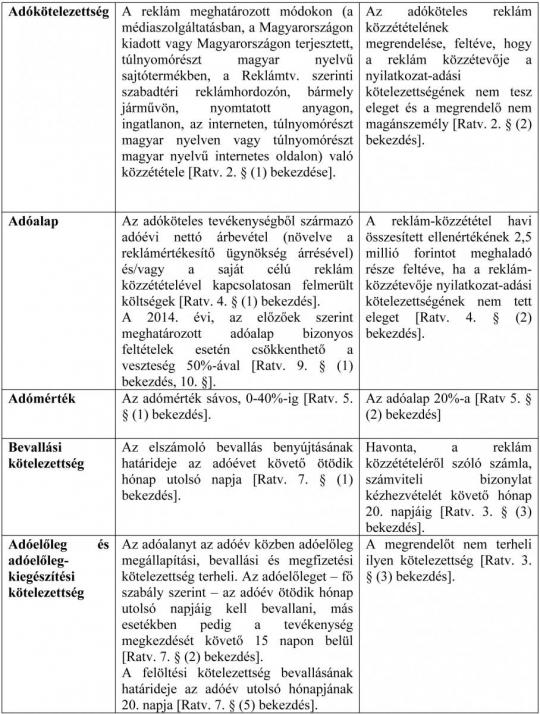

VI. Összefoglaló táblázat a reklámadó-kötelezettségről