A kisvállalati adó új szabályrendszere alapján készítendő első elszámoló bevallás jellemzői

Mint ismeretes, a kisvállalati adó (kiva) szabályai 2017-től átfogó módosításon mentek keresztül: az adóalap megállapítása során a korábbi pénzforgalmi szemléletű eredmény kategóriája helyett az egyes tőke- és osztalékműveletek korrigált eredménye képezi az adóalap egyik összetevőjét; ezen kívül több más részletszabály is megváltozott. Mivel pedig a bevallási nyomtatványok mindig az adott adótörvény „tükörképének” tekinthetők, így értelemszerűen a kiva bevallására szolgáló, ’KIVA jelű nyomtatvány is átalakult az új szabályokat lekövetve. A 2017-es adóévről (általános esetben a 2017. január 1-2017. december 31. közötti időszakról) szóló elszámoló bevallás benyújtása 2018. május 31-éig esedékes; érdemes hát e dátum közeledtével a bevallás fő jellemzőit áttekinteni.

I. A 17KIVA jelű nyomtatvány a számok tükrében

Ha rövid statisztikát készítünk a jelenlegi és a korábbi bevallási nyomtatvány alapulvételével, megállapítható, hogy a 16KIVA bevallás 10 oldalához képest kettővel kevesebb oldal tartozik a 17KIVA jelű nyomtatványhoz: az érdemi, tartalmi változás az előleg-lapot és az elszámoló lapo(ka)t érinti. Az éves elszámolás kimunkálása az, ami jelentős rövidülést hozott: a 2016-os nyomtatványban három oldalt töltött meg az adóalap és az éves adó levezetése, illetve ehhez kapcsolódóan a korrekciós tételek részletezése, a 2017-es nyomtatványban ezek egy oldalt tesznek ki.

Felsorolásképpen a bevallás lapjai és azok tartalma a következő:

• Főlap (17KIVA), melyen a korábbihoz hasonlóan az adózó azonosítására szolgáló adatok, és a bevallási időszakra, a bevallás jellegére vonatkozó jelölések találhatók;

• Előleg-lap (17KIVA-01), melyen az előleg alapjának levezetése az új szabályok szerint történik;

• Éves elszámoló lap (17KIVA-02), melyre az éves adó új szabályok szerinti levezetése mellett bizonyos tájékoztató adatok is rákerültek;

• A kiva-alanyiság időszaka alatt felmerülő, egyes korábbi kedvezmények feltételeinek nem teljesülése miatti szankciós jellegű társasági adó- és késedelmi pótlék-fizetési kötelezettség jelölésére szolgáló lap (17KIVA-04-01);

• Az innovációs járulék- és járulékelőleg-kötelezettség bevallása az ezen adónem alanyainak minősülő adózók részére (17KIVA-04-02);

• Az osztalék utáni adót kiváltó adó levezetésére szolgáló lap (17KIVA-04-03);

• Önellenőrzési melléklet és az ahhoz kapcsolódó nyilatkozat (17KIVA-05 és -06).

Mivel e cikk fókuszát a 2017-től hatályos szabályrendszer bevallásban való leképeződése adja, így a továbbiakban az éves adó levezetéséről lesz szó részletesebben. Mindehhez feltétel a kisadózó vállalkozások tételes adójáról és a kisvállalati adóról szóló 2012. évi CXLVII. törvény [Katv.] rendelkezéseinek megfelelő ismerete is; a szükséges helyeken röviden ezeket is érintjük.

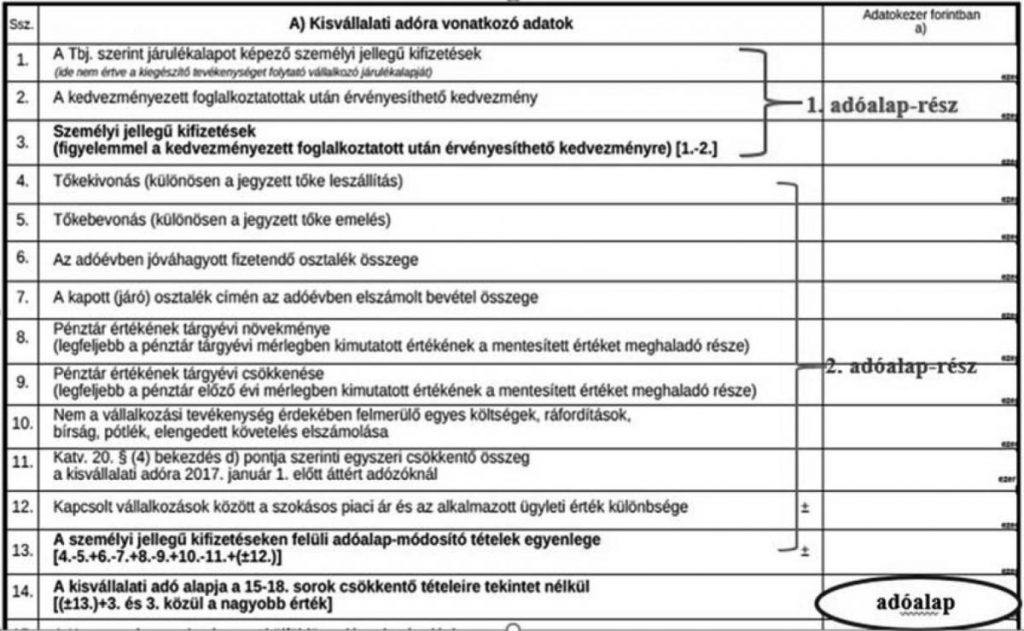

II. A kiva alapja

A kiva alapja két részből tevődik össze:

• a személyi jellegű kifizetések összegéből [Katv. 20. § (2) bekezdés], mely egyben a minimum-adóalap is1;

• a tőke- és osztalékműveletek – néhány egyéb tétellel – korrigált eredményéből [Katv. 20. § (3)-(5) bekezdés]; mely a korábbi pénzforgalmi szemléletű eredmény helyébe lépett. A bevallásban „a személyi jellegű kifizetéseken felüli adóalap-módosító tételek egyenlege” elnevezés ezen adóalap-részt jelöli.

1. A személyi jellegű kifizetések összegét – a korábbi szabályokhoz hasonlóan – a társadalombiztosítás ellátásairól és a magánnyugdíjra jogosultakról, valamint e szolgáltatások fedezetéről szóló 1997. évi LXXX. törvény szerint járulékalapot képező személyi jellegű ráfordítások adják; melybe 2017-től nem tartozik bele a kiegészítő tevékenységet folytató egyéni vagy társas vállalkozó járulékalapja. A 17KIVA-02-es lap kitöltése során kezdő lépésként az 1. sorban kell feltüntetni az említett összeget. [A továbbiakban a sorhivatkozások a 17KIVA-02-es lap megfelelő sorait jelölik]. A kedvezményezett foglalkoztatott után érvényesíthető kedvezmény éves összege [Katv. 2. § 20. pontja] – mely a 2. sorba írandó – csökkenti a személyi jellegű kifizetések összegét; így kapjuk meg a személyi jellegű kifizetések miatti adóalap-rész összegét a 3. sorban. E sor összege után tehát mindenképpen megfizetendő a kisvállalati adó; ez alól egyetlen kivétel van: amikor az adózó új beruházást valósít meg és erre tekintettel a kedvező veszteségleírási szabályok szerint csökkentheti a minimum-adóalaprészt (lásd a veszteségleírásra vonatkozó résznél).

2. A tőke- és osztalékműveletek korrigált eredménye mint adóalap-rész a 13. sorban („a személyi jellegű kifizetéseken felüli adóalap-módosító tételek egyenlege”) jelenik meg. Ezen egyenleg a következő tételekből tevődik össze:

• tőkeműveletekhez kapcsolódó korrekciós tételek (4-5. sorok),

• osztalékhoz kapcsolódó korrekciós tételek (6-7. sorok),

• pénztár változásához kapcsolódó korrekciós tételek (8-9. sorok),

• nem a vállalkozás érdekében felmerülő költségek, ráfordítások (10. sor),

• bírságok, pótlékok (10. sor),

• elengedett követelés (10. sor),

• egyszeri csökkentő tétel a már 2017. előtt is kivás adózóknál (11. sor),

• transzferár miatti korrekciók (12. sor).

A tőkeműveletek közül a kiva-alap megállapítása során a tőkekivonás (különösen a jegyzett tőke leszállítása) cégbírósági bejegyzésére tekintettel az adóévben a saját tőke csökkenéseként elszámolt összeg növelő tételként veendő figyelembe; a tőkebevonás (különösen a jegyzett tőke emelés) cégbírósági bejegyzésére tekintettel az adóévben a saját tőke növekedéseként elszámolt összeg pedig csökkentő tétel.

Az osztalékok tekintetében több szabályra is figyelemmel kell lenni a 2017. adóévi bevallás kitöltése során. Az általános szabály az, hogy a kapott (járó) osztalék címén az adóévben elszámolt bevétel összege csökkentő tétel; ha pedig az adózó osztalék jóváhagyásáról dönt az adóévben, az növelő tételt von maga után. A Katv. előírja, hogy a 2017. adóévi adókötelezettség megállapításakor az említett korrekciókat a kiva-alanyiság időszaka alatt jóváhagyott, de még be nem folyt vagy ki nem fizetett osztalék összegére is alkalmazni kell. [Például, ha a 2015. adóévi beszámoló elfogadásakor osztalékról döntött a kiva-alany, de azt még (részben, vagy egészben) nem fizették ki 2016. december 31-éig, akkor a ki nem fizetett osztalék is növelő tétel. Ha pedig 2017. január 1. előtt hagyott jóvá osztalékot az a társaság, amelyben a kiva-alany részesedéssel rendelkezik, de azt még nem fizették meg a kiva-alany részére, akkor ez az osztalék is csökkentő tétel kapott osztalék címen.]

A növelő tétel alóli kivétel, ha az osztalék forrása a kiva-alanyiságot megelőző adóévek adózott eredménye és eredménytartaléka. Ennek megállapítása érdekében indokolt az adózó nyilvántartásaiban feltüntetni, hogy minek a terhére került jóváhagyásra az osztalék. Gyakran felmerülő kérdés, hogy a kivában van-e kötelező sorrend az eredménytartalék felhasználására vonatkozóan (az egyszerűsített vállalkozói adó – eva – analógiájára): a Katv. nem ad ilyen sorrendet. Az osztalék fizetésére a számvitelről szóló 2000. évi C. törvény rendelkezése [39. § (3) bekezdés] irányadó, amely annyit mond, hogy az előző üzleti évi adózott eredménnyel kiegészített szabad eredménytartalék fizethető ki ekként (meghatározott feltételekkel – de az eredménytartalék sorrendiségére itt sincs előírás).

Ha például a 2017. adóévtől áll fenn az adózó kiva-alanyisága, és van a korábbi időszakból „hozott” eredménytartaléka, amelyet 2017-ben osztalékként jóváhagy, akkor annak összege nem képez kiva-alapot; tehát a bevallás 6. sora üresen marad. Mivel az osztalékelőleg a kiva korábbi szabályai szerint a pénzforgalmi szemléletű eredményt módosító tétel volt, így a kettős (nem)adóztatás kiküszöbölése érdekében a 2017. adóévi adókötelezettség megállapítására nézve átmeneti szabály írja elő, hogy a korábban (2017. előtt kivásként) megfizetett, illetve kapott osztalékelőleg összegével a 2017. adóévben jóváhagyott osztalékra tekintettel csökkenteni lehet a növelő tétel összegét (megfizetett osztalékelőleg esetén, mivel azt a korábbi szabályok szerint már leadózták), illetve a 2017. adóévben jóváhagyott osztalékra tekintettel növelni szükséges a csökkentő tétel összegét (kapott osztalékelőleg esetén).

A pénztár változása a következőképpen veendő figyelembe (a változás irányától függően): a pénztár értékének növekménye növeli, csökkenése pedig csökkenti az adóalapot. Mindkét esetben felső korlát érvényesül: a pénztár értékének növekedése esetén legfeljebb a pénztár tárgyévi záró értékének a mentesített értéket meghaladó része a növelő korrekció; ha pedig a pénztár értéke csökkent, akkor legfeljebb a pénztár előző évi záró értékének a mentesített értéket meghaladó része a csökkentő tétel. A mentesített érték a Katv. 2. § 23. pontja alapján a 2017. adóévben a következő három érték közül a legmagasabb:

• a 2017. adóévi összes bevétel 5%-a,

• 1 millió forint,

• a pénztár 2017. adóévi nyitó értéke (a későbbiekben ez utóbbi érték figyelése elválik a „régi” kivások és a „későbbi” kivások esetében2; 2017-ben azonban éppen egybeesik).

[A pénztár mentesített értékét egyébként nem kell külön feltüntetni a bevallásban, csak az adózó által kiszámított megfelelő korrekció összege – amennyiben felmerül – írandó a 8., vagy a 9. sorba].

A 2017. adóév sajátos még annyiban is, hogy a szabályozásból adódóan a mentesített érték vagy éppen az előző évi záró értékkel esik egybe, vagy afelett van; így az előző évi záró érték egyik esetben sem haladja meg a mentesített értéket. Számszakilag tehát 2017-ben nem lehetséges olyan eset, amikor a pénztár csökkenésére tekintettel korrekciós tétel lenne alkalmazható (a 9. sor a 2017. évi bevallásokban üres). A bevallás 10. sorába kerülnek összesített adatként az „egyéb” adóalap-növelő tételek, úgy mint

• a nem a vállalkozási tevékenység érdekében felmerülő költségek, ráfordítások [a Katv. e tekintetben kifejezetten a társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény 3. számú melléklete A) részében nevesített esetkörökre utal];

• a kiva-alanyiság időszakában bármely időszakra megállapított és megfizetett bírságok, pótlékok (ide értendő az önellenőrzési pótlék is);

• a nem magánszemély kapcsolt vállalkozással szemben fennálló, behajthatatlannak nem minősülő, elengedett követelések.

A 2017. előtt is kiva-alany adózók számára elérhető egyszeri csökkentő tétel [„a „Katv. 20. § (4) bekezdés d) pontja szerinti egyszeri csökkentő összeg” elnevezésű sor] összegéről és levezetéséről az érintett adózók 2017. december 31-éig már tájékoztató levelet kaptak az adóhatóságtól (e tájékoztatási kötelezettséget a Katv. átmeneti rendelkezése írta elő).

Az összeg a következő tételek eredője:

+ tőkebevonás miatt 2013-2016-ban elszámolt csökkentő korrekció

+ osztalék/osztalékelőleg megszerzése miatt 2013-2016-ban elszámolt csökkentő korrekció

– tőkekivonás miatt 2013-2016-ban elszámolt növelő korrekció

– osztalék(előleg) fizetése miatt 2013-2016-ban elszámolt növelő korrekció

– nem a vállalkozás érdekében felmerült tételek miatt 2013-2016-ban elszámolt növelő korrekció

– transzferár miatt 2013-2016-ban elszámolt növelő korrekció+ (±) 2013-2016. évek pénzforgalmi szemléletű eredménye.

Fontos, hogy csak akkor érvényesíthető csökkentő tétel, amennyiben a fenti számítás végeredménye pozitív összeg.

Tehát összefoglalva, csak a már 2017. január 1-je előtt is a kiva hatálya alá tartozó adózók írhatnak be a 11. sorba adatot (a 2017-től bejelentkezettek nem); és közülük is csak azok, amelyeknél a kiküldött tájékoztató levélben megjelölt összeg pozitív (ha negatív vagy nulla a levezetés összege, akkor az említett sor esetükben is üresen hagyandó). Előfordulhat, hogy az adóhatóságnak nem állt rendelkezésére minden adat a számítás elvégzéséhez (például hiányos, hibás korábbi bevallás esetén), ezen esetekben ennek tényét tartalmazta a tájékoztató levél: az e körbe tartozó adózók saját nyilvántartásaik alapján maguk végzik el a fenti számítást.

A szokásos piaci ártól eltérő áralkalmazás miatti korrekció(k összesített) összege előjelhelyesen kerül a 12. sorba.

A korrekciós tételek beírását követően a 13. sorban jelentkezik tehát a tőke- és osztalékműveletek korrigált eredménye. Amennyiben ez pozitív összeg, akkor azt a személyi jellegű kifizetések miatti adóalap-résszel összeadva kapjuk meg a kiva alapját a 14. sorban. Amennyiben viszont a 13. sor szerinti érték negatív összeg vagy nulla, akkor kizárólag a személyi jellegű kifizetések miatti adóalap-rész fog számítani (mint minimum-adóalap, ez kerül a 14.sorba), és a negatív adóalap-rész mint elhatárolt veszteség írható le a következő adóévek pozitív eredménye (adóalap-része) terhére, vagy, ha új beruházást valósított meg az adózó, akkor a tárgyévi minimum-adóalap terhére (a veszteségleírást részletesebben lásd a következő pontban).

Az adóalap eddigi levezetését – az adóalap-részeket számozással jelölve – a következő ábra mutatja.

A külföldi telephellyel rendelkező adózóknál a fentieken túlmenően felmerül, hogy az így kiszámított adóalapot a kettős adóztatás elkerülése érdekében úgy szükséges módosítani, hogy az ne tartalmazza a Katv. szabályainak megfeleltethető, külföldön adóztatható adóalapot. Mivel a külföldön adóztatható adóalap-rész meghatározására nézve nincs külön előírás, így annak számítása során a Magyarországon adóztatható kiva-alap levezetésével analóg módon indokolt eljárni és a megkapott összeget a 15. sorban szerepeltetni.

III. Veszteségleírás

1. Általános szabályok

Elsőként azt szükséges tisztázni, hogy mit tekinthetünk elhatárolt veszteségnek.

A kiva jelenlegi rendszerében ez

• az egyes tőke- és osztalékműveletek korrigált eredménye, amennyiben negatív összeg,

• a 2017. előtti szabályozás szerinti veszteség, vagyis a negatív korrigált pénzforgalmi szemléletű eredmény (amennyiben még nem került figyelembe vételre a kiva alapjánál),

• a kiva-alanyiság előtt a társasági adóalanyiság időszakában keletkezett (és még fel nem használt) negatív társasági adóalap.

Amennyiben az adózó rendelkezik korábbról „hozott” veszteséggel (a 2017. évben ezt a fenti felsorolás második, illetve harmadik tagjaként említett összegek tehetik ki), akkor annak összegét a 16. sorba szükséges beírni. Mivel az általános szabály az, hogy a veszteség a következő adóévek pozitív tőke- és osztalékműveletek korrigált eredménye terhére írható le, így a korábbról hozott veszteség a tárgyévben a bevallás 13. sorának pozitív összegét fogja csökkenteni (az új beruházások miatti szabályokat a következő pontnál tárgyaljuk, itt most feltételezzük, hogy új beruházás nem történt). Ha pedig a tárgyévben a 13. sor összege negatív, akkor (új beruházás hiányában) veszteségleírásra nem kerül sor, és a 13. és 16. sorok együttes összege lesz a további adóévekre átvihető halmozott veszteség, melynek összege a 25. sorba kerül tájékoztató adatként.

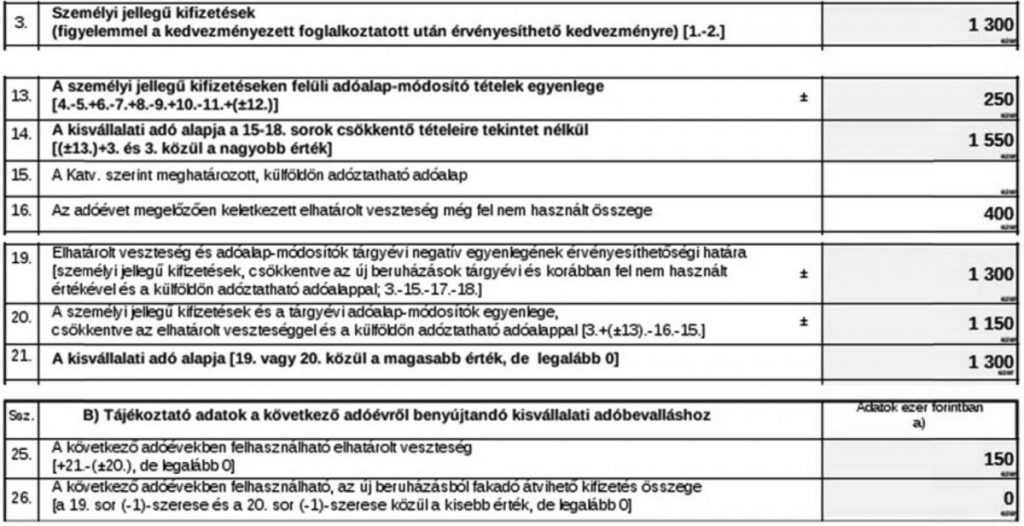

Például az adózónak a 2016. adóév során -400 e Ft volt a korrigált pénzforgalmi szemléletű eredménye; 2017-ben a személyi jellegű kifizetései 1 300 e Ft-ot tesznek ki, a tőke- és osztalékműveletek korrigált eredménye pedig 250 e Ft. Új beruházást sem 2016-ban, sem 2017-ben nem valósít meg. A -400e Ft elhatárolt veszteségből 250e Ft-ot tud az adózó érvényesíteni, így a minimum-adóalap (1 300 e Ft) után fizeti meg az adót, és -150 e Ft-ot veszteségként továbbvisz. A bevallás sorai így a következőképpen alakulnak:

[Megjegyzendő, hogy a 20. sor adata a jelen példa szerinti esetben pusztán összehasonlítási célt szolgál a bevallásban.]

2. Új beruházások miatti veszteségleírás

A meghatározott feltételeknek [Katv. 20. § (7) bekezdés] megfelelő új beruházásokkal kapcsolatos adóévi kifizetések erejéig leírható a veszteségállomány (a korábbi és a tárgyévi veszteség is) a teljes adóalap terhére, vagyis akár a minimum-adóalap „rovására” is.

E veszteségleírási szabályoknál tehát kettős korlátra kell figyelemmel lenni: levonható összeg

• az új beruházási érték, illetve

• a korábbról hozott veszteségnek a tárgyévi negatív tőke- és osztalékműveletek korrigált eredményével növelt összege közül a kisebb érték.

Átmeneti szabály [Katv. 32. § (11) bekezdés] biztosítja, hogy a korábbi kivás adóévekben megvalósított, de a veszteségleírás során még figyelembe nem vett beruházási érték ne „vesszen el”, ugyanis a korábbról hozott veszteség erejéig ezen összegeket a rendelkezés 2017. adóévi kifizetésnek tekinti. Tehát, ha például az adózó 2016. évben új beruházást valósított meg 1 400 e Ft összegben, és veszteséges volt 2016-ban, a pénzforgalmi szemléletű eredménye -1 500 e Ft volt, akkor 2017-ben a teljes adóalap terhére figyelembe vehető az 1 400 e Ft-os beruházási összeg.

Az új beruházások miatti adóévi kifizetések összege a 17. sorba kerül, a még figyelembe nem vett, korábbról „továbbhozott” beruházási érték pedig a 18. sorba.

A fentebb említett korlát figyelembevételével a bevallás 19. és 20. sorába beírt összegek hasonlítása révén kerül meghatározásra a „végleges” kiva alap, mely a 21. sorba kerül át. A továbbvihető veszteség és a továbbvihető beruházási érték tájékoztató adatként a B) blokkban kerül feltüntetésre.

Példák a veszteségleírásra

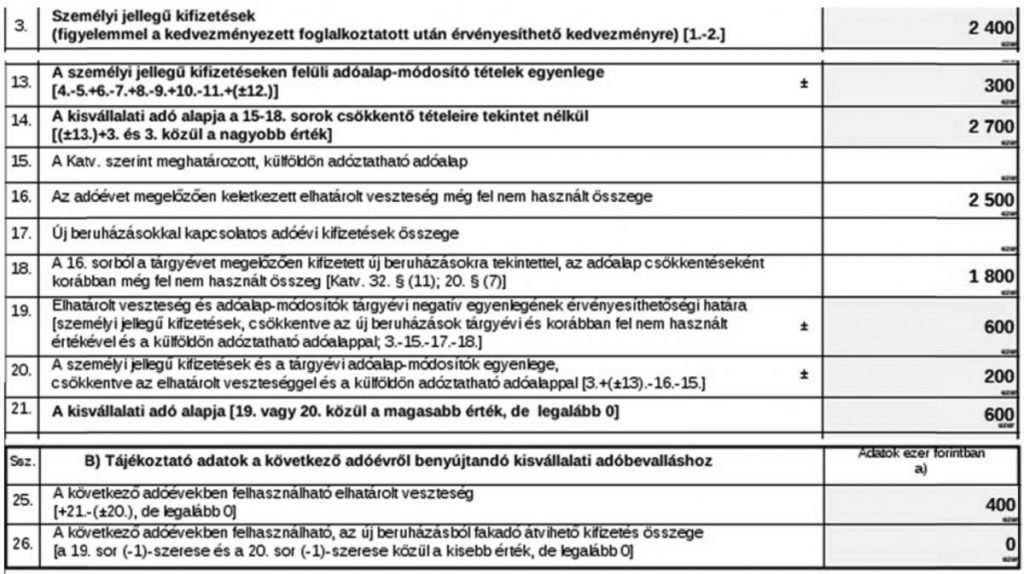

1. Az adózó 2016. adóévi pénzforgalmi szemléletű eredménye -2 500 eFt (más, korábbi vesztesége nincs), 2016-ban új beruházást valósított meg 1 800 e Ft értékben. 2017-ben a tőke- és osztalékműveletek egyenlege +300 e Ft, a személyi jellegű kifizetések összege 2 400 e Ft.

A veszteségek leírása a következőképpen alakul: a veszteségállományból a pozitív egyenleg terhére leírható 300 e Ft (tehát a tőke- és osztalékműveletek egyenlege 0-ra csökken); 1800 e Ft pedig a kedvező szabályok alapján, vagyis levonható a személyi jellegű kifizetésekből: 2 400 e Ft – 1 800 e Ft = 600 e Ft, ez lesz a 2017. évi kiva-alap. A továbbvihető veszteség 400 e Ft. Továbbvihető beruházási összeg már nem maradt.

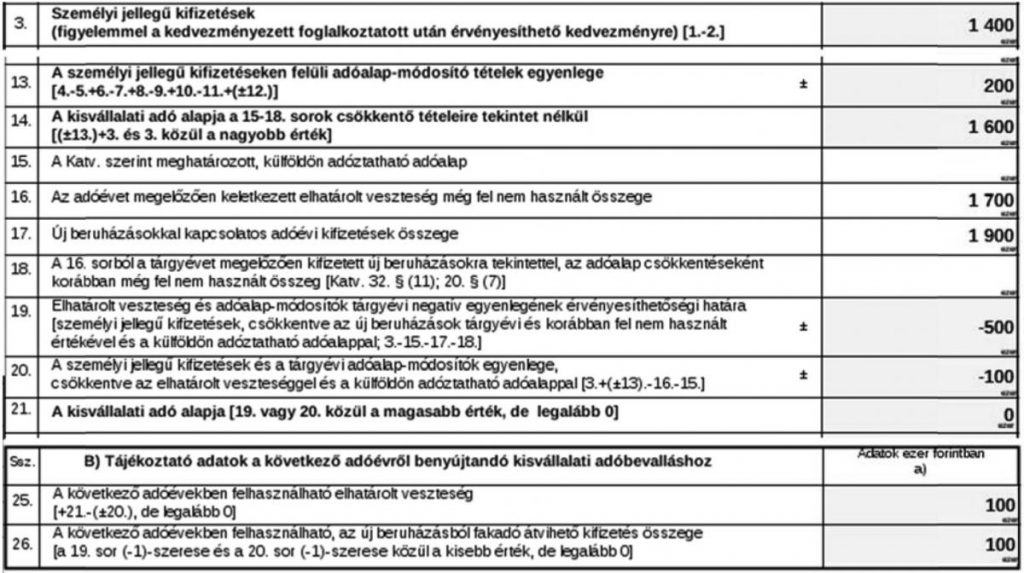

2. Az adózó korábbi adóévekben felhalmozott, még le nem írt vesztesége 1 700 e Ft. 2017. évben a tőke- és osztalékműveletek egyenlege +200 e Ft, a személyi jellegű kifizetések összege 1 400 e Ft. A 2017-ben megvalósított új beruházások értéke 1 900 e Ft.

Az új beruházásokra tekintettel a teljes veszteségállományt figyelembe veheti (1 900 e > 1 700 e), a 2017. évi teljes adóalapja (200 e Ft + 1 400 e Ft = 1 600 e Ft) „lenullázása” után marad 100 e Ft továbbvihető veszteség, az új beruházási értékből ennek megfelelően szintén 100 e Ft vihető tovább.

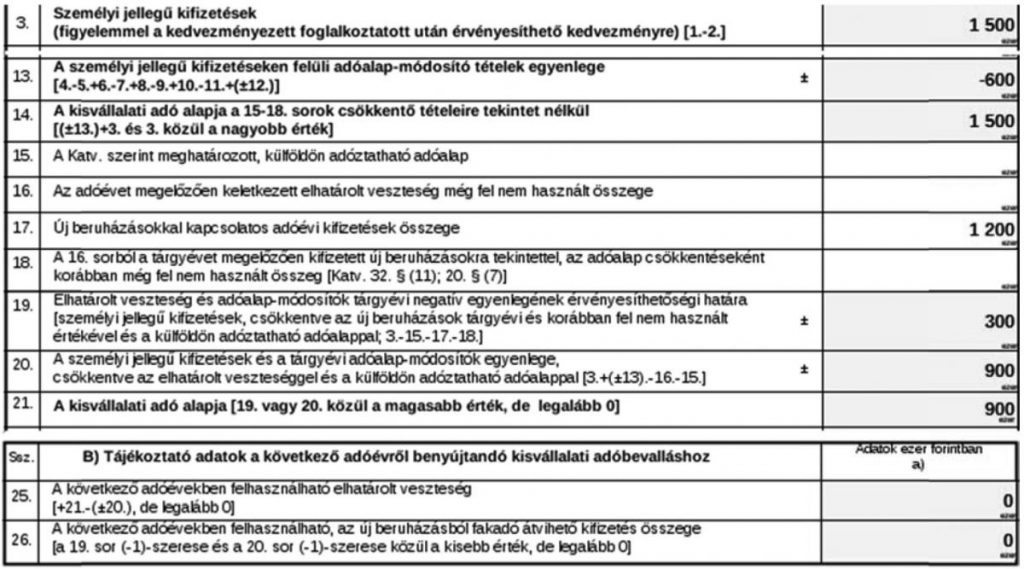

3. Az adózó nem rendelkezik korábbi veszteséggel. 2017-ben az új beruházásai miatti tárgyévi kifizetések összesen 1 200 e Ft-ot tesznek ki, a tőke- és osztalékműveletek korrigált eredménye –600 e Ft, a személyi jellegű kifizetések összege 1 500 e Ft. Az új beruházásokra tekintettel lehetősége van már a tárgyévi veszteségének a leírására (a beruházási összeg arra bőven fedezetet nyújt), ennek következtében 1 500 e Ft – 600 e Ft = 900 e Ft lesz az adóalapja. Mivel továbbvihető vesztesége nincs, így a fennmaradt beruházási értéket sem tudja tovább görgetni.

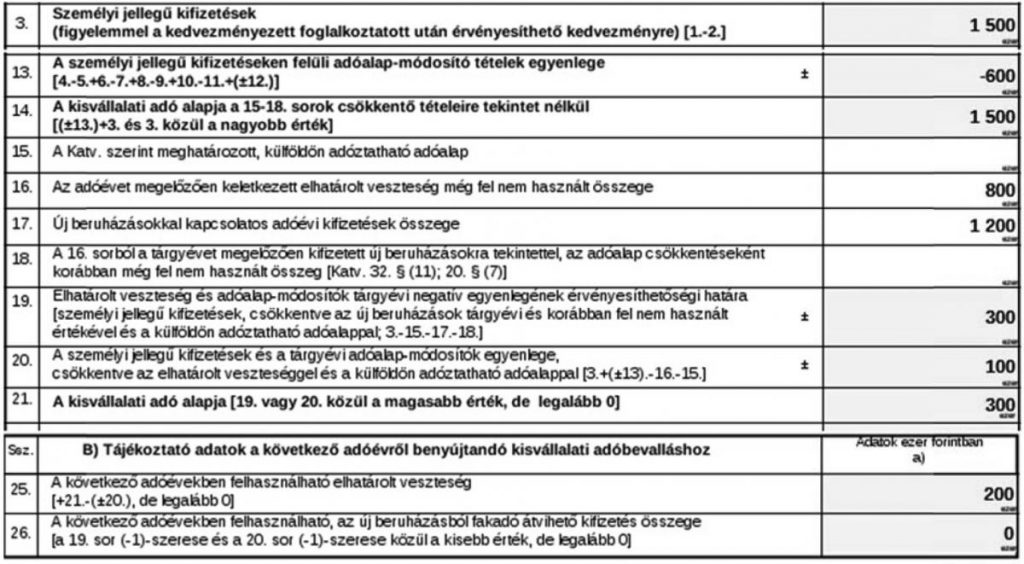

Ha ugyanezen adózó adatait csak annyiban módosítanánk, hogy rendelkezik 2017. előtti veszteséggel 800 e Ft értékben, akkor a következő eredményre jutnánk: a teljes veszteségállomány 600 e Ft + 800 e Ft = 1 400 e Ft; az új beruházásokra tekintettel érvényesíthető összeg 1 200 e Ft (tehát nem fedezi a teljes veszteségállományt), az adóalap összege: 1 500 e Ft – 1 200 e Ft = 300 e Ft. Továbbvihető veszteség 200 e Ft, továbbvihető beruházási összeg nincs.

IV. Az adó összege, tájékoztató adatok

Az előzőekben bemutatott levezetés eredményeképpen kialakult kiva-alap 14%-a a 2017. adóévi kisvállalati adó összege (22. sor), melyből az adóévre már bevallott adóelőlegek összegét levonva kapjuk meg a fizetendő/visszaigényelhető adót (mely előjelhelyesen kerül a 24. sorba). A 17KIVA-02-es lap C) blokkjában bizonyos tájékoztató adatok is helyet kaptak, melyek az adózó összes bevételére, adózás előtti eredményére, a kedvezményezett foglalkoztatottak számára, az átlagos statisztikai állományi létszámra, illetve a tárgyi eszközök és immateriális javak értékére vonatkoznak (27-31. sorok).

A bevallás kitöltő-ellenőrző programja akként került kialakításra, hogy „vezeti” az adózót: a szükséges adatok beírása után az adóalapot és az adó összegét automatikusan megkapjuk, ezzel tovább egyszerűsödik a dolgunk. A kiva 2017-től hatályos szabályainak megértésében segítséget nyújtanak továbbá az adóhatóság honlapján (az Adó/Kisvállalati adó menüpontban) megtalálható információk is.

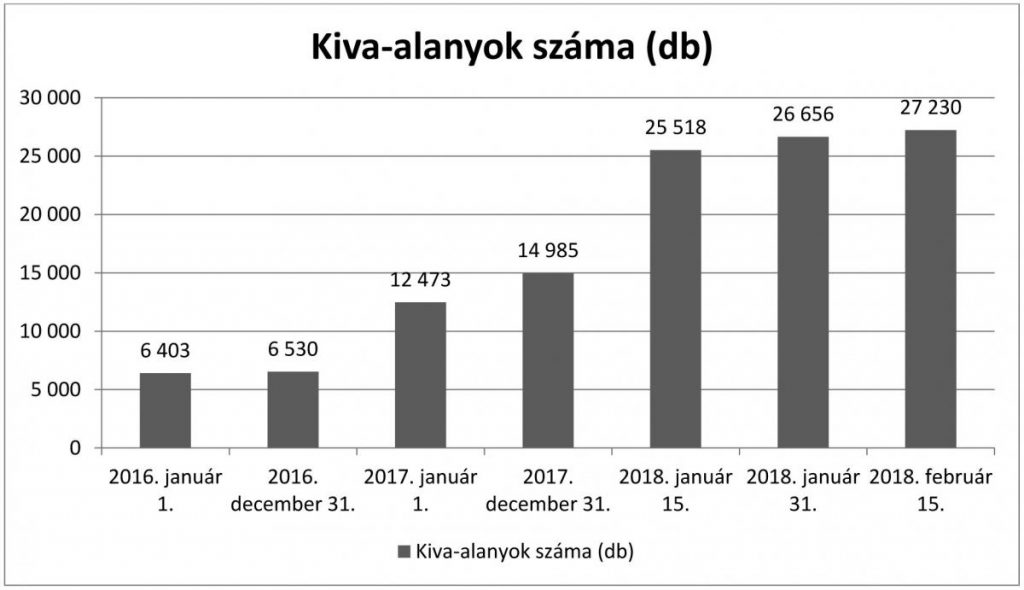

Az alábbi diagram a kiva-alanyok számának növekedését mutatja be, melyen jól érzékelhető a 2017-től hatályba lépett egyszerűsítés hatása a potenciális adóalanyokra, illetve a 2017. év végén lezajlott népszerűsítő „kampány” eredményessége.