SEGÉDLET az áfa-bevallás elkészítéséhez a fordított adózás szabályainak alkalmazásában történő tévedés esetén

Az állami adóhatóság tájékoztatási munkája során rendszeresen felmerülő adózói kérdés, hogy az Áfa tv-nek a fizetendő és a levonható adó utólagos korrekciójára irányadó rendelkezéseinek figyelembe vételével hogyan kell eljárnia a bevallás kitöltésekor az ügyletben részt vevő feleknek, ha a belföldi fordított adózás szabályainak alkalmazandóságában tévedtek? A kérdés a fordított adózás hatálya alá tartozó ügylettípusok utóbbi években történt bővülésére tekintettel potenciálisan egyre több adózót érint. A cikk ebben a kérdésben kíván jól hasznosítható gyakorlati segítséget nyújtani.

1. A probléma elméleti háttere:

Míg az Áfa tv. 2014. január 1-től hatályos módosításai az adózási mechanizmusban való tévedést a fizetendő adó vonatkozásában egyértelműen kezelhetővé tették [153/B.§], addig a tévesen megítélt ügylettel összefüggésben keletkezett levonható adó tekintetében a törvény korrekciós szabályai [153/C.§] nem minden esetre nézve látszottak alkalmazhatónak. Azokban az esetekben ugyanis, amikor az adott ügylettel összefüggésben levonható adó „összege” az érintett adómegállapítási időszakban a számlamódosítás eredményeként sem változott, „különbözet” hiányában úgy tűnhetett, hogy a levonható adót nem kell korrigálni.

A kérdésben a 153/C.§ kiterjesztő értelmezése teremtett egyértelmű helyzetet, mely értelmezés alapján a „levonható előzetesen felszámított adó összegét meghatározó tényezőkben” bekövetkező utólagos változásnak minősül az is, ha az adólevonási jog összege nem, csak a 120.§ szerinti „jogcíme” változik.

Ezzel egyértelművé vált az is, hogy a szóban forgó korrekciók rendező elve minden esetben a 153/C.§ (3) bekezdése foglalt rendelkezés, melynek értelmében az adózási mechanizmusban való tévedés esetén mind a fizetendő, mind a levonható adóban jelentkező különbözetet azonos időszakra kell elszámolni.

[Az adó- és vámhatóság az említett értelmezést – a Nemzetgazdasági Minisztériummal való egyeztetést követően – az Adó- és Vámértesítő április 21-i 2016/4. számának Jogalkalmazás rovatában, a 30. kérdés-válasz alatt tette közzé.]

2. Jelmagyarázat:

• „ÖJ”: a januári bevallás önellenőrzése;

• „ÖF”: a februári bevallás önellenőrzése;

• „M”: a márciusi bevallás;

• számok (04; 07; 29; 66): a bevallás megfelelő sorai;

• +/- jelek a táblázatokban: az adott sorban szerepeltetendő összeg előjele;

• zárójelben: az eredeti bevallás adata;

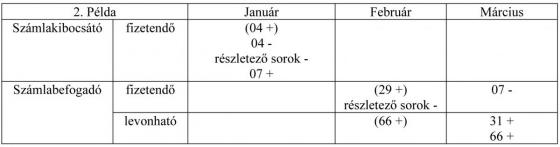

3. Egyenes —–> fordított

Példa: Egy januárban teljesített ügyletről márciusban kiderül, hogy arra a fordított adózás szabályait kellett volna alkalmazni. Az eredeti számlát a megrendelő februárban vette kézhez, illetve rendezte pénzügyileg. A szolgáltatás nyújtója a módosító számlát márciusban juttatta el a megrendelőnek. A felek havi bevallók.

A számlakibocsátó fizetendő adója: A számla kibocsátója januárban áfa-kötelezettséget vallott be, melyre helyes adózási mód alkalmazása esetén nem lett volna köteles. Ekkor az Áfa tv. 153/B.§ (1) bekezdését alkalmazza, azaz márciusi fizetendő adóját csökkenti [M 07. csökken].

Megjegyzendő azonban, hogy a fordított adózás alá eső ügyletek adóalapját a teljesítés időszaka szerinti bevallás 04-es sorában fel kell tüntetni, s ehhez kapcsolódóan, ha az ügylet az Áfa tv. 6/A-B. mellékleteiben felsorolt mezőgazdasági vagy acélipari termék értékesítésére irányul, az adózó a bevallásban az Art. 31/A.§-a alapján adatszolgáltatásra is kötelezett. Ez pedig azt jelenti, a számlakibocsátónak a januári bevallását – adminisztratív okokból – mégis önellenőriznie kell [J 04 nő; részletező sorok]

A számlabefogadó fizetendő adója: A számla befogadójának a fordított adózás szabályai szerint fizetendő adója keletkezett volna az Áfa tv. 60.§-a szerinti időpontban, ami ebben a példában februárra esik. Mivel a kötelezettsége nő, februári bevallását önellenőriznie kell, melynek során a bevallás megfelelő részletező sorait is ki kell töltenie [ÖF 29. nő; részletező sorok kitöltése].

A számlabefogadó levonható adója: Miután a megrendelőnek a fizetendő adót az előzőek szerint februárra kell megállapítania, az őt megillető adólevonási jogot is csak ugyanebben a hónapban gyakorolhatja az Áfa tv. 153/C. § (3) bekezdésének megfelelően [ÖF 66. nő].

Az adólevonási jog gyakorlása az eredeti számla alapján tehát januárban „idő előttinek” minősült, mely időszakot azonban a megrendelőnek az Áfa tv. 153/C.§ (1) bekezdése alapján nem kell önellenőriznie, hanem a levont áfát márciusban kell bevallania, fizetendő adót növelő tétel formájában [M 31. nő].

Megjegyzés a bevezetőben kifejtettekre visszautalva: abban az esetben, ha a megrendelőnek az Áfa tv. 60.§-a alapján nem februárban, hanem januárban keletkezne adófizetési kötelezettsége, az ő esetében a bevallás kitöltendő sorai az alábbiak szerint módosulnának: [ÖJ 29. és 66 nő; részletező sorok kitöltése], valamint [M 31 nő]. A korrekciós lépéseket tehát ebben az esetben sem lehet összevonni vagy elhagyni!

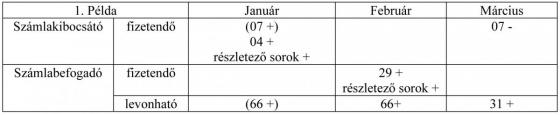

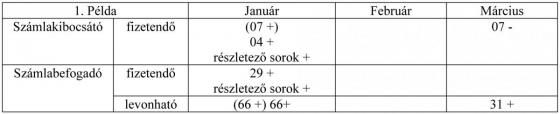

4. Fordított —–> egyenes

Példa: Egy januárban teljesített ügyletről márciusban kiderül, hogy a felek feltételezésével ellentétben nem tartozik a fordított adózás hatálya alá. Az eredeti számlát a megrendelő februárban vette kézhez, illetve rendezte pénzügyileg. A szolgáltatás nyújtója a módosító számlát márciusban juttatja el a megrendelőnek. A felek havi bevallók.

A számlakibocsátó fizetendő adója: A számla kibocsátója elmulasztotta januárban bevallani a fizetendő adót, így januári bevallását önellenőriznie kell, szükség esetén az adatszolgáltatásra szolgáló sorokban feltüntetett adatok törlésével [ÖJ 04. és a részletező sorok adata csökken, 07. nő].

A számlabefogadó fizetendő adója: A számla befogadója áfa-kötelezettséget vallott be februárra, melyre nem lett volna köteles. Az Áfa tv. 153/B.§ (1) bekezdése szerint a márciusi fizetendő adóját csökkentheti [M 07. csökken], így önellenőrzésre nem köteles.

Abban az esetben azonban, ha a februári bevallásban adatszolgáltatást is teljesített, ezen adatokat a bevallás helyesbítése útján törölnie kell [részletező sorok adata csökken]!

A számlabefogadó levonható adója: A számla befogadójának az eredetileg februárban levont áfát a 153/C.§ (3) bekezdésének megfelelő alkalmazásával a fordított adózás szabályai szerint fizetendő adóval együtt, azaz márciusban kell fizetendő adót növelő tételként bevallania [M 31 nő].

A módosított számla alapján januárban keletkezett levonható adót – a módosító számla rendelkezésére állását követően – a 153/A.§ (1) bekezdés b) pontja alapján legkésőbb a teljesítés évét követően naptári évben érvényesítheti tetszőleges időpontban, azt követően – ha még nem évült el – csak a keletkezése időszakában, önellenőrzés útján. [A 2016. január 1. előtt keletezett adólevonási jog e korlátozás nélkül, elévülési időn belül gyakorolható.] A példában az adóalany a módosító számla kézhezvételének időpontjában állítja be a levonható áfát [M 66. nő].