A családi kedvezmény bevallása

A magánszemélyek közül a legtöbben a családi kedvezményt, illetve a családi járulékkedvezményt veszik igénybe a személyi jövedelemadóról szóló 1995. évi CXVII. törvény (a továbbiakban: Szja törvény) alapján érvényesíthető kedvezmények közül. Függetlenül attól, hogy a kedvezményt év végén, vagy akár már év közben érvényesítette-e a magánszemély, az szja bevallásában szerepeltetnie kell.A következőkben a családi kedvezmény bevallásával kapcsolatos fontos tudnivalók kerülnek bemutatásra gyakorlati példák segítségével.

A családi kedvezményről az Szja törvény 29/A. és 29/B. §-ai rendelkeznek.

A kedvezmény az összevont adóalapot csökkentő olyan adóalap-kedvezmény, amelyet az arra jogosult – jogosultsági hónaponként – az eltartottak számától függően a kedvezményezett eltartottak után érvényesíthet. Ez a kedvezmény a 2020-as adóévre vonatkozóan a négy vagy több gyermeket nevelő anyák kedvezményét (a továbbiakban: NÉTAK), az első házasok kedvezményét követően érvényesíthető. Ez azt jelenti, hogy amennyiben egy magánszemély mind a három kedvezményre jogosult, akkor az adóalapja után családi kedvezmény csak akkor vehető igénybe, ha a többi kedvezmény azt nem nullázta le.Itt kell megjegyezni, hogy 2021-től a személyi kedvezmény is adóalap kedvezményként érvényesíthető, így a családi kedvezmény a NÉTAK-ot, a személyi kedvezményt és az első házasok kedvezményét követően érvényesíthető.

A családi kedvezmény legfontosabb szabályai

Az Szja törvény 29/A. § (3) bekezdése értelmében a családi kedvezmény jogosultja:

a) az a magánszemély, aki a családok támogatásáról szóló 1998. évi LXXXIV. törvény (a továbbiakban: Cst.) szerint gyermekre tekintettel családi pótlékra jogosult, továbbá a jogosulttal közös háztartásban élő, családi pótlékra nem jogosult házastársa;

b) a várandósság 91. napjától a kismama és a vele közös háztartásban élő házastársa (azaz az élettárs nem);

c) a családi pótlékra saját jogán jogosult gyermek (személy) vagy– döntésük szerint – a vele közös háztartásban élő hozzátartozói közül egy (ideértve a gyermek szüleinek hozzátartozóit is);

d) a rokkantsági járadékban részesülő magánszemély vagy– döntésük szerint – a vele közös háztartásban élő hozzátartozói közül egy (ideértve a gyermek szüleinek hozzátartozóit is).

Az a) pont tekintetében a jogosultak körének meghatározásához a Cst. családi pótlékra vonatkozó rendelkezéseinek ismerete szükséges. Amennyiben a magánszemély nem kérte a családi pótlék folyósítását és nem biztos abban, hogy fennáll-e a jogosultsága a családi pótlékra, akkor célszerű felkeresni a lakóhelye szerinti fővárosi, megyei kormányhivatalt.

A családi kedvezmény érvényesítésének nem feltétele a családi pótlék folyósítása, tehát az a magánszemély is jogosultnak minősül, aki, bár a gyermekére tekintettel jogosult rá, de nem kéri, kérte a családi pótlék folyósítását.

Például egy családban a szülők 3 gyermeket nevelnek, akik közül kettő a sajátjuk, a harmadik gyermeknek az anya a nevelőszülője. Ez azt jelenti, hogy a közös gyerekek után mindkét szülő, a nevelt gyermek után csak az anya jogosult a családi pótlékra. Azonban mindkét szülő, mind a három gyermek után jogosultnak minősül a családi kedvezmény szempontjából, így a szülők már év közben is érvényesíthetik a kedvezményt.

Az eltartottak létszáma alapján határozható meg a kedvezményezett eltartottanként érvényesíthető családi kedvezmény összege.

Kedvezményezett eltartott:

- az, akire tekintettel a magánszemély a Cst. szerint családi pótlékra jogosult;

- a magzat a várandósság időszakában (fogantatásának 91. napjától megszületéséig);

- az, aki a családi pótlékra saját jogán jogosult;

- a rokkantsági járadékban részesülő magánszemély.

Eltartott:

- a kedvezményezett eltartott,

- az, aki a Cst. szerint a családi pótlék összegének megállapítása szempontjából figyelembe vehető, illetve figyelembe vehető lenne, még akkor is, ha

- a kedvezményezett eltartott után nem családi pótlékot állapítanak meg, mert például rokkantsági járadékban részesül;

- családi pótlékot nem állapítanak meg, például a magzatra vonatkozóan;

- a családi pótlék összegét a gyermekek száma nem befolyásolja, például a tartósan beteg gyermek esetén emelt összegű családi pótlék jár.

A családi kedvezmény minden olyan hónapban érvényesíthető, amikor a jogosultság legalább egy napig fennáll. Jogosultsági hónapnak az a hónap tekinthető,

- amelyben a családi pótlékra való jogosultság fennáll,

- amelyben a rokkantsági járadékot folyósítják,

- amelyben a várandósság az orvosi igazolás alapján a várandósság 91. napjától legalább egy napig fennáll, kivéve azt a hónapot, amikor a megszületett gyermek után a családi pótlékra való jogosultság megnyílik.

A családi kedvezményt a jogosult kizárólag azokra a hónapokra tekintettel veheti igénybe, amely a számára jogosultsági hónapnak minősül.

Az Szja törvény 1. § (4) bekezdése kimondja, hogy a magánszemély adóalapját, adóját csökkentő kedvezmény érvényesíthetőségét annak kell bizonyítania, akinek az az érdekében áll, azaz, ha szükséges, a magánszemélynek igazolnia kell, hogy a családi kedvezményt jogszerűen vette igénybe.Amennyiben a családi kedvezményt a magzatra veszik igénybe, akkor be kell szerezni a várandósságról szóló orvosi igazolást, aminek tartalmaznia kell azt is, hogy a kismama mikor érte el a várandósság 91. napját.

Rokkantsági járadék folyósítása esetén az ellátás megállapításáról szóló határozat igazolja a jogosultságot.Abban az esetben, ha a gyermek után családi pótlékot folyósítanak, illetve a gyermeket a családi pótlék megállapításakor figyelembe veszik, akkor ezzel a kedvezmény érvényesíthetőségét a magánszemély tudja igazolni.

De mi a teendő, ha a magánszemély a családi pótlék folyósítását nem igényelte, illetve az eltartottnak minősülő gyermeket a családi pótlék számításánál nem kérte figyelembe venni. Ebben az esetben – függetlenül attól, hogy a gyermek kiskorú vagy nagykorú, ha a kedvezmény igénybevétele szempontjából figyelembe vehető eltartottként, kedvezményezett eltartottként – ez a tény bizonyítható például az adott időszakra vonatkozó iskolalátogatási igazolással. Amennyiben a gyermek felsőoktatásban tanul, akkor elfogadható a hallgatói jogviszonyról szóló igazolás. A magánszemélynek az említett igazolásokat, dokumentumokat be kell szereznie, és az adóbevallásával együtt az elévülési időig megőriznie. Például a 2020. évre érvényesített kedvezménnyel kapcsolatos igazolásokat a bevallási évet követő ötödik év végéig, azaz 2026. december 31-éig kell megőrizni.

Ezeket az igazolásokat nem kell csatolni sem az adóelőleg-nyilatkozathoz, sem a bevalláshoz, azonban ellenőrzés során be kell mutatni.

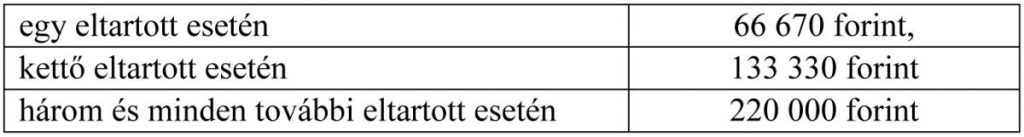

A családi kedvezmény összege – az eltartottak lélekszámától függően – kedvezményezett eltartottanként és jogosultsági hónaponként:

A felváltva gondozott gyermek speciális szabálya

Speciális szabály vonatkozik azon elvált szülőkre, akik jogerős bírósági döntés, egyezség vagy közös kérelem alapján gyermekeiket felváltva gondozzák, és ezáltal a családi pótlékra 50-50 százalékos arányban jogosultak. A felváltva gondozott gyermek mindkét szülőnél kedvezményezett eltartottnak minősül, azonban az utána megállapított családi kedvezmény összegét a szülők 50 százalékban érvényesíthetik. A felváltva gondozott gyermek után a családi kedvezményt a szülők új házastársukkal közösen is igénybe veheti. Fontos szabály, hogy a szülők a családi kedvezmény közös érvényesítésére, megosztására egymás között nem jogosultak.Nemcsak válás esetén dönthetnek a szülők arról, hogy felváltva, közösen nevelik a gyermekeiket: abban az esetben, ha az élettársak szétválnak, akkor ilyen döntést ők is hozhatnak és ők is kérhetik a családi pótlék 50-50 százalékban történő folyósítását. Ekkor a családi kedvezményt az ismertetett szabály szerint tudják érvényesíteni.

Családi járulékkedvezmény

A családi járulékkedvezményről a társadalombiztosítás ellátásaira jogosultakról, valamint ezen ellátások fedezetéről szóló 2019. évi CXXII. törvény (a továbbiakban: Tbj.) 34–36. és 79–81. §-ai rendelkeznek. A szabály értelmében, ha a jogosultnak járó családi kedvezmény összege több, mint az összevont adóalapba tartozó jövedelmének összege, akkor lehetősége van arra, hogy az összevont adóalapot meghaladó rész 15 százalékát családi járulékkedvezmény jogcímen vegye igénybe. A családi járulékkedvezményt az a magánszemély veheti igénybe, aki

- az Szja törvény szerinti családi kedvezmény igénybevételére jogosult és

- a Tbj. szerint biztosítottnak minősül.

A családi járulékkedvezményt tehát csak akkor érvényesítheti a magánszemély, ha mindkét feltételnek megfelel.

Az adómentes, bevételnek nem minősülő, de járulékalapot képező jövedelmekre családi járulékkedvezmény nem érvényesíthető (ide nem értve a munkavállalói érdekképviseletet ellátó szervezet részére az adóévben levont, befizetett tagdíj összegét). Egyéni és társas vállalkozó esetén a családi járulékkedvezményt a kivétet, az átalányban megállapított jövedelmet vagy a személyes közreműködői díjat terhelő járulékok erejéig lehet érvényesíteni. 2020. július 1-jétől a családi járulékkedvezmény csökkenti a biztosított által fizetendő 18,5 százalék társadalombiztosítási járulék vagy 10 százalék nyugdíjjárulék összegét. A kedvezmény a fizetendő járulék mértékéig vehető igénybe. Míg az szja-törvény szerint a magánszemély által igénybe vett családi kedvezményt év végén a bevallásban módosítani lehet, addig az év közben jogosultan érvényesített családi járulékkedvezmény végleges, azt év végén már nem lehet módosítani.2020. június 30-áig a családi járulékkedvezmény csökkentette a biztosított által fizetendő:

- 4 százalékos természetbeni egészségbiztosítási járulék; vagy

- ha a természetbeni egészségbiztosítási járulék nem nyújtott teljes fedezetet a járulékkedvezményre, akkor a 3 százalékos pénzbeli egészségbiztosítási járulék; vagy

- ha a természetbeni és pénzbeli egészségbiztosítási járulék sem nyújtott teljes fedezetet a járulékkedvezményre, akkor a 10 százalékos nyugdíjjárulék

együttes összegét. (A 1,5 százalékos munkaerő-piaci járulék összegét nem lehetett figyelembe venni.)

A családi járulékkedvezmény érvényesítése nem érinti a biztosított társadalombiztosítási ellátásokra való jogosultságát és az ellátások összegét.

A Tbj. 23. § (3) bekezdése értelmében a foglalkoztatónak kell megfizetnie a járulékfizetési alsó határ és a ténylegesen kifizetett járulékalapot képező jövedelem közötti különbözet után fennálló társadalombiztosítási járulékfizetési kötelezettséget.

A különbözet utáni társadalombiztosítási járulékfizetési kötelezettség előzőek szerinti teljesítését úgy kell tekinteni az ellátások számítási szabályainak alkalmazása során, mintha azt a biztosított személy teljesítette volna. Ebben az esetben a foglalkoztatót terhelő és általa megfizetett járulék összege nem csökkenthető a családi járulékkedvezménnyel.

2020-ban a kialakult járványhelyzetre tekintettel egyes magánszemélyeknek csak 7 710 forint egészségbiztosítási járulékot kellett fizetnie. Természetesen ekkor csak erre az összegre lehet a családi járulékkedvezményt érvényesíteni.

A családi kedvezmény érvényesítése

A családi kedvezmény bevallását segíti az adóhatóság honlapján elérhető „Év végi Családikedvezmény-kalkulátor”.

A kalkulátor segítségével nem csak a családi kedvezmény összegét lehet meghatározni, hanem eredményül megadja, hogy a magánszemély – és szükség esetén házastársa, élettársa – a bevallás adott soraiban milyen adatot tüntessen fel. Ezen felül lehetőség van a jogosult, jogosulatlan családi járulékkedvezmény meghatározására is.

A kalkulátor a következő linken érhető el: https://nav.gov.hu/nav/szolgaltatasok/kalkulatorok/jogszeru_csaladi_kedvezmeny .

A családi kedvezmény, családi járulékkedvezmény (a továbbiakban együttesen: kedvezmény) ugyanazon kedvezményezett eltartott után csak egyszeresen vehető igénybe.

Például egy házaspár közösen neveli a két kiskorú gyermekét. Ebben az esetben a házastársak mindketten jogosultak a kedvezményre, azonban a gyermekek után megállapított havi (133 330 × 2 =) 266 660 Ft családikedvezmény-keretet mind a ketten külön-külön nem vehetik igénybe, csak közösen, azaz havonta ketten együtt 266 660 forint családi kedvezményt vehetnek igénybe.

A kedvezményt év közben az adóelőleg megállapításakor, illetve év végén a bevallásban lehet igénybe venni. Több jogosult esetén az adott jogosultsági hónap után járó családi kedvezményt a jogosultak közösen is igénybe vehetik.

Év közben csak a jogosult veheti a kedvezményt igénybe, esetleg más jogosulttal közösen. Év végén a jogosult a kedvezmény összegét megoszthatja a vele, a bevallás benyújtásakor közös háztartásban élő jogosultnak nem minősülő házastársával, élettársával, ideértve azt az esetet is, ha a családi kedvezményt a jogosult egyáltalán nem tudja érvényesíteni.

A családi kedvezmény közös igénybevétele az adóbevallásban független attól, hogy év közben ki, milyen összegben vette igénybe, kivéve a családi pótlékra saját jogán jogosult és a rokkantsági járadékban részesülő magánszemély esetét. Ez utóbbi két esetben a csak egy jogosult lehet és a jogosult választása a teljes adóévre szól, azon változtatni év végén sem lehet.Közös érvényesítés vagy a kedvezmény megosztása esetén az igénybevétel feltétele az érintett magánszemélyek – adóbevallásban közösen tett, egymás adóazonosító jelét is feltüntető – nyilatkozata, amely tartalmazza, hogy a kedvezményt melyikük veszi igénybe, továbbá a kedvezmény összegének közös igénybevételére, megosztására vonatkozó döntésüket is.Nem lehet megosztani a kedvezmény azon hónapokra eső összegét, amelyre vonatkozóan

- a jogosult a gyermeket nevelő egyedülálló családi pótlékát igénybe vette; vagy

- amelyben a jogosult a kedvezményt más jogosulttal közösen vette igénybe.

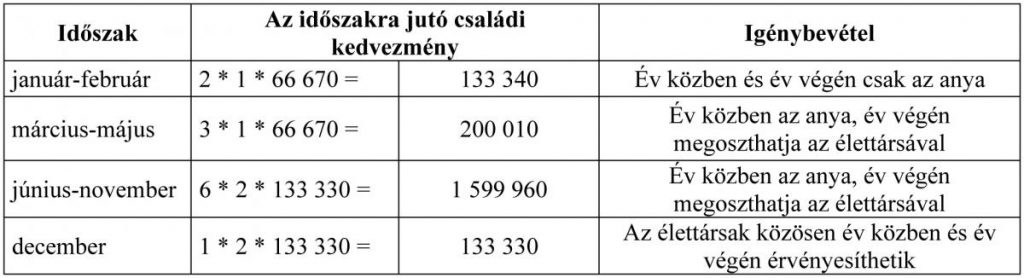

Például Adrienn egyedül neveli az általános iskolás gyermekét, a családi pótlékot egyedülállóként kapja. Márciustól összeköltözik új barátjával, Kristóffal a továbbiakban nem kapja az egyedül állók családi pótlékát. Júniusban eléri a fogantatás 91. napját és decemberben megszületik a második gyermeke.A családi kedvezményt a következők szerint lehet érvényesíteni:

A családi kedvezményt a magánszemély a tárgyévről szóló adóbevallásában is érvényesítheti, illetve itt kell szerepeltetni az év közben érvényesített családi járulékkedvezményt, valamint, ha van rá lehetősége, akkor további járulékkedvezményt érvényesíthet.

Amennyiben a magánszemély év közben a munkáltatónak, kifizetőnek adott adóelőleg nyilatkozatot a kedvezmény érvényesítéséről, akkor az adóbevallási tervezete a szükséges adatokat tartalmazza.

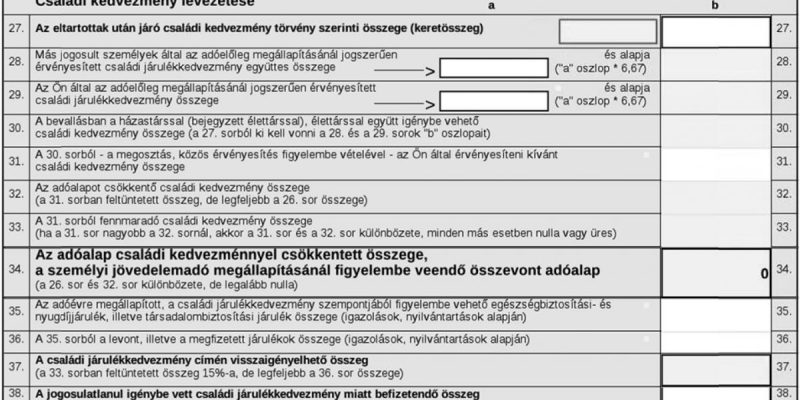

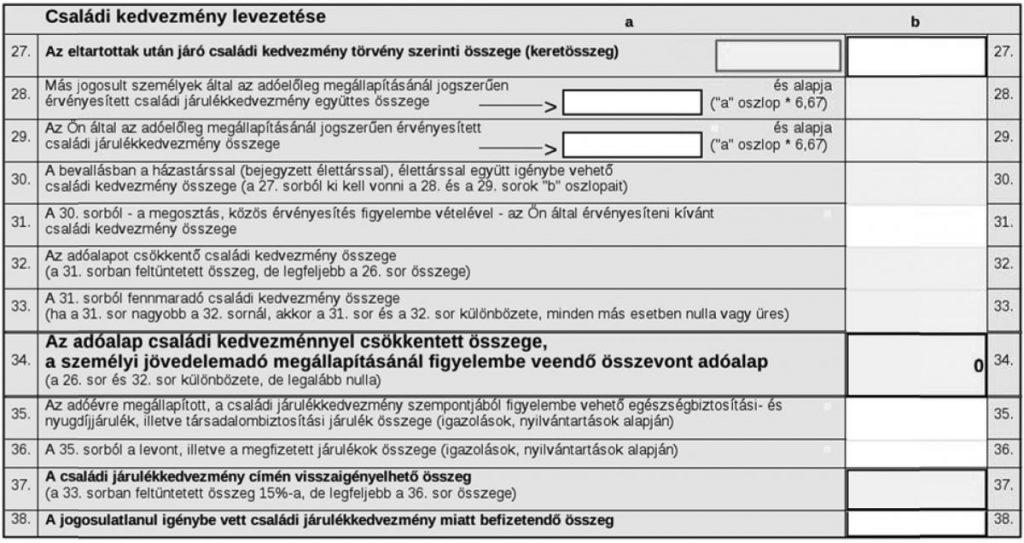

A NÉTAK bevallása miatt az szja-bevallás elrendezése módosult, a családi kedvezményre vonatkozó sorok új helyre kerültek, a bevallás 27-38. soraiba. Ha a magánszemély a 20SZJA bevallást tölti ki, akkor ezek a sorok a 20SZJA-B lapra kerültek, míg az előző évben az -A lapon voltak.

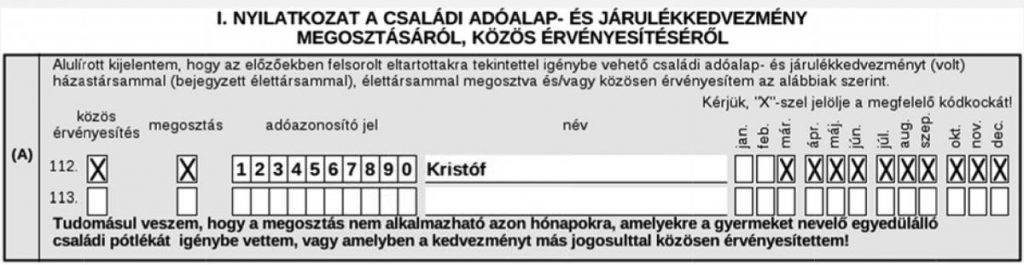

A megosztásról, közös érvényesítésről a bevallás 112-113. soraiban kell nyilatkozni, amely a 20SZJA nyomtatvány 20SZJA-02 lapján található.

Az előző példában szereplő Adriennek ezt a nyilatkozatot a bevallás 112. sorában a következők szerint kell megtennie:

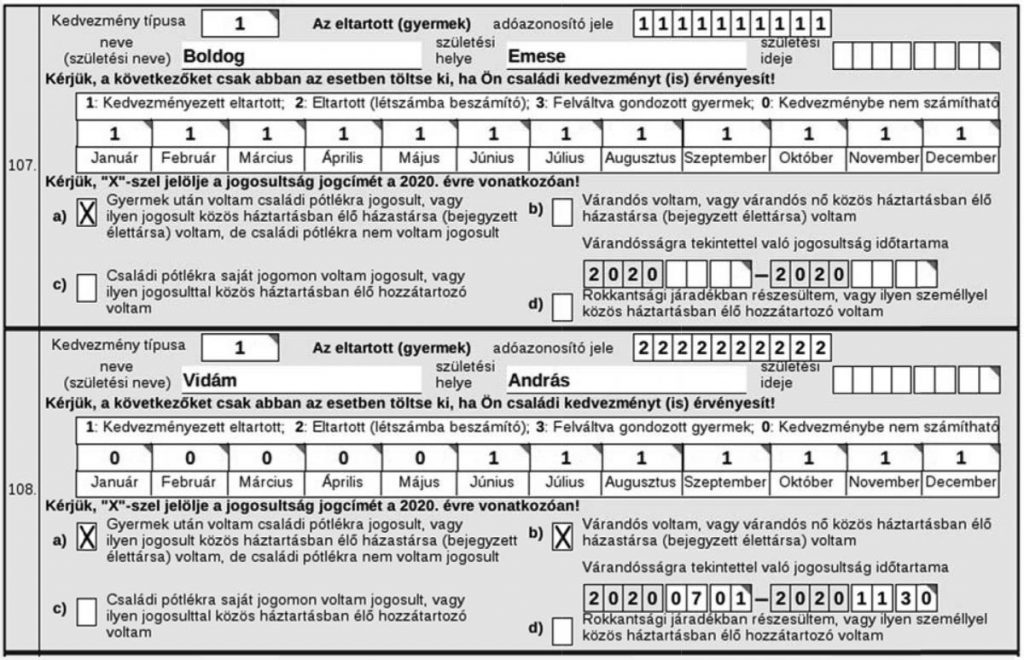

A bevallás 107-110. soraiban kell nyilatkozni a gyermekekről, ami a 20SZJA-01 lapon tölthető ki. A nyilatkozatnak a következő adatokat kell tartalmaznia:

- a magzat kivételével minden eltartott, kedvezményezett eltartott nevét, adóazonosító jelét;

- azt, hogy e személyek – ideértve a magzatot is – az adóév mely hónapjaiban minősültek eltartottnak, kedvezményezett eltartottnak;

- kedvezményezett eltartottak esetén a jogosultság jogcímét.

A gyermekekről a nyilatkozatot együtt lehet megtenni – a jogosultság megléte esetén – a NÉTAK-os nyilatkozattal, ezért mindegyik gyermeknél egy új, kedvezmény típusa kódkockát kell kitölteni attól függően, hogy a gyermeket melyik kedvezmény szempontjából kívánja a magánszemély figyelembe venni.

1. Családi kedvezményt kívánok érvényesíteni;

2. Négy vagy több gyermeket nevelő anyák kedvezményét kívánom érvényesíteni;

3. Együttesen kívánom érvényesíteni a négy vagy több gyermeket nevelő anyák kedvezményét és a családi kedvezményt.

Adriennek ezt a nyilatkozatot a következők szerint kell kitölteni:

Miután András esetén a családi pótlékra való jogosultság a születésekor megnyílik, ezért a várandóságra tekintettel a családi kedvezményre való jogosultság a születés hónapját megelőző hónap végéig tart, azaz 2020 november 30-át kell feltüntetni!A családi kedvezményre jogosult magánszemély vagy a kedvezményre szintén jogosult más magánszemély az év közben jogszerűen érvényesített családi járulékkedvezményt a bevallásában fel kell tüntetni. Ez az összeg már nem módosítható! A bevallásban a jogosultak által érvényesíthető családi kedvezmény keretet csökkenti az általuk együttesen igénybe vett családi járulékkedvezmény összegének az adó mértékére vonatkozó rendelkezés szerinti mértékkel elosztott része, azaz a 667 százaléka.

Ez a gyakorlatban azt jelenti, hogy amennyiben a magánszemély – esetleg másik jogosulttal közösen – év közben jogszerűen családi járulékkedvezményt érvényesített, és év végén a bevallásban személyijövedelemadó-fizetési kötelezettséget állapít meg, akkor ez a rendelkezés biztosítja, hogy azt a kedvezménykeretet, amelyet már családi járulékkedvezmény formájában érvényesített, érvényesítettek ismételten ne lehessen levonni az adóalapból.

Külföldi magánszemély családikedvezmény-jogosultsága

Az Szja törvény 1/A. §-a értelmében az egyenlő elbánás elve szerint a külföldi magánszemélyt nem terhelheti magasabb összegű adó annál, amelyet azonos jogcím esetén a belföldi magánszemélynek kell megfizetnie. A külföldi magánszemély az adóval kapcsolatos kedvezményeket, így a családi kedvezményt is igénybe veheti, ha összes jövedelmének legalább 75 százaléka Magyarországon esik adókötelezettség alá, és ugyanolyan vagy hasonló kedvezményt ugyanazon időszakra más államban nem vesz igénybe. Ebben az esetben összes jövedelem:

- a nem önálló tevékenységből származó jövedelem;

- az önálló tevékenységből származó jövedelem (ideértve különösen a vállalkozói jövedelmet és a vállalkozói osztalékalapot vagy az átalányadó alapját); valamint

- a nyugdíj és más hasonló, a korábbi foglalkoztatásra tekintettel megszerzett jövedelem

összege.

Példák a családi kedvezmény bevallására

1.

Kriszti egyedül neveli három gyermekét. A legfiatalabb után egész évben folyósították a családi pótlékot, a két idősebb nappali tagozatos egyetemista, eltartottként figyelembe vehetők.

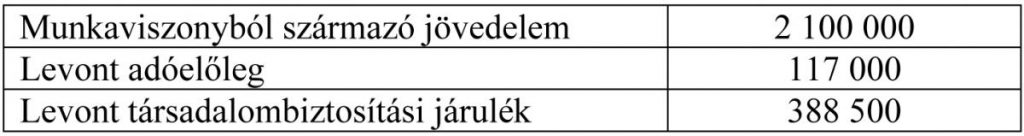

Krisztinek 2020. első félévében nem volt munkája, így ezekben a hónapokban nem tudta érvényesíteni a családi kedvezményt, azonban az év második felében kapott állást, havi 300 ezer forint jövedelmet kapott, illetve év végén 300 ezer forint jutalmat.A munkáltatói igazolás tartalma:

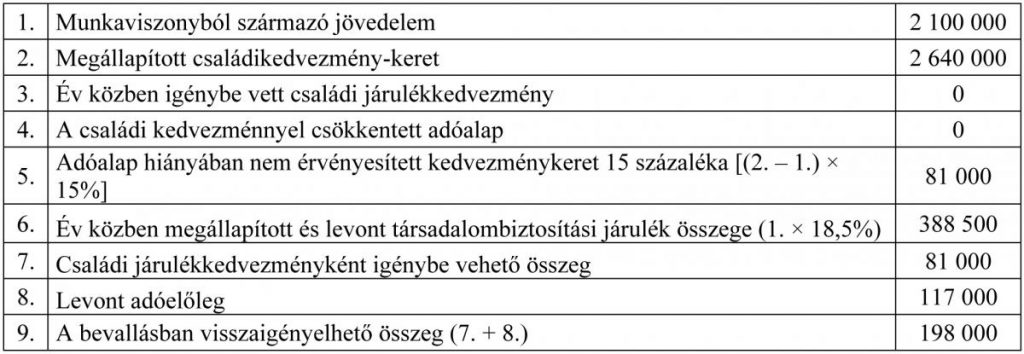

A családi kedvezmény éves összege: 1*12*220 000 = 2 640 000.

Kriszti az első félévre járó családi kedvezményt év végén a bevallásában a következők szerint tudja érvényesíteni:

Krisztinek a bevallási tervezetét ki kell egészítenie:

- mind a három gyermek eltartotti státuszát teljes évre jelölnie kell;

- miután megemelkedik a családikedvezmény-kerete, ezért a családi járulékkedvezmény sorait is ki kell töltenie;

- meg kell adnia a kiutaláshoz szükséges adatokat (cím vagy bankszámlaszám).

2.

Ildi egyedül neveli az iker gyermekeit, akik 2020 júniusában leérettségiztek és utánuk június hónapban járt utoljára családi pótlék. Ildi az év elején leadott adóelőleg-nyilatkozatában mind a két gyerekre kérte a családi kedvezmény érvényesítését, azonban a nyilatkozatát késve november hónapban vont vissza, tehát három hónapig jogosulatlanul vette igénybe kedvezményt! A családi kedvezmény összege 2 × 6 × 133 330 = 1 599 960 Ft.

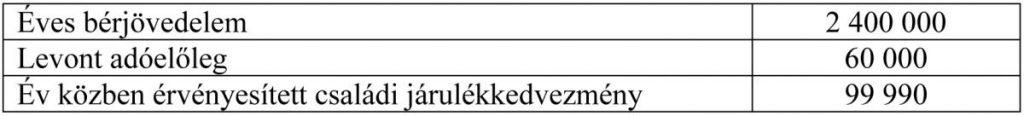

A munkáltatói igazolás tartalma

Az igénybe vett családi járulékkedvezményből

- jogos igénybevételnek minősül 6 hónap 59 994

- jogosulatlan igénybevételnek minősül 4 hónap 39 996

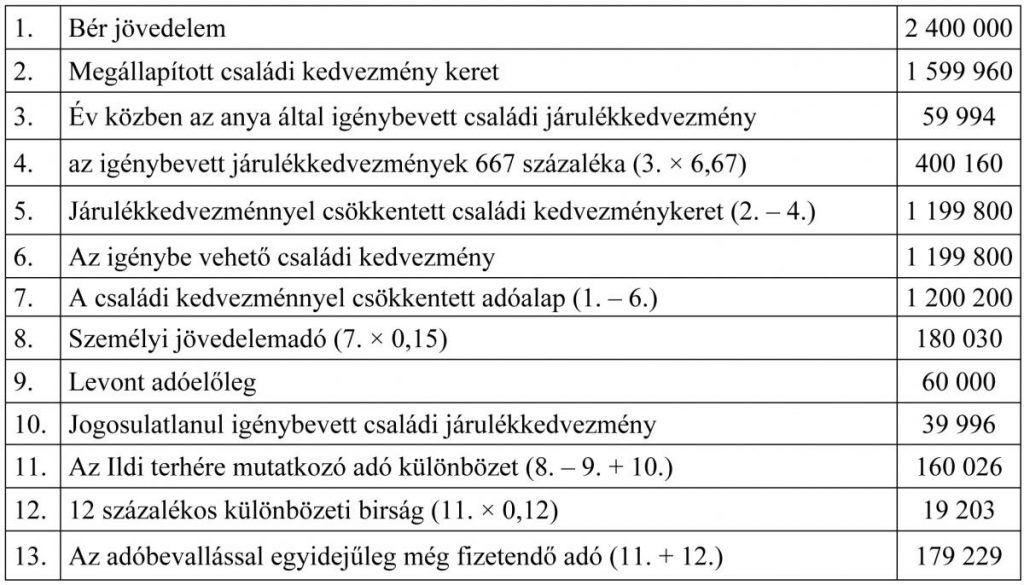

Ildinek a bevallását a következők szerint kell kitöltenie:

ldinek a bevallási tervezetét ki kell egészítenie:

- mind a két gyermek eltartotti státuszát július-október hónapokra – „1”ről – „0”-ra kell módosítania;

- be kell írnia jogosulatlanul igénybe vett családi járulékkedvezmény összegét,

- a jogosulatlanul igénybe vett kedvezmény miatt 12 százalékos különbözeti bírságot kell meghatározni, bevallani és megfizetni

- meg kell fizetni a fennálló adótartozást.

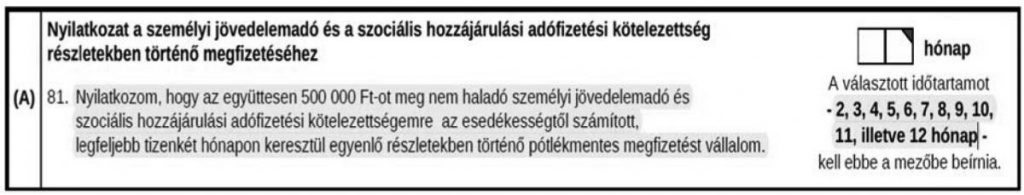

Miután a fizetési kötelezettség nem haladja meg az 500 ezer forintot, így Ildi a tartozását 12 havi részletben fizetheti meg. A részletfizetésről a nyilatkozatot a bevallás 81. sorában kell megtenni.

3.

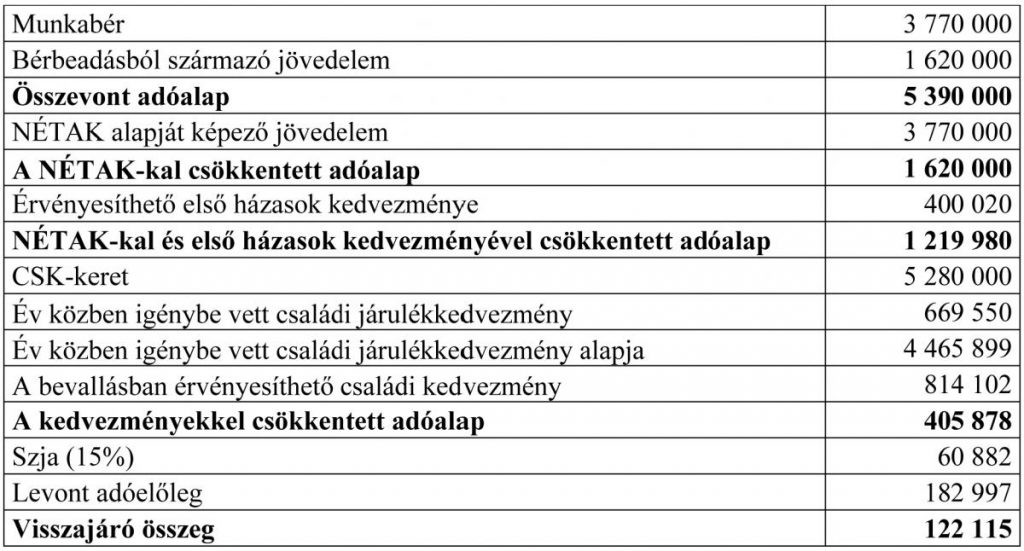

Végezetül nézzük meg, hogy több kedvezményt hogyan tud a magánszemély érvényesíteni!Olga NÉTAK-os édesanya, 2 középiskolás (kedvezményezett eltartott), 1 egyetemista (eltartott) és 1 felnőtt (a családi kedvezménybe már nem beszámítható gyermeke van, emellett jogosult az első házasok kedvezményére is egész évben. Férje, László külföldön dolgozik, Olga a kedvezményeket így egyedül veszi igénybe és év közben valamennyi kedvezményre adott le adóelőleg-nyilatkozatot. Olga havi bére 310 ezer forint. Decemberben 50 ezer forint jutalmat kapott. A munkáltatótól kérte a NÉTAK és a családi kedvezmény érvényesítését.Olgának van egy lakása, amelyet egy kifizetőnek ad bérbe, ebből az adóévben 1 620 000 forint jövedelme keletkezett. A kifizetőnek adott adóelőleg-nyilatkozaton az első házasok kedvezményének érvényesítését kérte. (A bérbeadásból származó jövedelem nem képezi a NÉTAK alapját, viszont az az első házasok kedvezménye és a családi kedvezmény alapját igen.)

Az első házasok kedvezménye: 12 hó x 33 335 = 400 020 forint.

A családi kedvezmény keretösszege: 2 fő x 12 hó x 220 000 = 5 280 000 forint.

Olgának a bevallását a következők szerint kell kitöltenie, hogy az összes kedvezményt maradéktalanul igénybe tudja venni.

Olga szinte minden kedvezményt tudott érvényesíteni. Azonban a munkabérét terhelő járulék nem volt elég a családi kedvezmény keret teljes kihasználására, így a fennmaradó részt a bevallásában igényelheti vissza a bérbeadásból származó jövedelme első házasok kedvezményével csökkentett részéből.

Ha Olgának volt például önkéntes kölcsönös egészségpénztári befizetése 2020-ban, akkor arra is tehet rendelkező nyilatkozatot.

Azonban, ha Olga év közben nem kéri a családi kedvezményt a munkáltatójától, akkor is mindhárom kedvezményt érvényesítheti, de év végén az adóalapját lenullázza és így az adójáról már nem tud rendelkezni.

Olga 2020-ban, a kedvezmények igénybevételével 1 417 168 forinttal több nettó jövedelemhez jutott.